Методы приобретения иммунитета от манипуляций шулеров-китов. Часть 1.

Спартак МакедонскийЗная инстинктивное более вероятное поведение людей (психология поведения масс) в той или иной ситуации, а также программирование самого поведения людей (что правильно/не правильно, как поступать в той или иной ситуации по правилам) и создание этих же ситуаций, дает возможность легко управлять "потенциально не контролированным поведенческим хаосом".

📖Серия из 21+ статей о мани менеджменте.

📖Методы приобретения иммунитета от манипуляций шулеров-китов. Часть 1.

📖Методы приобретения иммунитета от манипуляций шулеров-китов. Часть 2.

Под шулерами-китами стоит понимать создателей различных крипто фантиков (мелкие), биржи криптовалют (средние), а также заинтересованных в росте или падении цены активов людей представляющих интересы государств (крупные) или крупных финансовых структур, которые манипулируют ценами и задают общий тренд.

Методы "иммунитета" от "шулеров" разделены условно на 3 группы:

1) Торговая стратегия и технический анализ.

2) Торговая стратегия и риск менеджмент.

3) Психология.

Торговая стратегия и технический анализ.

1) Ориентируйтесь в трендах и зонах накопления/распределения.

2) Ориентация в глобальных, долгосрочных фазах рынка.

3) Работа частями покупка/продажа по заранее распределенным зонам.

4) Работа частью позиции локально.

Торговая стратегия и риск менеджмент.

1) Соблюдайте риск менеджмент (управления деньгами).

2) На существенных пампах всегда продажа. Защита прибыли стопом.

3) Нет — марже. Следовательно, нет вынужденного удержания монет на бирже.

4) Диверсификация мест хранения и торговли.

5) Всегда холодное хранение части позиции.

6) Диверсификация стейблкоинов (прибыли) и блокчейнов их хранения.

7) Всегда в любом доминирующем тренде и фазе рынка имейте определенный комфортный для вас % денег.

Психология.

1) Иммунитет от "знаю точно".

2) Иммунитет от угадывания минимумов и максимумов.

3) Всегда не исключайте вероятности "черного лебедя".

4) Умение быть вне рынка, в зонах неопределенности.

5) Умение ждать своих целей.

6) Инструмент для торговли (зарабатывания), а не особый фантик сектанта.

7) Относитесь в трейдинге к цифрам на экране, как к цифрам, а не деньгам.

8) Нет жадности и нет страха!

9) Абсолютно не интересуйтесь мнением толпы.

10) Не интересуйтесь крипто FUD новостями.

11) Не контактируйте с дураками. Ничего им не доказывайте. Не тратьте время.

12) Не будьте наркоманом трейдинга. Не сжигайте время.

13) Психология. Будьте собой — не идите против себя.

Торговая стратегия и технический анализ.

1) Ориентируйтесь в трендах и зонах накопления/распределения.

Помните, медвежий рынок, как и в своё время бычий не будет продолжаться вечно. Там где есть якобы конец, всегда есть новое начало.

Все поддаётся циклам. Тем более на финансовых рынках. Хотя многие из-за своей не опытности "так думают". В каждом цикле все одно и тоже, до банальности, с немного именными декорациями.

Идея обучение/работа: ALGO Основной тренд Накопление/распределение

Ориентируйтесь в трендах, то есть в зонах накопления/распределения, когда они начинаются и заканчиваются.

Биткоин — как более десятилетия история циклов показывает это от -70-82% от максимума вторичного тренда. Это не означает, что последующий цикл будет иметь такую же процентную величину тенденции, но вероятность есть.

Альты — в среднем -90-96% и ниже в зависимости от ликвидности фантика. Чем меньшая ликвидность (вовлеченность людей) тем больший риск. Также нужно понимать, что чем ниже ликвидность тем на больший % может быть проскальзывание в "пик страха". Многие альткоины, особенно с низкой ликвидностью до следующего цикла не доживают.

Помните, также о зонах шоковой капитуляции рынка в следствии так званных "черных лебедей". Необязательно что это произойдет, но вероятность есть всегда.

Цену того, что не стоит ничего, можно сделать при желании любую. Это не реальный товар, ценность которого люди понимают.

Суть накопления в линиях или в набранном объёме???

Также большинство людей не понимают что такое накопление. Они ассоциируют это с линиями на графике. Это потому, что большинство людей из-за торговли мелкими суммами не пронимают что это такое, как делается и какие есть подводные камни для крупных участников рынка. Главные трудности это ликвидность, время, синхронность с общим трендом и другие крупные участники рынка (конкуренция за объем).

Чтоб давить цену нужен существенный объем монет. Следовательно, кто-то его может просто по рынку одним нажатием кнопки "аннексировать". Это частое явление. На графиках это заметно.

Хомяки думают по такой логике, что, если уровень поддержки в накоплении (например горизонтальный канал) пробивается, то это уже было не накопление). А что?? Распределение в накоплении??)

Естественно в большинстве случаев каналы накопления пробиваются (поддержка) Чтоб те, кто так думает (научили думать) продавали со сверх скидками. Тем самым понижали среднюю цену набора крупного участника рынка. Накопление это выкуп объёма с рынка.

Более детально читайте в этой статье:

📖Суть накопления в линиях или в набранном объёме???

Индикаторы зон распределения/накопления в циклах.

Зоны распределения — сброс "хомякам" (дураки или неопытные участники рынка) дорого.

В бычьем рынке, чем выше цена поднимается, тем выше ждут. До неадекватности в зоне окончательного сброса в распределение. "Хомяки" покупают "перспективный фантик" вблизи максимумов цены тренда (маркетинг, инфо шум) дорого и ждут еще дороже.

Зоны накопления — крупные участники рынка у хомяков покупают дешево, постоянно пугая их различными байками и имитациями.

Хомяки продают дешево и ждут ещё ниже. Какая бы не была низкая цена, она не может удовлетворять подобных. Зеркало психологии поведения в распределении (любой максимум цены и любая прибыль не есть удовлетворительна, ждут всегда дороже). Для особо отбитых крипта в зонах капитуляции — скам.

Другими словами их мышление заточено делать все наоборот. Проекция в трейдинг, того кем они являются в жизни. Все, что касается денег, усиливает этот эффект. Покупают дорого (направили купить), продают — дешево (направили продать). Не наследуйте эту тенденцию.

Как правило, большинство не покупают в накоплении, боятся. Ждут, чтоб те, кто им должны продавать, сказали: "Дурачки, уже пора покупать во втридорога").

Но, именно подобные, которые обречены быть бедными, ждут в моменте сверх прибыль с "особого фантика". У каждого дурачка свой особый фантик веры. Подобных фантиков уже 13 тысяч))). Ключевое слово именно ждут, ожидают, мечтают, но не делают.

В медвежьем рынке, чем ниже цена опускается, тем ниже ждут. Все аналогично как в распределении, только зеркально наоборот. Особенно эта нелогичная неадекватность проявляется в "пик страха". До это го пика (его может и не быть) нужно вам заранее набирать позицию, но быть готовым до всего...

Еще раз повторяюсь, вы заранее должны знать где и на какой % выделенной суммы вы будете добирать позицию и при каких условиях. Во всем должна быть дисциплина и заранее определение своих будущих действия согласно вашему торговому алгоритму, а не эмоциональной составляющей.

Главная задача рыночного манипулятора это убить веру и возродить веру в крипто фантик в подходящее время согласно рыночным циклам рациональности.

Хомяк напуган — отдает, хомяк не пуган — покупает, все согласно рыночным циклам ротации основного потока слабых участников рынка. Идти против общей тенденции не рационально и мало эффективно.

Мои статьи на данную под тему:

📖Серия из 16 статей. Тренд. Циклы. Уровни. Каналы.

2) Ориентация в глобальных, долгосрочных фазах рынка. Процент криптовалют и кеша в зависимости от цикла.

Бычий рынок.

В бычьей фазе у вас должно накапливаться за счёт прибыли большой процент стейблкоины.

Медвежий рынок.

В медвежий фазе (альткоины от -90% и ниже) у вас должно накапливаться частями интересующее вас криптовалюты.

Уверен у большинства все наоборот. В бычьей фазе большинство коллекционируют перспективный крипто мусор, купленный вблизи максимумов цены (хайп, все растёт в цене).

В медвежий фазе наоборот у всех большая часть торгового депо погружено в стейблкоины (страх, все падает в цене, ожидание неадекватных минимальных цен), желание откупить самую минимальную цену тренда, перед самым разворотом. Чем ниже падает рынок, тем большинство переходит от страха в стейблкоины, при этом избывшись от ранее купленной криптовалюты вблизи минимумов.

Торгуйте циклы, а не крипто фантики. Поскольку их цена строго следует циклам рынка, но не наоборот.

3) Работа частями покупка/продажа по заранее распределенным зонам глобально.

Работа от средней цены покупки/продажи (деньги и монеты) в глобальном масштабе (крупный тайм фрейм), без всякого "может быть в этот раз будет иначе". Если это и будет, то вас это не касается.

Знайте заранее где вы будете докупать, на случай просадки, и где вы будете продавать в случаи накачки. Еще раз повторяюсь, без "В этот раз может быть иначе" и эмоциональной составляющей. Другими словами работа от средней цены набора/сброса.

Продавайте и покупайте активы чуть раньше всех частями "не зная точного будущего", даже если по вашему мнению оно вам известно. Это будет иммунитет от ваших ошибок.

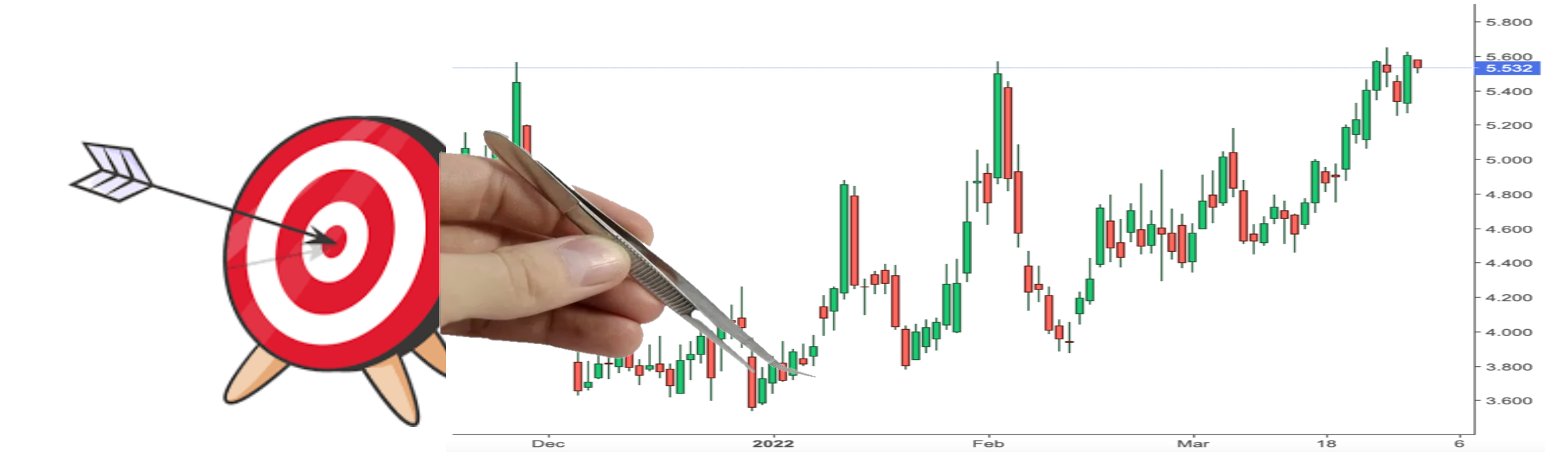

4) Работа частью позиции локально.

Торгуя частью позиции локально, вы всегда будете иметь деньги от прибыли для покупки (усреднения основной позиции) на случай так званных локальных "черных лебедей". Эта работа не обязательна, но желательна. Это очень помогает некоторым людям психологически, особенно, если изначальный вход в актив был неверный, и цена существенно снизилась. За счет увеличения количества монет локальной работы вы так сокращаете свои прежние убытки, или даже со временем выходите в прибыль.

Чем меньшие вы ставите цели, тем в итоге на дистанции вы больше зарабатываете.

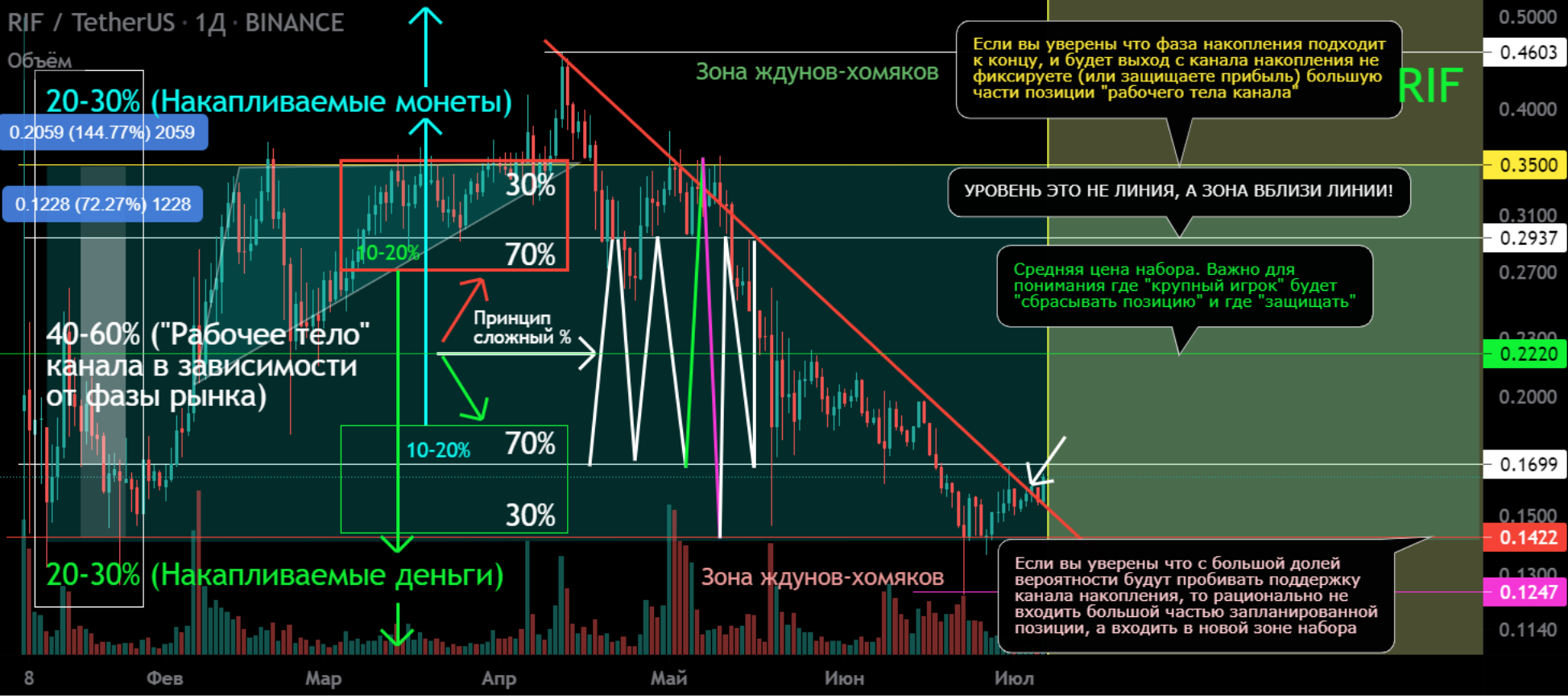

📊RIF/USDT Принцип работы в каналах. Сложный % мани-менеджмент

📊RIF/USDT Работа в каналах невзирая от направления тренда

📊RIF/USDT Нисходящий канал. Памп/дамп сквизы на большой %

📖Часть 1. Принцип работы в каналах. Пример на торговой паре RIF/USDT. Мани-менеджмент. Сложный %

📖Часть 2. Принцип работы в каналах. Пример на торговой паре RIF/USDT. Мани-менеджмент. Сложный %

📖Часть 3. Принцип работы в каналах. Пример на торговой паре RIF/USDT. Мани-менеджмент. Сложный %

Еще раз повторяюсь, так работать не обязательно, но желательно. Кто торгует позиционно (выше пункт 3) ему подобная локальная торговля не обязательна, поскольку он изначально распределил свои потенциальные зоны входа и кеш для этого. Особенно не актуально, тем кто работает существенными суммами и локальная волатильность ему не к чему, поскольку невозможно задействовать крупные суммы (внутридневная ликвидность, риск удержания больших сумм на биржах).

Позитивные и негативные эмоции других людей на рынке порождают волатильность, которая есть вашей волной заработка. Оседлайте её.

Торговая стратегия и риск менеджмент.

1) Соблюдайте риск менеджмент (управления деньгами).

Управление капиталом, то есть риск менеджмент, это правильно управление вашим торговым депозитом (деньгами) согласно вашей торговой стратегии.

Риск должен быть оправдан, потенциальные убытки в случаи вашей неправоты — ограничены.

Прежде чем научитесь и наберетесь опыта в трейдинге, обезопасите свой депозит, в первую очередь ОТ САМОГО СЕБЯ с помощью банального Stop-Loss!

На криптовалютах с их волатильностью и ликвидность соотношения риск к прибыли должны быть минимум 1 :3. Очень важно в соблюдении риск менеджмента, это защита вещей прибыли в работе.

Мои статьи на данную под тему:

📖 Серия из 18+ статей о мани менеджменте.

2) На существенных пампах всегда продажа. Защита прибыли стопом.

Идея обучения/работа:

WAVES/USD Основной тренд. То что не видит "топливо". Процесс

Большую часть своих позиции сеткой в активной фазе накачки. Защита прибыли банальным стопом при начале коррекции. Не привязывайтесь к определенному фантику. Криптовалют есть несколько, крипто фантиков тысячи.

3) Нет — марже. Следовательно, нет вынужденного удержания монет на бирже.

✅ Серия из 5 статей. Маржа. Сквизы. Stop-Loss.

✅ Серия из 6 статей. Ликвидность. Волатильность. Сквизы.

Исключение (необязательно)— это адекватный шорт с минимальным плечом и ограничением рисков. Если хотите постоянно зарабатывать на рынке и никогда не нервничать — вовсе не используйте маржу. Абсолютно никогда. Как правило, маржу используют "бедняки" и чем беднее тем выше плечо. Может и в этом заключается загадка бедности. Я в первую очередь не о марже, а о мышлении, которое порождает повышение маржинального плеча доводя соотношения риск/прибыль до идиотизма идиота, но так и есть.

Биржи не любят тех, кто зарабатывает и обожают тех кто умеет терять деньги в попытках разбогатеть.

4) Диверсификация мест хранения и торговли.

Не торгуйте или не держите монеты в одном месте. Например, на биржах, где активный маркетинг "надежности". Русские или южнокорейские хакеры их обнулят. Это сарказм, но именно подобный манер FUD заголовков новостей для дураков вы увидите, когда у вас просто банально заберут все, маскируя подобной сказкой (придуманная история не важна, важно что заберут надев шкуру пострадавшей овцы).

5) Всегда холодное хранение части позиции.

Часть своих позиций даже если вы очень активно торгуете, то держите на холодном или аппаратном кошельке (лучше несколько). Минимум это должно быть 30% от общего депозита. В определенных фазах рынка этот процент должен меняться. В зонах капитуляции (массовых скамах и "хакерских атаках") большая часть позиции должна быть не на биржах.

6) Диверсификация стейблкоинов (прибыли) и блокчейнов их хранения.

Стейблкоины это всегда риск. Желекоины. Не забывайте диверсифицировать подобное, как по самих их разновидностях, так и по блокчейнах, если держите их на аппаратном кошельке.

К сожалению, это риск с которым следует смириться и принять его, как использование стейблов есть составляющая трейдинга.

Диверсифицируйте подобные активы не только когда находитесь вне рынка в ожидании, а даже тогда когда активно торгуете. То есть, используйте разных стейблы в торговле на одной и той же криптовалюте.

Например, при торговле биткоином к доллару, если нет "физического доллара" и вы вынуждены торговать к стейблкоину, то вы используйте несколько их, если сделки имеют долгосрочный характер. Так вы уменьшаете риск. Например, BTC/USDT, BTC/BUSD и BTC/USDC.

Любой стейблкоин — это альткоин, ценность (стабильность) которого базируется только на вере людей в его стабильность.

7) Всегда в любом доминирующем тренде и фазе рынка имейте определенный комфортный для вас % денег.

Бычий рынок.

На бычьем тренде, когда все растет в цене "ваш кеш" — это стоп по защите прибыли. Не забывайте их передвигать за ростом цены. Определенную часть от прибыли отправляйте на холодное хранение для откупа в следующем цикле. Не жадничайте. Не спешите откупать альткоины, если цены высокие. Они как правило от пика обесцениваются от -90% в каждом цикле.

Медвежий рынок.

Если вход в рынок у вас оказался в фазу доминирования "медведей" на рынке, то не спешите "коллекционировать перспективные фантики". Выделите на определенный инструмент торговли (монету) определенную сумму. Разделите её на несколько частей.

При работе в лонг, или покупки монеты в споте как инвестор помните, просадки на медвежьем рынке могут быть существенны. Следовательно, даже если вы изначально разделили ваш депозит и выделили определенную сумму на монету, то не стоит на всю эту сумму покупать монеты.

При работе в шорт, помните, падения цены не может быть вечно. Выбитый стоп в шорт, может быть точкой входа в лонг. Ориентируйтесь в трендах и зонах накопления/распределения. Если вы видите, что происходит накопление, то задумайтесь о рациональности вашей шорт позиции. Обязательно в таком случаи используйте стопы и защищайте вашу существующею прибыль.

📖Методы приобретения иммунитета от манипуляций шулеров-китов. Часть 2.

Поведение трейдера на рынке — это результат его мышления. Ваш образ мышления влияет на ваши привычки, а ваши привычки являются тем, что делает или теряет деньги на рынке.

📢Telegram. Трейдинг. Публичные.

🌐 SpartaBTC. Основной. Финансы. Криптовалюты. Социология. Психология.

🌐 SpartaBTC. Трейдинг. ТА криптовалют. Tradingview.

🌐 SpartaBTC. Трейдинг. Образование. Публичный.

🌐 SpartaBTC. Мои статьи. Социология. Психология.

🔒Telegram. Трейдинг. Закрытые.

🌐 SpartaBTC. Трейдинг. Закрытый канал (только публичный набор).

🌐 SpartaBTC. Трейдинг. Скриншоты с закрытого канала.

🌐 SpartaBTC. Трейдинг. Закрытый канал. Отзывы.

📖 Объяснение, как выглядят моя работа в закрытом канале.

📈 Tradingview.

✅ Tradingview (рус).

✅ Tradingview (анг).

✅ Мои идеи обучения / работа на "живом графике".

📊 Трейдинг. Полезные ресурсы.

✅ Полезные ресурсы для трейдеров #1

✅ Полезные ресурсы для трейдеров #2

👤 Моя социальная активность.

✅ Youtube.

✅ Instagram.

✅ Twitter.

✅ Teletype (мой блог статей).

✍️ Написать мне @SpartakMakedonskiu

🧠 Социология.

✅Часть 1. Мои статьи. Психология и социология. Финансы и крипта. 2020.

✅Часть 2. Мои статьи. Психология и социология. Финансы и крипта. 2021.

✅Часть 3. Мои статьи. Психология и социология. Финансы и крипта. 2022.

✅Часть 4. Мои статьи. Психология и социология. Финансы и крипта. 2023.