Золото продолжает дорожать.

PlanKa Volume TradersДело даже не в инфляции, как это обычно бывает с драгметаллом. Росту спроса на золото способствуют опасения по поводу изменений глобальной финансовой системы. Давайте посмотрим на последний отчет "Societe Generale" по золоту, выделим указанные ими ключевые моменты в качестве цитаты:

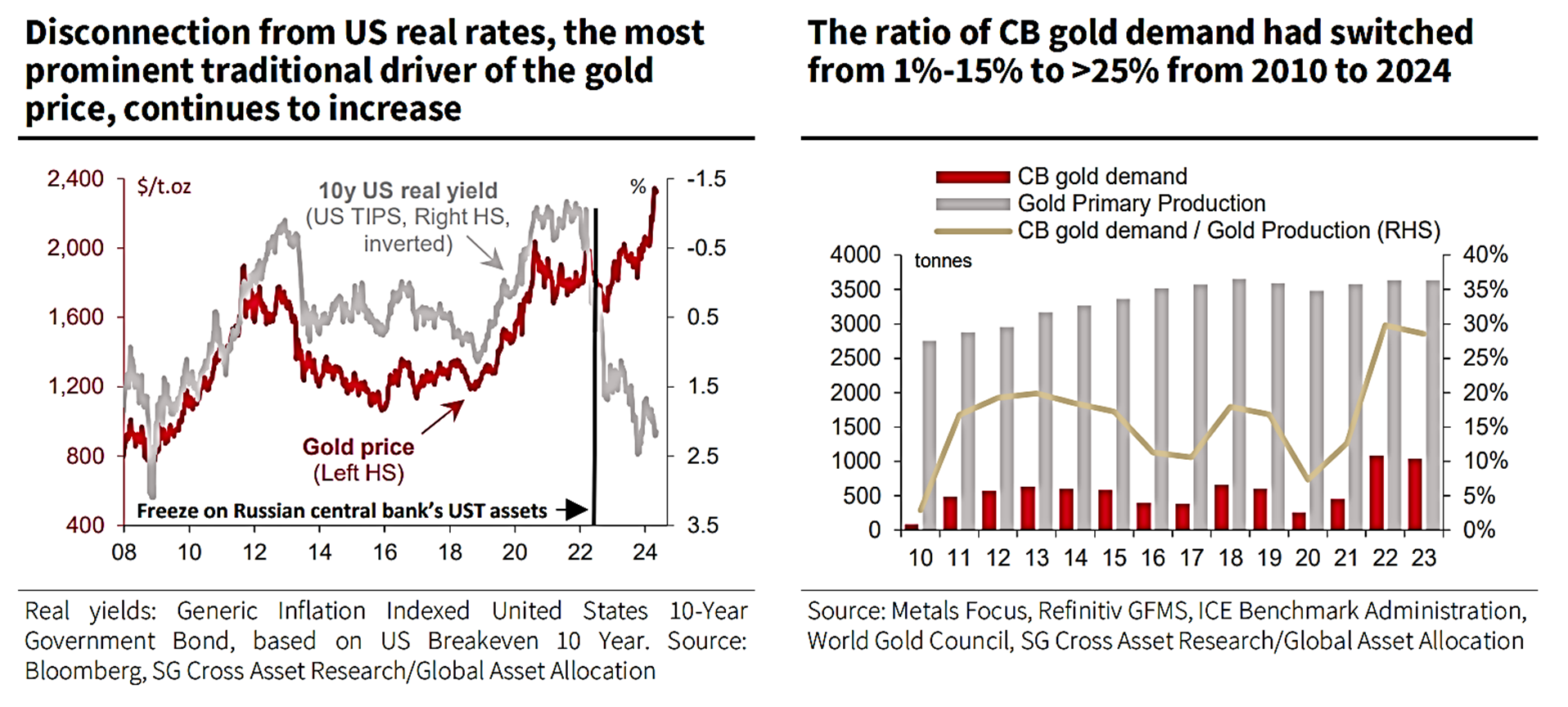

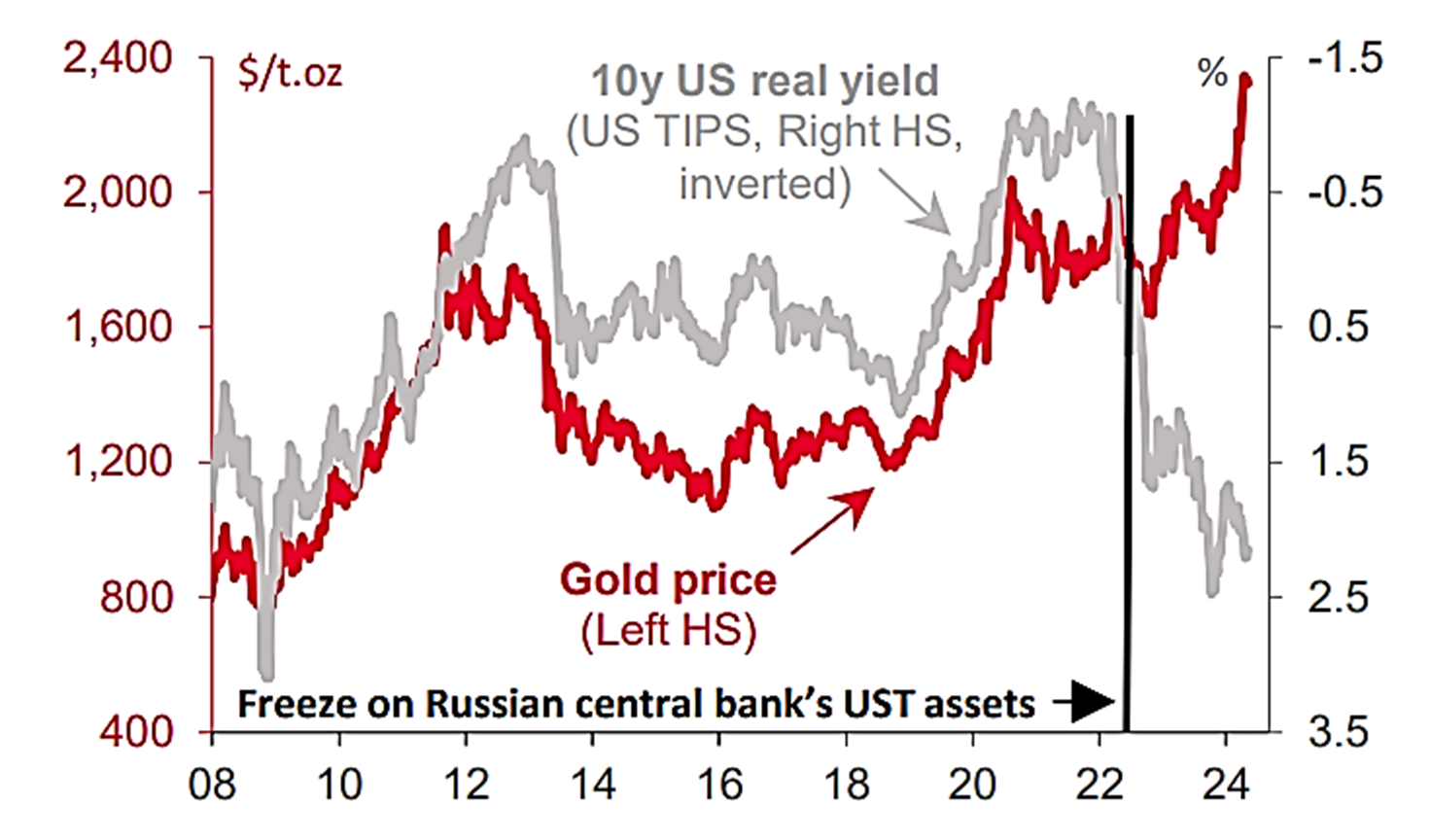

“Наш анализ показывает, что текущие цены на золото не согласуются с их обычными факторами: реальной доходностью за 10 лет, индексом доллара и склонностью рынка к риску. Фактически, теоретическая цена на золото, определяемая традиционными ценовыми факторами, уже была намного ниже фактической цены до резкого роста на 400 долларов за унцию с середины февраля по середину марта.

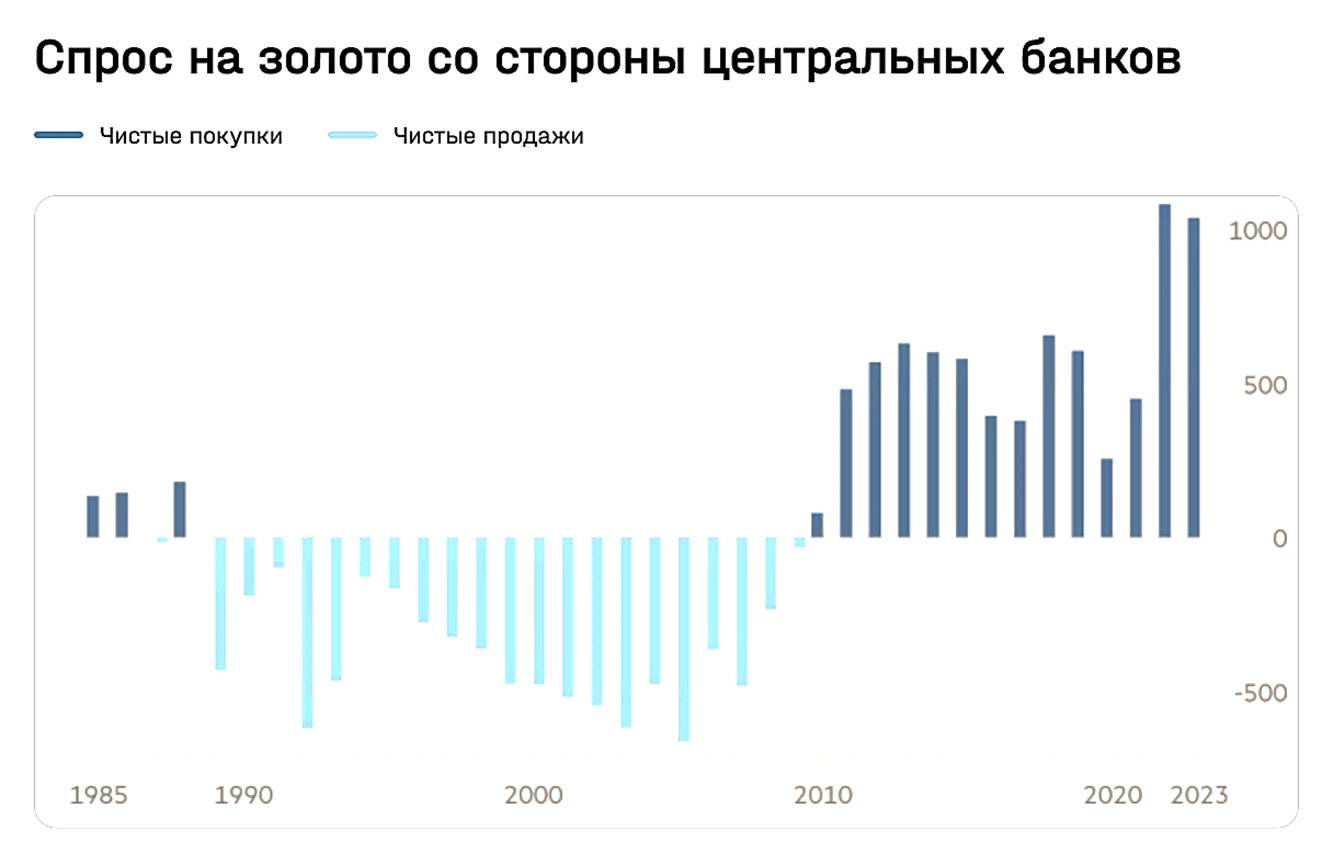

Спрос центральных банков на золото вновь стал ключевым фактором, определяющим цену на золото, особенно со стороны незападных стран. В 2023 году объем закупок золота центральными банками мира составил более 1000 тонн, что вдвое превышает средний показатель за 2010–21 годы.

Цена на золото перестала зависеть от своих обычных факторов, когда началась война на Украине. Золото выиграло от того, что в мире резко возросло количество выявляемых побочных рисков. В частности, мы не видим ослабления геополитических опасений накануне выборов в США (5 ноября 2024 г). Это, в свою очередь, должно стимулировать спрос со стороны центральных банков - идея, которую мы рассмотрели в нашей публикации за 2кв22. С тех пор цена на золото выросла на 30,0%.”

Левый график, с 2010 по 2024 год соотношение спроса на золото ЦБ изменилось с 1–15% до более чем 25%. Источник данных: отчет компании.

Почему цена золота растет.

Месячные данные по инфляции в 2024 году в США раз за разом разочаровывают рынки: она оказалась более устойчивой, чем ожидали многие. Из-за этого рынки пересматривают свои ожидания по ставкам: если в начале года они закладывали шесть снижений в 2024-м, то теперь только одно.

Обычно более высокие ставки — негатив для золота, по которому не выплачиваются проценты: рост ставок делает драгметалл менее привлекательным по сравнению с облигациями. Однако, с начала года золото подорожало уже на 13,8%. В апреле цена драгметалла превысила исторический максимум в $2400 за унцию.

Такое стремительное ралли застало врасплох многих аналитиков, особенно с учетом того, что рост цен проходит на фоне оттока средств инвесторов из ETF, инвестирующих в золото. Исторически именно реальные ставки были главным фактором, определяющим стоимость золота, но сейчас эта связь нарушена.

В прошлом году рост стоимости драгметалла на 13,1% был связан с повышенным спросом со стороны центральных банков, говорилось в годовом отчете Всемирного совета по золоту (WGC). Годовые чистые покупки центральными банками, которые были основным драйвером роста спроса все последние годы, в 2023 году составили 1037 тонн. Это всего на 45 тонн меньше рекордного показателя 2022-го. Для сравнения, общий спрос на драгоценный металл в прошлом году составил максимальные с 2010-го 4899 тонн. Cпрос на золото со стороны ЦБ — сильнейший с 1960-х годов!

Рост спроса со стороны ЦБ помог нивелировать отток денег из ETF, вкладывающихся в золото. Спрос со стороны ювелирной промышленности, на которую приходится примерно половина общего спроса на золото, в прошлом году остался устойчивым, несмотря на замедление экономики.

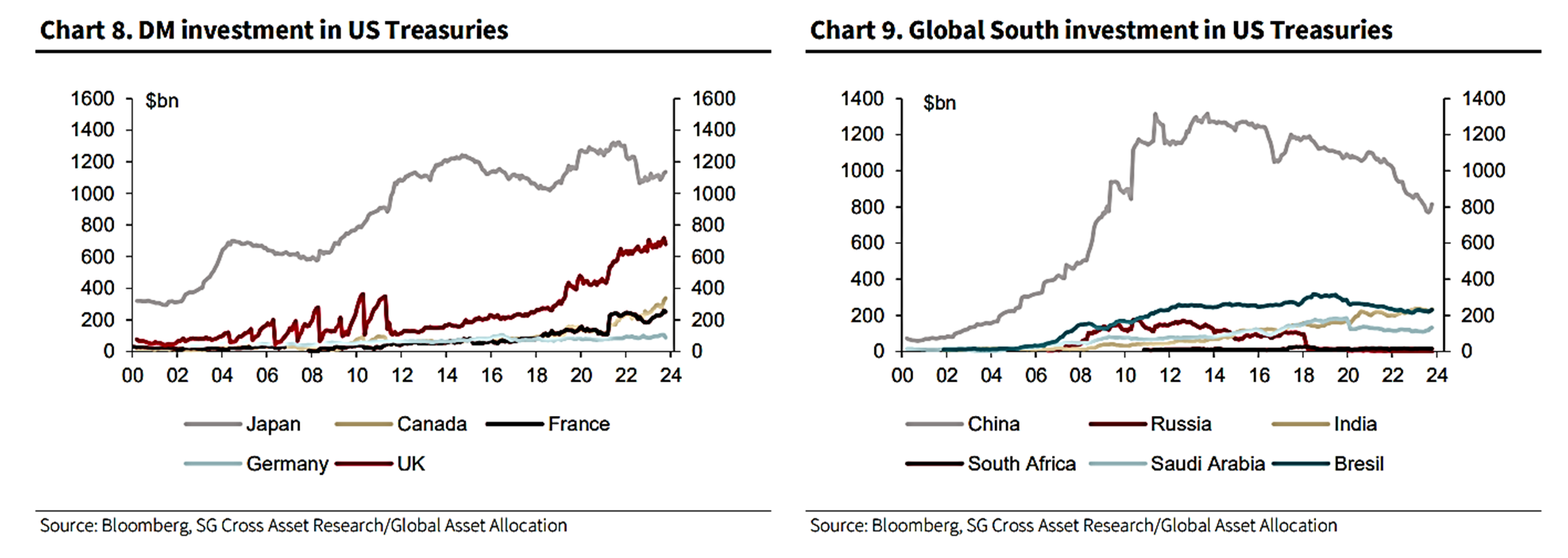

Среди ЦБ список покупателей в прошлом году снова возглавил Народный банк Китая (НБК): в 2023 году он увеличил объем драгметалла в своих резервах на 225 тонн. Это наибольший показатель для НБК как минимум с 1977 года. Как и некоторые другие развивающиеся страны, Китай стремится диверсифицировать свои резервы из-за опасений по поводу того, что американский доллар может быть использован в качестве финансового оружия, как это случилось в случае санкций против России. Что интересно, вторым крупнейшим покупателем золота в прошлом году стал ЦБ Польши, который стремится довести долю золота в резервах до 20%.

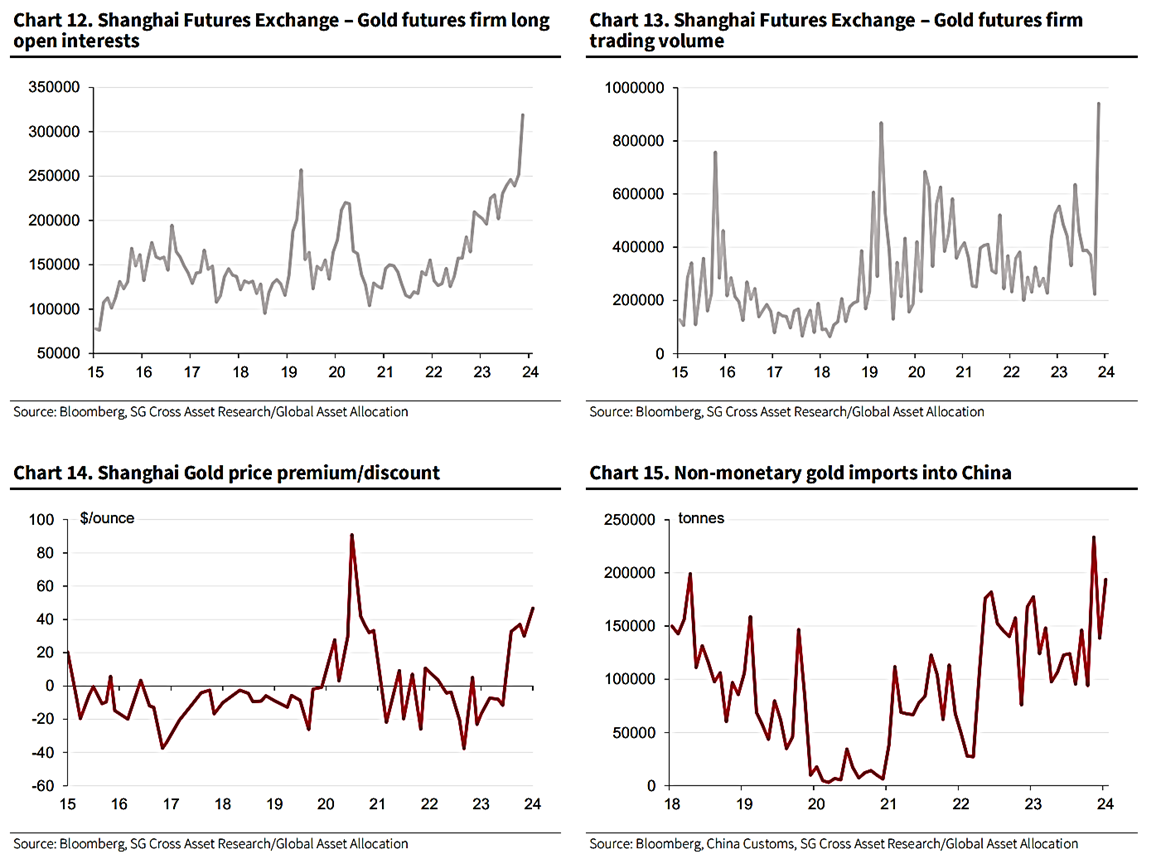

В 2024-м покупки золота центральными банками, прежде всего развивающихся стран, продолжаются, что может быть одним из объяснений причин сильного ралли. Еще одним источником спроса на золото стали китайские частные инвесторы, которые покупают драгметалл из-за проблем на рынке недвижимости и падения китайских акций. Китайские хедж-фонды в условиях ограничений на вывод капитала также увеличивают вложения в золото. Этот всплеск можно объяснить крупными ставками на рост цен на золото со стороны китайских спекулянтов, которые проявляют все большую активность на рынке фьючерсов на золото на Шанхайской фьючерсной бирже (SHFE). Длинные позиции по золоту, удерживаемые фьючерсными трейдерами на бирже SHFE, значительно выросли с конца сентября, что в целом совпало с геополитической напряженностью на Ближнем Востоке. Китайские спекулянты приобретают все большее влияние на рынке золота, и их активность приводит к росту цен на золото. Эта тенденция может быть связана с тем, что инвесторы стремятся диверсифицировать свою деятельность, избегая кризисного сектора недвижимости в своей стране и падающего фондового рынка.

Некоторые аналитики ожидают продолжения роста цены на золото. Так, в "Rosenberg Research" считают, что при росте геополитической напряженности на Тайване, Ближнем Востоке и в других регионах цена на золото может и вовсе подняться выше $3000 за унцию.

С другой стороны, замедление глобальной экономики из-за влияния роста ставок и укрепления доллара, которое снижает покупательскую способность в развивающихся странах, может ударить по спросу на золото со стороны ювелирного сектора, отмечал "Bloomberg". Замедление экономики Китая также может ограничить бюджеты домохозяйств на покупку слитков, монет и ювелирных изделий.

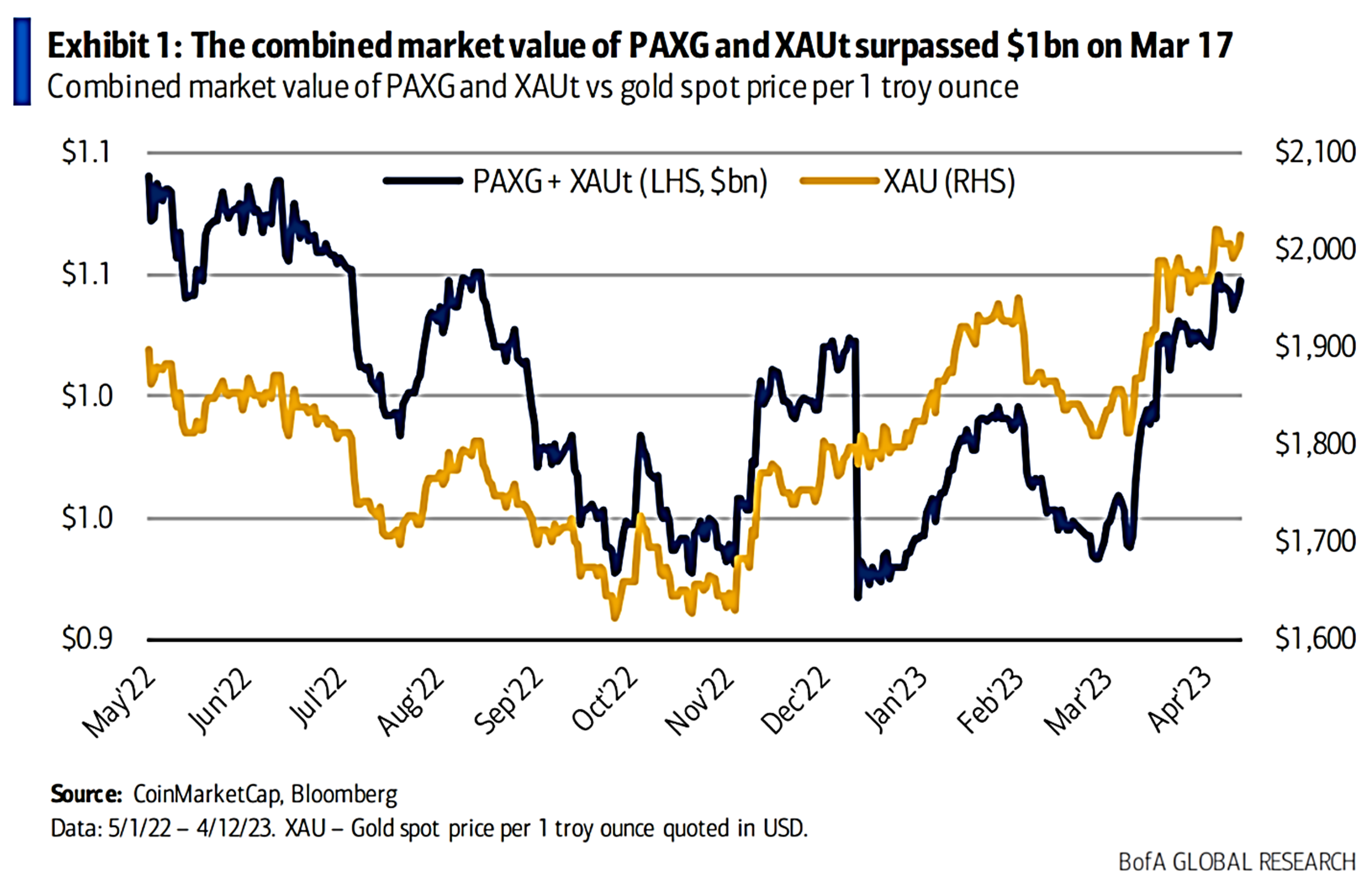

Еще одним новым фактором для золота, является его токенизация. Рыночная стоимость токенизированного золота достигает $1 млрд+

Рыночная стоимость токенизированного золота превысила $1 млрд в середине марта, поскольку токенизация реальных активов ускоряется. Токенизация — это процесс создания цифрового представления актива, при котором право собственности (и другие показатели, такие как местоположение) на этот актив может быть обменено (или отслежено) в распределенном реестре или блокчейне. Двумя крупнейшими по рыночной стоимости токенами, представляющими владение физическим золотом, являются "Pax Gold" (PAXG), выпущенный "Paxos Trust Company", и "Tether Gold" (XAUt), выпущенный "Tether". По состоянию на 12 апреля рыночная стоимость PAXG составляла ~549 млн долларов, а XAUt - ~498 млн долларов. Оба токена представляют собой право собственности на 1 тройскую унцию золота из определенного золотого слитка с ценами, отражающими текущую рыночную цену. Право собственности неизменно регистрируется в блокчейне Ethereum и может быть разделено (фракционировано) на единицы с точностью до 18 знаков после запятой. PAXG требует минимальной покупки менее чем на 20 долларов, не требует затрат на хранение, оплачивается в режиме реального времени и может быть обменен на определенный золотой слиток.

Мы рассматриваем токенизацию активов реального мира как ключевую движущую силу внедрения цифровых активов. До появления токенизированного золота инвесторы, стремящиеся получить доступ к цене золота, могли приобретать ETF и фьючерсы, а те, кто стремится получить доступ к физическому золоту, могли приобретать его через дилеров, но эти инвестиционные инструменты имеют недостатки, связанные со стоимостью, хранением и/или ликвидностью.

Риски токенов включают доверие к эмитенту в отношении хранения активов.

Плата за управление ETF и затраты на продажу фьючерсов снижают доходность при более длительных периодах владения, а минимальные инвестиции (1 акция GLD составляет ~ 187 долларов США) ограничивают доступность. Расчеты по ETF осуществляются на основе T+2, что по сравнению с расчетами в режиме реального времени увеличивает кредитный риск и затраты на финансирование и снижает эффективность распределения капитала.

Покупка физического золота через дилеров может быть сложной задачей

(1 золотой слиток стоит более 1800 долларов) и дорогостоящей с учетом хранения и страхования. Депозитные ячейки в банках и частные хранилища золотых слитков требуют дополнительных затрат и обеспечивают различный уровень безопасности в зависимости от местоположения. Хранение золотых слитков в подвале — это вариант, но гораздо менее безопасный и ограничивающий площадь помещения и возможности. Физические золотые слитки также крайне неликвидны.

Напротив, токенизированное золото обеспечивает доступ к физическому золоту, расчеты в режиме реального времени 24/7, отсутствие платы за управление и расходов на хранение или страхование. Низкие минимальные инвестиции повышают доступность, а фракционирование позволяет передавать физическое право собственности на золото и его стоимость, что ранее было невозможно. Токенизация золота может увеличить ликвидность и способность быстро и эффективно ребалансировать портфели. Токенизация цепочки поставок золота также может предоставить дополнительные преимущества инвесторам, ориентированным на ESG, которым требуются доказательства того, что золото добыто на определенном руднике или в определенном регионе

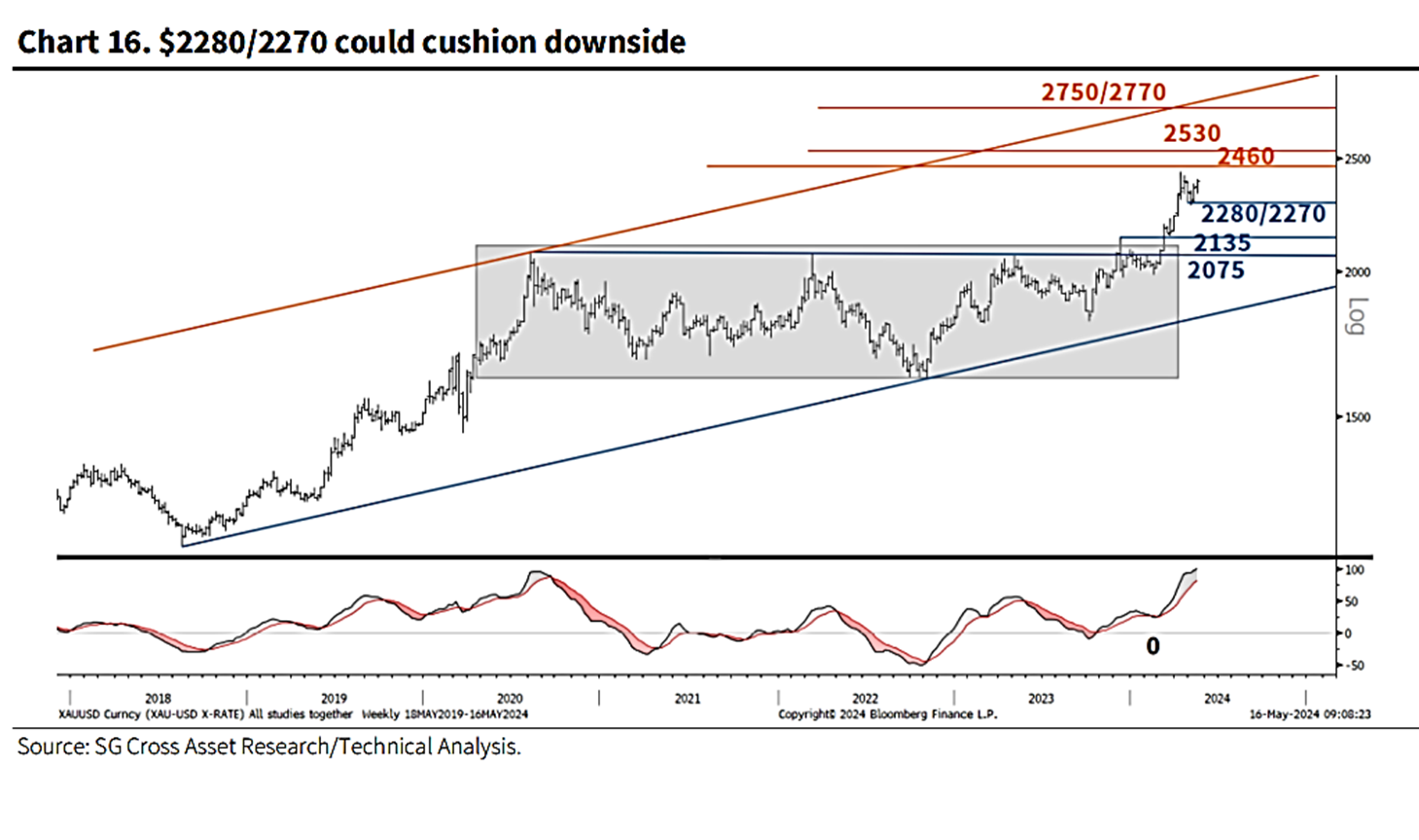

Технический анализ.

Золото возобновило свой восходящий тренд после того, как пробило верхнюю границу диапазона, существующего с 2020 года ($2075). Золото сформировало прямоугольную фигуру и постепенно приближается к отметке $2460, которая является целью для этого формирования. Недельный MACD находится далеко от своей триггерной линии; это указывает на растянутое движение, но не является сигналом разворота. Нельзя исключать кратковременной паузы; $2280/2270, 50% откат от последнего подъема, является первым уровнем поддержки в ближайшей перспективе.

Защита предыдущего максимума в районе $2135 может привести к сохранению восходящего тренда. После $2460 следующие потенциальные цели могут быть расположены на отметках $2530 и $2750/2770.

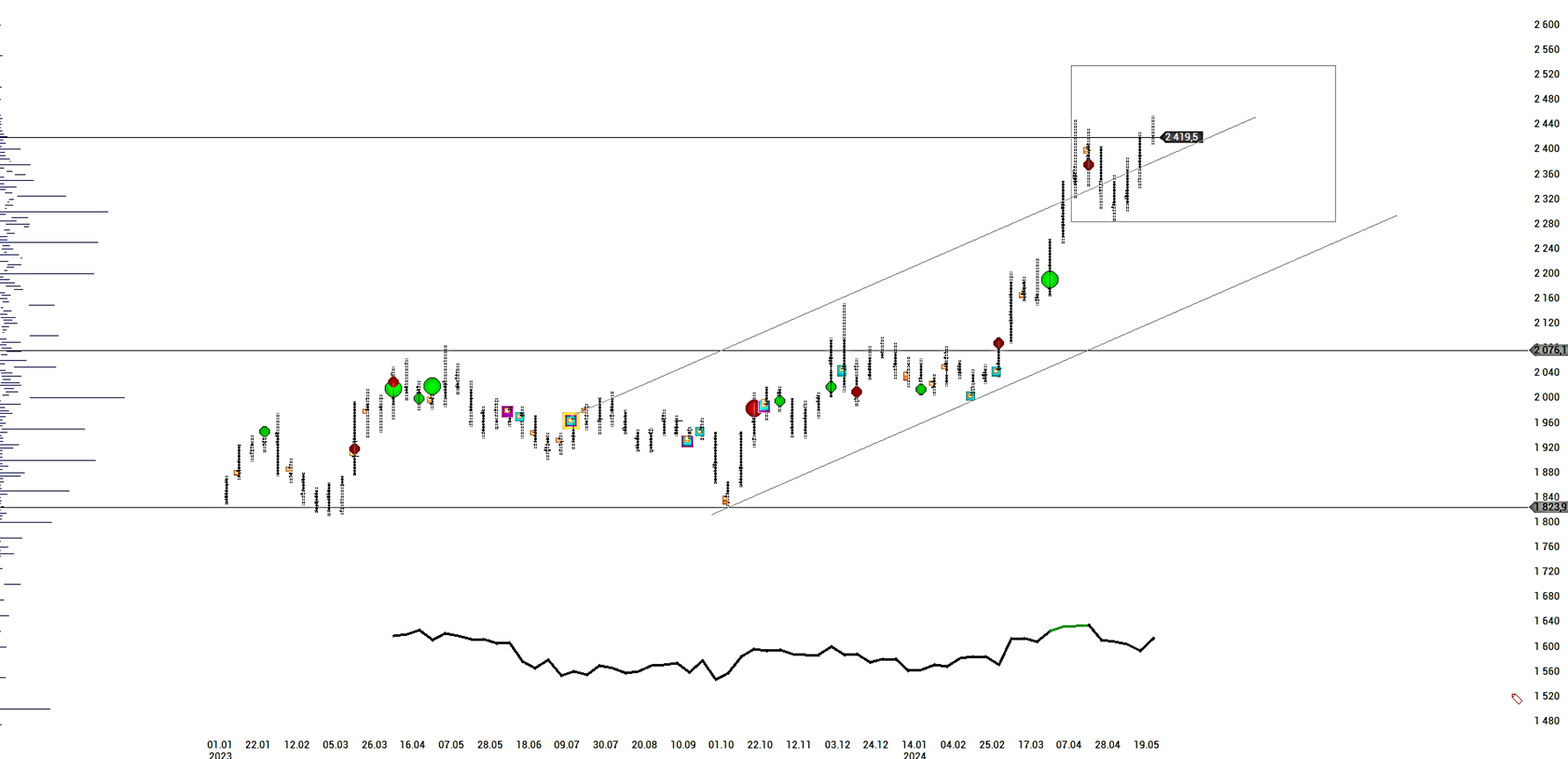

Дополним техническую картину при помощи анализа ликвидности, то есть интенсивности покупок и продаж актива.

На графиках, предоставленных торгово-аналитической платформой VolFix, крупные сделки отмечены кругами с цветом по направлению сделки (в данном случае это "агрессор", то есть направление определено по инициатору сделки). Яркие цветовые квадраты указывают на крупные позиции, сформированные по одной цене в течение недели. После интенсивного роста при выходе из баланса, котировка золота двигалась с волатильностью сопоставимой с той, что торговалась внутри баланса (ширина баланса ровна ширине канала). После начала коррекции, спровоцированной крупной сделкой (продажей), начали формировать новый баланс с границами 2280–2550 (границы указаны потенциальные с учетом сохранения уровня волатильности актива). Эту же картину подтверждает открытый интерес по опционным контрактам (левая боковая гистограмма). Иными словами картина не столь оптимистична как от аналитиков "Societe Generale", но в целом достаточно близкая.

Золото обладает репутацией защитного актива, который может снизить риски роста инфляции, экономических спадов и геополитических потрясений. Обычно это объясняется тем, что количество золота в мире ограничено. Как показывают данные более чем за 150 лет, золото дает эффективную защиту от инфляции, потому что его доходность позитивно коррелирует с инфляцией.

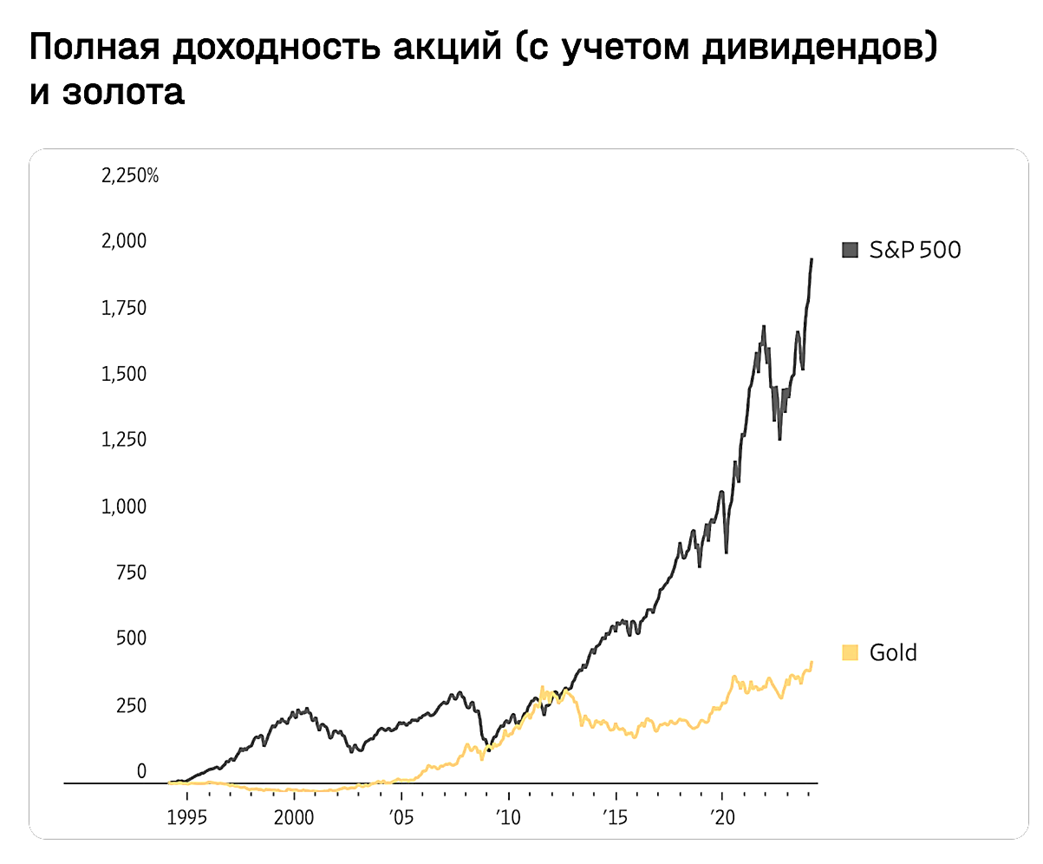

Это могло бы сделать золото идеальным инструментом для долгосрочных инвесторов, однако за снижение рисков инвесторы платят более низкой доходностью по сравнению с акциями. Среднегодовая реальная (то есть с учетом инфляции) доходность золота с 1871 года равняется примерно 1%. Для сравнения, у американских акций c 1900 года этот показатель составляет 6,5%. При этом большая часть роста золота пришлась на 1970-е после того, как США отказались от привязки доллара к золоту, а Бреттон-Вудская система была разрушена: в то десятилетие цены на золото выросли в 10 раз.

Еще один период, когда золото спасало инвесторов, — эпоха между пузырем доткомов и мировым финансовым кризисом. Тогда S&P 500 снизился на 9%, в то время как драгметалл подорожал на 275%. Но за исключением этих двух периодов золото значительно отставало от акций или и вовсе приносило убытки: в 1980–1990-е годы цена драгметалла рухнула на 20%, в то время как акции продолжали расти.

В долгосрочной перспективе вопрос для инвесторов в золото заключается в том, верят ли они, что глобальная валютная система находится на начальном этапе радикальной трансформации. Если инфляция останется устойчиво высокой на годы вперед, то это может подорвать покупательную способность фиатных (бумажных) валют — и способствовать росту спроса на золото.

Уровень госдолга, как ожидается, будет расти как в развитых, так и в развивающихся странах. В США он с большой вероятностью увеличится за следующие 10 лет: из 1 млн симуляций "Bloomberg", учитывающих разные параметры (налоговые доходы, уровень ставок, бюджетные меры, которые могут принять администрации президентов с учетом положения дел в Конгрессе и т. д.), 88% показали, что долг выходит на «неустойчивую траекторию». Под этим подразумевается рост до более высоких значений, чем нынешние 97% ВВП. Результат также, скорее всего, будет выше прогнозируемых на 2034-й Управлением Конгресса США по бюджету 116% ВВП. В какой-то момент это может вызвать кризис, например, на рынке трежерис из-за снижения кредитного рейтинга.

И при этом ни один из кандидатов на предстоящих выборах в президенты США не собирается снижать расходы.

Кроме того, конкуренция двух страновых блоков, условно возглавляемых США и Китаем, может способствовать увеличению доли золота в резервных активах за счет доллара США. Дефрагментация мировой экономики сама по себе является еще одним фактором роста инфляции из-за переноса цепочек поставок и деглобализации, что может способствовать долгосрочному росту ставок.

Как писал Джеймс Грант, редактор влиятельной рассылки "Grant’s Interest Rate Observer", золото достигло своих локальных пиков в $1900 за унцию в сентябре 2011 года, когда агентство "Standard & Poor’s" понизило кредитный рейтинг США из-за фиаско с повышением потолка госдолга. Привлекательность золота и других драгоценных товаров, таких как бриллианты, возрастает, когда доверие к политическим институтам ослабевает, отмечает "WSJ". Как говорит Грант, «главное достоинство золота состоит в том, что оно не является ничьим обязательством».

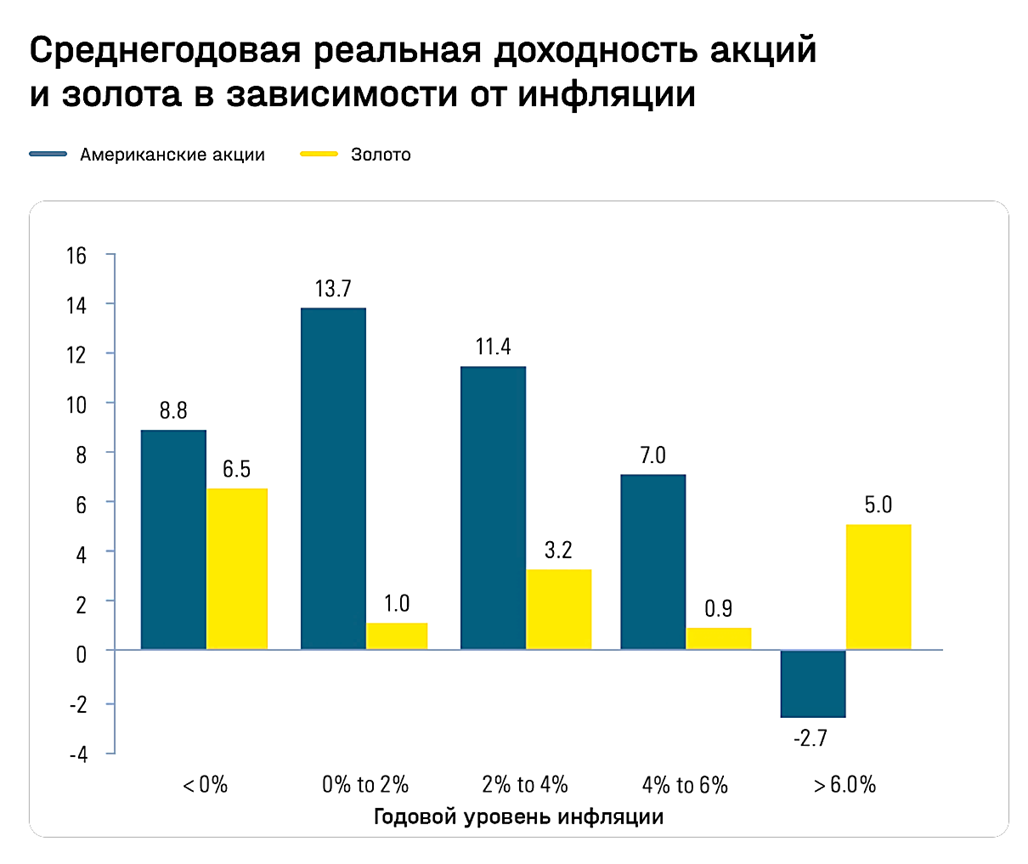

Но, даже если период высокой инфляции сохранится, это не означает, что золото будет оптимальным выбором для инвесторов: как показывают в "Goldman Sachs", на длинном горизонте акции, а не золото, являются наиболее эффективным и надежным хеджем против инфляции, потому что компании могут увеличивать стоимость своей продукции. Кроме того, акции — это ставка на долгосрочный рост экономики, который продолжается благодаря внедрению технологических и других инноваций.

Золото стабильно опережает акции только в случае, когда инфляция превышает 6% — если не считать 2022-й, в последний раз она в США была выше этого уровня в начале 1980-х годах. При этом в 2022-м цена золота упала на 0,2%. На 19-летних промежутках начиная с XIX века доходность золота опережала инфляцию только в 50% случаев. Для сравнения, у акций этот показатель составляет 100%. Если судить по рынку трежерис, рынки сейчас закладывают инфляцию в 2,3% в ближайшие 10 лет, так что — с точки зрения инфляции — долгосрочно золото не выглядит привлекательно.

Получается, что золото не является лучшим выбором для долгосрочных инвесторов — по крайней мере для тех, кто не пытается угадать, какие классы активов будут показывать опережающую доходность в ближайшие годы. Небольшая доля золота в портфеле может снизить риски волатильности и размер максимальной просадки. В том же UBS рекомендуют держать в золоте 5% портфеля. Грант не рекомендует конкретный уровень, но отмечает, что «если дела действительно пойдут плохо, то 5% не принесут вам особой пользы».

Динамика драгметалла в последние месяцы — по уровню волатильности — и вовсе напоминает криптовалюты. Это делает вероятность коррекции стоимости золота достаточно высокой. Тем не менее, инвесторы, которые упустили ралли цен на драгметалл, еще могут воспользоваться им, купив акции золотодобывающих компаний. Их стоимость отстает от роста цен на золото: iShares MSCI Global Gold Miners ETF, отслеживающий акции золотодобывающих компаний, с начала 2023-го прибавил лишь 2,1%, а аналогичный ему VanEck Gold Miners ETF и вовсе потерял 0,6%. Частично это может быть связано и с тем, что основным драйвером роста спроса на золото в последние несколько лет является Китай, а инвесторы оттуда не вкладываются в глобальные золотодобывающие компании.

Согласно данным "VettaFi", коэффициент корреляции между ценами на золото и акциями золотодобывающих компаний в 2023 году составил 0,6, в то время как исторический средний показатель за последние десять лет составляет 0,8.

В результате акции крупнейших мировых золотодобытчиков Newmont и Barrick Gold сейчас торгуются с наибольшим дисконтом относительно стоимости золота за последние 40 лет, отмечают в "Schroeders". В теории рост цен на золото может способствовать росту рентабельности, который будет постепенно отражаться в росте финансовых показателей компаний — и, возможно, стоимости их акций.

Особенно сильный импульс, вероятно, будет наблюдаться в акциях золотодобывающих компаний с наименьшими затратами на поддержание добычи. Наиболее интересные акции данного сектора мы рассмотрим на площадке "Финам" и на нашем телеграм-канале.