Ufg Private Equity Fund

💣 👉🏻👉🏻👉🏻 ALL INFORMATION CLICK HERE 👈🏻👈🏻👈🏻

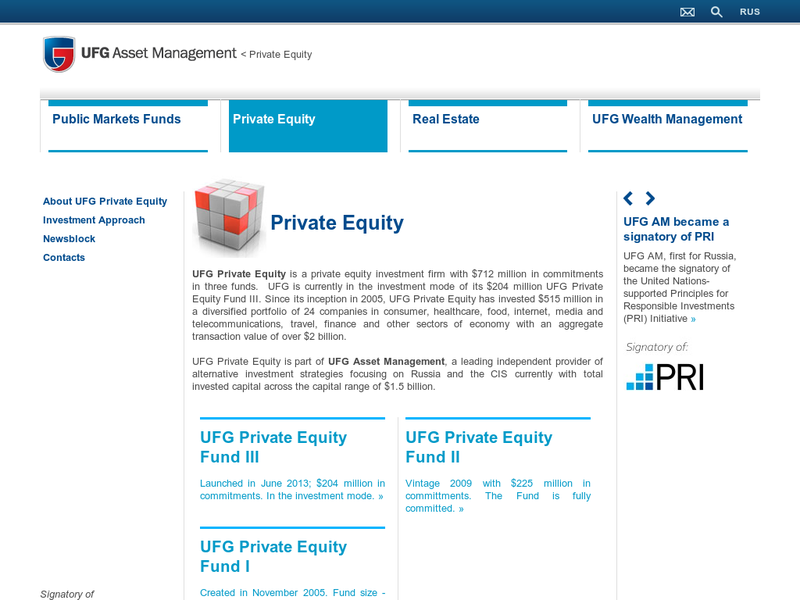

Фонды UFG Private Equity инвестируют в быстрорастущие компании России и стран СНГ, преимущественно в сфере здравоохранения, аутсорсинга бизнес-процессов,

телекоммуникационном и технологическом секторах, а также в сфере товаров

широкого потребления и розничной торговли.

Совокупный объем привлеченного капитала в трех фондах UFG Private Equity

составляет $712 млн. Для крупных инвестиционных проектов фонды также привлекают

дополнительное финансирование от соинвесторов.

Первый и крупнейший независимый оператор антенно-мачтовых сооружений в России

Крупнейший российский такси-агрегатор (доля продана в 2021)

Международный разработчик SaaS-сервисов и Enterprise-решений для B2B и B2G взаимодействия

Глобальный лицензионный бизнес российского мультфильма «Маша и Медведь»

Быстрорастущий и инновационный производитель отечественных лекарственных препаратов (доля продана в 2018)

Одна из крупнейших в России сетей клинико-диагностических лабораторий

Один из ведущих российских производителей снеков и кондитерских изделий

Логистический оператор в сфере обслуживания товаропроизводящей цепочки готовой фармацевтической продукции в России

Одна из крупнейших в России сетей кинотеатров

Сеть кинотеатров под брендом Kinostar de Luxe (продана компании «Синема Парк» в 2011 году)

Российская транснациональная компания, владеющая одноимённой системой поиска в Сети (доля продана в 2014)

При рассмотрении потенциальных проектов фонды UFG Private Equity придерживаются следующих критериев:

Мы ищем компании с сильным менеджментом, которые могут обеспечить рост акционерного капитала для инвесторов. При инвестировании мы отдаем предпочтение партнерству с предпринимателями, у которых есть успешный предшествующий опыт создания и управления бизнесом и которые проявили себя как компетентные и надежные партнеры, заинтересованные в развитии своего бизнеса и росте акционерного капитала.

UFG Private Equity стремится структурировать сделку таким образом, чтобы после инвестирования UFG прежние собственники и менеджмент по-прежнему сохраняли значительную долю в бизнесе.

Мы не ограничиваем поиск инвестиционных возможностей отдельными секторами экономики. У нас есть успешный опыт инвестирования в сфере здравоохранения, в телекоммуникационном и технологическом секторах, в сфере товаров широкого потребления и розничной торговли, а также аутсорсинга бизнес-процессов.

Фонды UFG Private Equity инвестируют в российские компании и страны СНГ. Преимущественно мы специализируемся на России.

Стратегия UFG Private Equity — инвестиции в компании среднего размера с годовой выручкой от $20 до $400 млн. В тех ситуациях, когда UFG выступает в качестве лид-инвестора (синдикатора) в сделках по консолидации рынка на базе портфельных компаний, мы можем инвестировать в компании с годовой выручкой более $1 млрд.

Сумма инвестиции в одну компанию может варьироваться от $15 до $50 млн. Для крупных инвестиционных проектов UFG Private Equity также может привлекать финансирование от соинвесторов и имеет успешный опыт синдицирования сделок объемом более $100-150 млн инвестиционного капитала.

Как правило, фонды UFG Private Equity приобретают качественно весомую долю в компании самостоятельно или в партнерстве с другими акционерами или заручаются необходимыми юридическими рычагами, чтобы оказывать влияние на стратегические решения компании и оперативное управление и способствовать росту акционерного капитала после инвестирования в компанию.

UFG также рассматривает варианты приобретения миноритарных долей, если структура собственности компании и механизмы защиты прав акционеров являются достаточными для активной роли фонда.

Мы, как правило, не рассматриваем предложения об инвестировании в стартапы. UFG фокусируется на инвестициях непосредственно в акционерный капитал компаний для финансирования дальнейшего роста (cash-in), но также рассматривает сделки по выкупу контрольных пакетов акций (buy-out) компаний, работающих в быстрорастущих секторах, демонстрирующих стабильный рост выручки и имеющих конкурентные преимущества.

Мы не устанавливаем для себя определенный период участия в акционерном капитале компании, поскольку он во многом зависит от внешних факторов. Опыт прямого инвестирования показывает, что средний инвестиционный период составляет от 3 до 5 лет. Однако возможны как более длительные, так и значительно более короткие сроки участия фонда в акционерном капитале в зависимости от конкретных обстоятельств.

Для обеспечения максимальной доходности на инвестиции в интересах инвесторов наших фондов в момент принятия решения о продаже портфельной компании мы детально анализируем текущую рыночную стоимость компании, предлагаемую цену продажи, а также будущий потенциал данной инвестиции.

Доминик Рид присоединился к UFG Private Equity в 2007 году. Имеет большой управленческий и инвестиционный опыт, работает в России и странах СНГ с 1997 года.

До приезда в Россию работал в компании NYNEX CableComms в Великобритании, где занимался операционными вопросами и корпоративным развитием.

Г-н Рид имеет степень магистра английской литературы Кембриджского университета и степень MBA Лондонской школы бизнеса.

Артур Акопьян присоединился к команде UFG Private Equity в 2012 году. Работает в сфере корпоративного финансирования в секторах телекоммуникаций, ИТ и медиа с 1997 года.

До прихода в UFG являлся управляющим партнером венчурного фонда NGI. С 2008 года участвовал в ряде проектов по реструктуризации нескольких российских финансовых холдингов в секторах телекоммуникаций и ИТ.

В 2007-2008 годах г-н Акопьян занимал должность главного финансового директора «Рамблер Медиа» – первой российской интернет-компании, получившей листинг в подразделении альтернативных инвестиций (AIM) Лондонской фондовой биржи.

До прихода в «Рамблер Медиа» в 2005-2007 годах был финансовым директором компании «Синтерра» – одного из ведущих операторов магистральной волоконно-оптической сети и фиксированной связи. В 2001-2005 годах являлся финансовым директором компании «ПетерСтар» – альтернативного телекоммуникационного оператора в Санкт-Петербурге.

Г-н Акопьян окончил Сочинский государственный университет в 1995 году и прошел сертификацию Американского института CPA (The American Institute of Certified Public Accountants) в 2001 году.

Иван Литвинцев работает в UFG Private Equity с момента основания ее первого фонда (Fund I) в 2005 году. Обладает большим практическим опытом в области мониторинга и работы с портфельными компаниями, а также поиска и анализа новых инвестиционных возможностей.

Окончил Российский государственный гуманитарный университет по специальности «Экономическая теория», кандидат экономических наук.

Присоединилась к команде UFG в январе 2014 года в роли директора по инвестициям. Отвечает за мониторинг деятельности портфельных компаний UFG, а также за поиск и анализ новых инвестиционных возможностей.

До прихода в UFG занимала должность менеджера по инвестициям в Департаменте специальных проектов инвестиционного банка Goldman Sachs, где отвечала за инвестиции в акционерный и долговой капитал частных компаний в России и странах СНГ. Во время работы в Goldman Sachs принимала участие в различных этапах инвестиционных процессов, включая проведение due diligence, структурирование и закрытие сделок, полный цикл управления портфельными инвестициями вплоть до выхода из инвестиций. В 2007-2010 годах занимала должность аналитика в инвестиционно-банковском подразделении по слияниям и поглощениям банка J.P. Morgan в Лондоне, консультировала компании из Европы и Ближнего Востока, работающие в сфере недвижимости, а также компании из других секторов по вопросам привлечения прямых инвестиций. В 2006-2007 годах работала в качестве аналитика в Департаменте корпоративных финансов компании Deloitte & Touche в Москве.

Г-жа Лукьянова окончила с отличием экономический факультет МГУ.

Ольга Якобсон присоединилась к команде в 2009 году после объединения с Delta Private Equity Partners (DPEP), где курировала взаимодействие с портфельными компаниями и отвечала за подготовку отчетности.

Г-жа Якобсон окончила Государственный университет управления (Москва) по специальности «Финансовый менеджмент».

Александр Малыш присоединился к команде UFG Private Equity в 2016 году и специализируется на потребительском рынке, здравоохранении и ИТ. До прихода в UFG работал в Департаменте управленческого консалтинга компании Deloitte & Touche в Москве.

Александр получил степень бакалавра по специальности прикладная математика и физика в Московском физико-техническом институте (МФТИ), а также степень магистра экономики в рамках совместной программы МФТИ и НИУ «Высшей школы экономики» (Москва).

Александр Ладыгин присоединился к команде UFG Private Equity в 2017 году. Отвечает за мониторинг нескольких портфельных компаний, а также поиск и анализ новых инвестиционных возможностей.

До прихода в UFG занимался трансграничными и российскими сделками M&A, а также привлечением акционерного и долгового капитала в инвестиционно-банковском подразделении Goetzpartners в Германии и России. Ранее работал в департаменте прямых инвестиций Газпромбанка, а также в ВТБ.

Окончил с отличием Московский государственный институт международных отношений (МГИМО (У) МИД РФ), где получил степени магистра и бакалавра по специальностям международный банковский бизнес и международные экономические отношения.

Илга Достова присоединилась к UFG Private Equity в 2013 году.

До прихода в UFG Private Equity проходила стажировку в другом фонде прямых инвестиций, а также проводила исследование в рамках международного проекта «Global Entrepreneurship Monitor».

Окончила НИУ «Высшая школа экономики» (Москва) и получила степень магистра финансовой экономики в рамках программы МИЭФ, осуществляемой НИУ «ВШЭ» в партнерстве с Лондонской школой экономики.

Михаил Грузинцев присоединился к команде UFG в 2008 году. Отвечает за полное правовое сопровождение инвестиционных сделок и в случае необходимости предоставляет юридическую помощь портфельным компаниям.

С 2002 по 2008 год работал в ведущих российских юридических компаниях («Падва и партнеры», «Раппопорт и партнеры», «Пепеляев, Гольцблат и партнеры»), специализируясь в области корпоративного права и сделок по слиянию и поглощению.

Г-н Грузинцев окончил с отличием Московскую государственную юридическую академию (МГЮА) в 2002 году и аспирантуру МГЮА в 2005 году.

Эдриан Паркинсон присоединился к команде UFG Private Equity в 2009 году после объединений компаний Delta Private Equity Partners (DPEP) и UFG.

В DPEP занимал должности операционного и финансового директора. До этого в 1989-1997 годах работал в PricewaterhouseCoopers (PwC). В 1995 году перешел в российское представительство PwC в качестве менеджера, специализирующегося в области финансовых услуг. Г-н Паркинсон является стипендиатом-исследователем Института дипломированных бухгалтеров Англии и Уэльса.

Окончил с отличием Университет Лафборо (Великобритания) по специальности «Бухгалтерский учет и финансовый менеджмент».

До прихода в UFG в 2007 году Татьяна Степусь работала в отделах финансов, бухгалтерского учета и контроля дочерней компании BP. Оказывает поддержку инвестиционной команде UFG в структурировании новых инвестиций, контроле портфельных компаний, а также подготовке отчетов.

Окончила с отличием Российский экономический университет им. Г.В. Плеханова.

Роберт Сассон присоединился к UFG Private Equity в 2009 году. На российском инвестиционном рынке работает с 1991 года.

До прихода в UFG Private Equity работал в одном из крупнейших хедж-фондов США, где отвечал за сделки в области прямых частных инвестиций в России и Украине. С 1993 года руководил представительством Европейского банка реконструкции и развития (ЕБРР) в Санкт-Петербурге, где при его участии были осуществлены сделки с долговыми и долевыми ценными бумагами стоимостью свыше $1,5 млрд.

Г-н Сассон имеет диплом Университета Эксетера (Великобритания) по специальности «Россия и международное управление».

UFG Asset Management

БЦ «Легенда Цветного»

Цветной б-р, д. 2,

127051, Россия, Москва,

Тел: +7 495 662 3030

Факс: +7 968 862 0775

ufgam@ufgam.com

Контакты для прессы

pr@ufgam.com

In a move underlining confidence in the revival of the Russian economy, the European Bank for Reconstruction and Development is investing up to $50 million in a private equity fund targeted at the Russian market launched by UFG Asset Management (UFG).

UFG Private Equity Fund II will focus on acquiring equity stakes in high-quality middle market companies in Russia and the Commonwealth of Independent States (CIS), particularly those which require a restructuring of their capital base or which plan to pursue consolidations opportunities.

The fund, whose target is to raise $200 million, has just had its first closing at $150 million and is aiming for the second and final closing towards the end of the year

The EBRD has in all committed over $900 million to Russia-focused private equity funds since the Bank made its first such investment in 1993, said the Bank’s Business Group Director for Financial Institutions, Nick Tesseyman.

This investment in a well-run fund with a sound strategy is part of the Bank’s anti-crisis response aimed at ensuring the availability of funding to business in the EBRD’s countries of operation despite the drastic reduction of capital available to the market in the current financial turmoil, Mr. Tesseyman added.

Equity investments are a key part of the EBRD’s strategy and account for nearly a third of the Bank’s €6.6 billion ($9.2 billion) Russian portfolio. Equity’s share of overall EBRD investments in Russia peaked at 51 percent in 1999, the year following the Russian financial crisis.

The EBRD, owned by 61 countries and two intergovernmental institutions, is supporting the development of market economies and democracies in countries from central Europe to central Asia.

UFG Private Equity is the private equity arm of UFG Asset Management, which was founded in Russia in1996. UFG Asset Management was originally part of United Financial Group, which sold its investment banking business to Deutsche Bank AG in 2005. UFG Asset Management remains under the control of the group’s founders and is a leading alternative asset manager in Russia with nearly $1.2 billion of assets under management as of May 31, 2009.

Sign up to receive free email alerts

whenever we publish a news story

World Webcams Online

Femdom Piss Humiliation

Booty Bum Booty Sexy

Https Www Naughtyamerica Com Porn

Brat And Sister Xnxx

Private Equity — UFG Asset Management

Private Equity — UFG Asset Management

UFG Private Equity Fund - EBRD

UFG Private Equity Fund - ebrd.com

UFG Asset Management

UFG Private Equity Fund - Персона РФ

Борис Федоров: UFG Private Equity Fund 1 - Фонд прямых ...

UFG Private Equity купил 65% акций компании "Бакар"

UFG Private Equity Fund продал 40% акций Нево табак - G2P

Ufg Private Equity Fund

/arc-anglerfish-tgam-prod-tgam.s3.amazonaws.com/public/XGDA32HWHBFNBEVA4MOBA66AA4)