Техника торговли волатильностью

@moexinsider

Покупка стреддла (любого, реального, синтетического) – это уже чистая покупка волатильности

В принципе, можно занять позицию инвестора и ожидать, что волатильность вырастет и рынок сильно отклонится в ту или иную сторону.

Однако, есть и другой путь, а именно, фиксировать малую прибыль на каждом шаге. Данная техника и называется торговлей волатильностью по Конноли, который одним из первых популярно описал данную технику торговли.

Суть состоит в том, что, поскольку цены могут не слишком далеко отклониться от первоначальной точки Х, постольку имеет смысл фиксировать прибыль не в конце срока обращения опционов, а чаще, как только цена отклонится на определенную величину ∆S. Каждая фиксирующая сделка будет прибавлять в портфель небольшую прибыль. Небольшую, потому что эта прибыль зависит от изменения цены всего лишь, как квадрат, что при малых изменениях гораздо меньше, чем прибыль от чистой фьючерсной позиции.

Как говорят математики прибыль – величина второго порядка малости по сравнению с возможной прибылью по фьючерсу

Но поскольку дельта-хеджированием мы прибыль по линейному изменению цены занулили, придется довольствоваться малым.

Покупка волатильности - это способ торговли, рассчитанный на извлечение прибыли из роста волатильности при удержании самого портфеля в дельта-нейтральном состоянии.

Техника проста:

Шаг первый:

покупка ATM-стреддла

Последующие шаги:

Дельта–хеджирование портфеля при отклонении цен величину ∆S, либо через равные промежутки времени ∆T, либо при отклонении дельты портфеля от требуемого значения на заданную величину.

В результате каждого акта рехеджирования будет фиксироваться маленькая прибыль, пропорциональная Гамме и квадрату отклонения цены от нейтрального положения.

Формула гаммы портфеля для стреддла получается сложением Гаммы опциона пут и опциона колл:

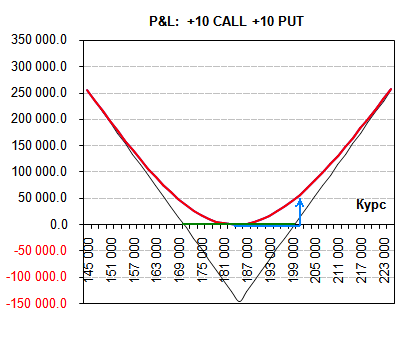

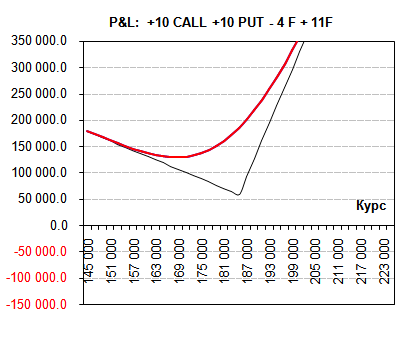

Посмотрим, как этот процесс выглядит графически. На рисунке приведен график исходного длинного стреддла, состоящего из 10 ATM опционов пут и 10 ATM опционов колл.

X=185,000

Т=40 дней, IV=30%

Зона убыточности находится в границах от 169 тыс. п. до примерно 199 тыс.

Пусть прошло время дельта ∆Т и цена при этом отклонилась от цены покупки на величину ∆S. Если цена выросла, то мы видим, что наклон кривой в точке S0+∆S стал положительным. Это означает, что позиция перестала быть дельта-нейтральной. Что нам нужно делать чтобы вернуть портфель в дельта-нейтральное состояние? Продать нужное количество фьючерсов. После того как нужное количество фьючерсов продано, наклон P&L вновь станет в точке продажи горизонтальным, а кривая сместится наверх.

Рассмотрим модельный пример, когда куплено 10 ATM опционов пут и 10 ATM опционов колл со страйком X=185,000 IV=30%, T=40 дней. Пусть через пять дней цена выросла до 195,000. Тогда мы находимся в точке, показанной на рисунке синей стрелкой. Что мы должны сделать? Мы должны, следуя логике торговли волатильностью, произвести рехеджирование и продать необходимое количество фьючерсов.

Произведя расчеты, мы обнаруживаем, что чтобы сделать позицию дельта-нейтральной, нужно продать 4 фьючерса по этой цене.

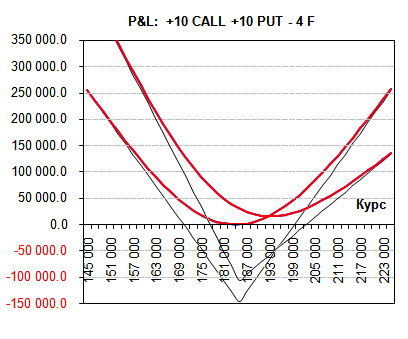

На рисунке показана новая кривая для исходных позиций по опционам и при проданных 4х фьючерсах.

Видно, что кривая чуть-чуть сместилась вверх благодаря хеджированию, т.е. фактически мы зафиксировали часть прибыли и не дали ей ни испариться из-за временного распада, ни улетучиться в случае возможного возвратного движения.

При этом зона убыточности такой позиции сузилась на величину зафиксированной прибыли.

Следует иметь ввиду следующий закон:

Любое действие, которое ведет к снижению рисков, одновременно и фиксирует финансовый результат, что положительный, что отрицательный

Здесь произошло хеджирование, что означает снижение рисков и сужение поля неблагоприятных возможностей и потому мы зафиксировали небольшой финансовый результат.

Любое действие (не важно: покупка ли, продажа базисного актива или какого-либо опциона), если только оно увеличивает риски, оно расширяет поле допустимого финансового результата, что положительного, что отрицательного

В нашем случае, мы зафиксировали результат и потому наше пространство возможностей по получению большей прибыли в случае роста рынка сузилось. Судите сами график P&L после фиксирования небольшой прибыли стал более пологим чем был и дельта его в точке хеджа обнулилась.

Действительно, если бы мы не фиксировали результат и не продавали бы на росте необходимое число фьючерсов, а рынок продолжил бы расти, то мы смогли бы, спустя какое-то время, зафиксировать гораздо большую прибыль. Но в результате хеджа мы наклонную линию превратили в горизонтальную, и теперь прибыль будет вновь расти как квадрат отклонения цены, но уже с новой точки – точки рехеджа. Зато мы обезопасили себя от возвратного движения. Хеджирование позволило нам не боятся, что рынок вернется туда, откуда мы начинали, и что мы растеряем всю накопленную прибыль, да еще и понесем убыток из-за временного распада. Это было бы очень обидно. Более того, наоборот, выросла возможность получения дополнительной прибыли, если вдруг рынок развернется и пойдет вниз, поскольку кривая направленная влево стала более крутой, чем была раньше.

Ведь мы продали при рехеджировании дополнительные 4 фьючерса и этим сделали портфель в точке продажи более нейтральным, а во всех остальных точках более «коротким», чем он был до этого акта.

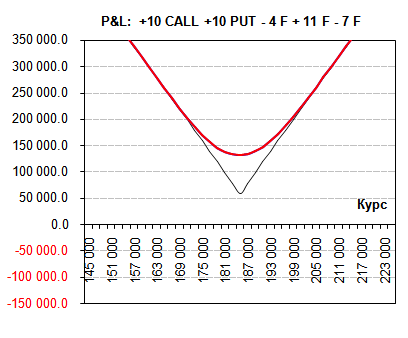

Допустим прошло еще 10 дней и рынок снизился до 170,000. При этом, естественно, за счет временного распада часть премии, уплаченной нами, безвозвратно испарилось.

Произведя расчеты, мы обнаруживаем, что теперь нужно купить 11 фьючерсов по цене 170,000, чтобы сделать позицию дельта-нейтральной

На рисунке показана новая кривая для этого шага. Предыдущие кривые опущены. Видно, что кривая сместилась вверх благодаря хеджированию и опять поменяла наклон. Теперь больший наклон мы имеем в сторону роста и меньший в сторону снижения.

Что еще произошло?

Тот факт, что мы при цене 195,000 продали 4 фьючерса, а при цене 170,000 откупили их, принесло нам в портфель прибыль в размере 4*(195-170)*1000=100,000 базисных пунктов. При этом мы немного потеряли от распада временной премии, но только немного, потому как текущая цена S=170k довольно далека от страйка X=185k и временная премия здесь мала.

Пойдем дальше.

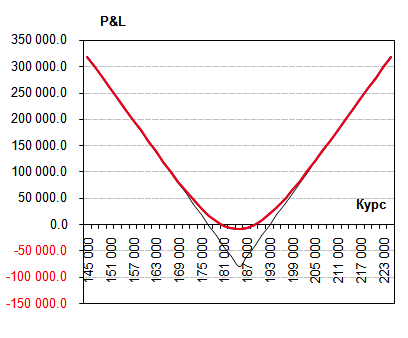

Пусть теперь прошло еще 15 дней и рынок вернулся в исходную точку S=185,000, откуда мы стартовали. Напомним, что теперь до исполнения осталось всего 10 дней. По правилам торговли волатильностью нам следует произвести очередное дельта хеджирование, что ведет к необходимости продажи 7 фьючерсов.

Эта операция добавляет в портфель еще 105,000 б.п.

В результате, графики прибылей и убытков поднялись суммарно на 205,000 б.п. и теперь полностью находятся в зоне безубыточности вне зависимости от того, куда придет цена в момент исполнения.

Все прекрасно? Отнюдь!!!

Тот случай, который мы рассмотрели, годится для объяснения, но на самом деле он сильно не соответствует реальной действительности. В действительности вам бы не удастся так лихо взять и заработать на боковике. Просто потому что мы рассмотрели нереальный случай изменения цен, случай не соответствующий IV=30%.

Действительно, при IV=30% наиболее вероятный диапазон цены на 40 дневном горизонте лежит от 165 до 205, а в наших условиях первый рехедж был произведен по цене 195 спустя всего пять дней.

Разница 195 – 185 =10k - это очень много для пятидневного движения при волатильности в 30%. Для пятидневного срока характерный масштаб движения цен при IV=30% составляет всего 6.5k. Если бы рынок двинулся сильнее, так как мы это предположили, волатильность при большем движении не сохранилась бы на уровне 30%. Она бы выросла.

Еще больший диапазон должны были пройти цены в следующие 10 дней – почти 25,000 при характерном движении в 9,000 на 10-ти дневном горизонте. Т.е. для рассматриваемых движений волатильность должна была бы быть на уровне 60-80%. При волатильности в IV=30% такие движения невозможны.

Вопрос: а сколько можно заработать при торговле длинной волатильностью, если бы, например, рынок совершал равные движения каждые 5 дней, а мы бы хеджировались каждые 5 дней в его максимумах и минимумах?

Фактически, этот диапазон при IV=30% соответствует характерному пробегу цены за 5 дней. Потому можно считать, что мы хеджируемся каждые 5 дней и совершаем 8 операций. Расчеты, с учетом распада временной премии, например, для момента T=10 дней и S=185,000 (6й шаг), дают следующий график:

Характерное движение за 5 дней составляет 6,500. Пусть на каждом движении цены движутся ровно на эту величину вверх или вниз – совершенно не важно.

Тогда за 40/5=8 циклов мы совершим 8 операций, которые в сумме нам дадут, если произвести все необходимые расчеты 104,000 пунктов прибыли по фьючерсам. И это в лучшем случае. Потому что мы каждый раз покупаем и продаем по локальным минимумам и максимумам. В реальности при таком способе рехеджирования прибыль будет чуть меньше, поскольку мы не можем угадывать максимумы и минимумы рынка.

Т.е. мы заработали порядка 104 тысяч пунктов прибыли. А сколько мы заплатили за это? Плата за построение такого стреддла была бы 145,800 пунктов.

Дельта-хеджирование сильно сужает зону убыточности, но закрыть ее при сохранении волатильности на постоянном уровне не удается

На вышеприведенном рисунке, кстати показан 6й шаг, когда до исполнения осталось 10 дней и два шага рехеджа. Видно, что при текущем состоянии портфель чуть убыточен и есть шанс, что он еще потеряет.

Вопрос: какая наиболее рациональная техника рехеджирования при торговле волатильностью? На этот вопрос мы постараемся ответить в следующей статье

А сейчас зададим другой, более простой и уместный вопрос: зачем нужно заниматься торговлей длинной волатильностью?