Сезон корпоративной отчётности: ещё немного, ещё чуть-чуть!

Обновляйте инфраструктуру с Cisco, пока всех снова не закрыли

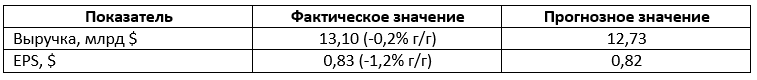

Производитель сетевого оборудования представил уверенный квартальный отчёт, в котором «перебои в цепочках поставок» упоминались не как что-то негативное, а как фактор роста выручки над консенсус-прогнозом (удивительно!). После постепенного снятия коронавирусных ограничений и возврата к офисной жизни многие крупные компании решили сыграть на опережение и обновить инфраструктуру (маршрутизаторы, коммуникаторы и пр. инструменты связи) до того, как COVID напомнит о своём существовании. А это значит, что число заказов увеличилось, поэтому менеджмент ждёт роста выручки в текущем квартале на 2-4%, EPS – в диапазоне $0,82-0,84. Нам нравится Cisco, однако, гэп на открытии будет слишком сильным и дальнейший краткосрочный потенциал не очень большой (+2,3%), но на горизонте 2 месяцев рассчитываем на $51,51 (+5,2%).

Tapestry: шик, блеск, китайский люкс

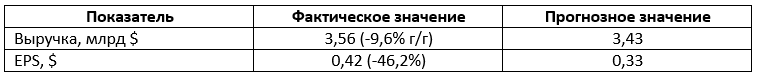

Когда возникает ситуация, при которой одни продавцы товаров категории люкс отчитываются прекрасно, объясняя это спецификой выпускаемой продукции (вспомним тот же Capri Holdings), а другие – не очень хорошо как раз из-за снижения спроса на дизайнерские сумки и одежду, невольно думаешь, что тебе кто-то из них врёт. Дальше – веселее: менеджмент заявил, что это всё из-за снижения спроса на продукцию компании в Китае, где во время ужесточения эпидемиологических ограничений перестали покупать сумки Coach, Kate Spade и прочую продукцию. И хотя руководство постаралось умаслить акционеров обещаниями вернуть в следующем фискальном году не менее $700 млн через buyback и повышением квартального дивиденда на 20%, до $0,30 (див.доходность – 3,2% годовых), вопрос «Кому нужен люкс, кроме Китая?» ложится на котировки компании тяжёлым грузом.

Estee Lauder: пудрит нос, а не мозги

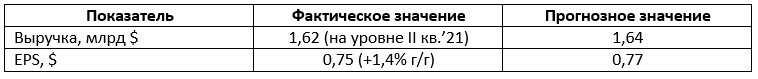

Всё логично: снимают ограничения, открываются магазины – траффик растёт. От онлайн-продаж также не отказываются, да и «бьюти-туризм» никто не отменял, поэтому компания представила неплохие финансовые результаты за II кв.’22. В региональном разрезе надо благодарить американский регион и регион EMEA, в продуктовом – сегмент парфюмерии и косметический сегмент, который обрёл второе дыхание после пандемии. Дивидендная доходность компании составляет 0,9% годовых с учётом выплат $0,60 в виде квартальных дивидендов. И всё бы хорошо, но слабый прогноз перебивает аромат удачного отчёта: в текущем квартале компания ожидает снижения выручки на 8-10% г/г и EPS – в диапазоне $1,22-1,32. И духами Jo Malone это уже не замаскируешь. Ниже поддержки $254 пока не упадем.

Kohl’s: сегодня успех – это обогнать заниженные прогнозы инвесторов

Он мог бы пойти по пути Walmart, но выбрал путь Target и Best Buy, сославшись на инфляцию, которая настолько подорвала спрос клиентов, что они практически перестали покупать одежду, и даже скидки не могут их вернуть в магазины. Ритейлер уже махнул рукой на рентабельность, опустил цены на 80%, ввёл огромные скидки на одежду и товары для школы, но вряд ли это поможет, максимум – немного разгрузит склады, в которые уже не помещается весь ассортимент. Что тут делать? Понижать прогнозы: теперь снижение выручки ожидается на уровне 5-6% (а раньше ждали роста на 0-1%), годовой EPS – в диапазоне $2,80-3,20 (пред.прогноз – $6,45-6,85), операционную маржу – на уровне 4,2-4,5% (с 7,0-7,2% ранее). А так – больше ничего не сделаешь, только молча посмотришь, как в моменте акция падает как плохо повешенная одежда с вешалки. Какой-то совершенно «нездоровый» график. Рост сюда придет нескоро, похоже.

Не является инвестиционной рекомендацией