Севергрупп покупает Ленту: разбор кейса

О компании

Под управлением компании находятся магазины общей торговой площадью 1.5 млн. кв. м. Львиная доля (92%) - гипермаркеты, остальное - супермаркеты.

Фокус на гипера подразумевает гораздо большую пропорцию собственных магазинов, чем у Х5 (где преобладают небольшие Пятерочки): строить коробку на пустыре под сдачу никто не хочет. Поэтому, в отличии от коллег по цеху у Ленты 75% площадей в собственности (у Магнита - 22%, у Х5 - 23%). В текущие сложные времена это огромный плюс: затраты на аренду не ложатся неподъемным грузом на ослабевшую выручку.

Сама компания - классический гипермаркетовский бизнес, при этом отлично управляемый:

- Выручка на метр - самая высокая в отрасли: ₽300+ К против ₽230К у Карусели, ₽220К у крупных форматов Магнита и ₽280К у Окея

- Лучше конкурентов прошли сложный 2018 (несмотря на более высокую базу): выручка на метр +0.5% против -4.3% у Окея, -1.9% у крупных форматов Магнита, +2.4% у Карусели (с очень низкой базы), примерно -10% у METRO и Ашана

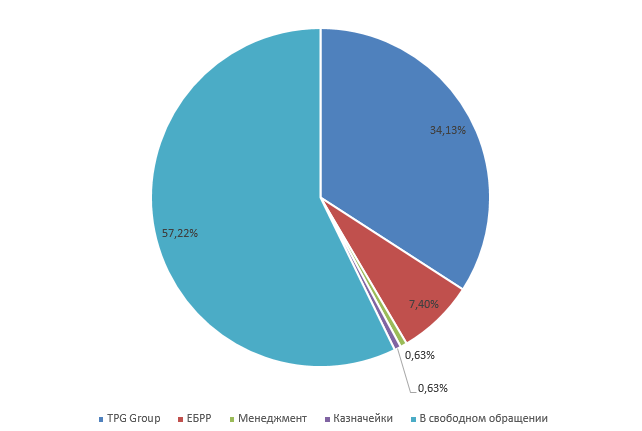

Акционеры

Крупнейший акционер Ленты ‒ американский фонд Texas Pacific Group (TPG), который контролирует чуть больше 34%. Крупным миноритарием (7.4%) также является Европейский Банк Реконструкции и Развития (ЕБРР). Немного у менеджмента (0.6%), немного казначеек (0.6%), остальное (57%) - в свободном обращении:

До окончательного установления власти TPG + ЕБРР + ВТБ (сейчас <1%) Лента была маленьким локальным бизнесом: ещё в конце 2010 вся компания управляла всего 39 гипермаркетами (сейчас 244) преимущественно в Санкт-Петербурге. Такой рост (да ещё на хороших результатах) был бы невозможен без серьезной институционализации компании. Смена контролирующего собственника приносит риск ухудшения данных практик.

Небольшой экскурс в отраслевые дела

Мы подробно писали о ситуации в отрасли в разборе кейса Х5.

Вкратце, ситуация следующая: буквально в начале 2010ых возврат на инвестиции (ROIC) в ритейл превышал 30%, что подталкивало компании к активному росту (они могли привлекать капитал под 10-15% и вкладывать под 30+ %). Потом (2015) рост потребления упал, а прирост метров продолжился. К тому же сильно выросло качество этих метров: доля современных магазинов превысила 70%. За счет этого, ROIC в целом по отрасли начал довольно быстро падать.

Сейчас ситуация в целом по отрасли сложилась так, что ROIC у крупных игроков вплотную приблизился к WACC (10-15%) и расти в целом перестало быть интересно. Однако в небольших форматах (магазины у дома) крупные игроки все ещё делают 20%+ ROIC, что и заставляет их продолжать их усиленно открываться.

Но если средний ROIC 10-15%, а в малых форматах 20+, значит какие-то форматы имеют <10%. Эти проигравшие - гипермаркеты: рост качества форматов у дома сильно ударил по гиперам: необходимость ездить туда все менее очевидна покупателю.

Оценка Ленты

В духе анализа Х5 мы рассчитали восстановленную стоимость Ленты исходя из сегодняшней стоимости постройки активов и получили 209 млрд. руб.

Как мы считали: умножили количество магазинов Ленты в разных форматах в собственности и аренде на стоимость открытия новых магазинов соответствующих форматов из презентации компании. Скорректировали на некоторый износ: 11% против 24% по балансовой стоимости и добавили оборотный капитал (у Ленты он отрицательный) и прочие активы.

Лента, несмотря на очень качественное управление (см. выше) уже по итогам 2018 года вышла на ROIC ~ 10% к 209 млрд. руб восстановленной стоимости. При условном WACC ~ 12% компания уже недозарабатывает ~ 2%, а ведь ситуация может даже усугубиться в ближайший год-два. Прибыльно расти компания также не может - какие-то внятные ROIC открытий остались только в сегменте малых магазинов, которых у Ленты нет (а заходить в абсолютно новый для себя сегмент она не будет).

В такой ситуации максимум сколько можно дать за всю компанию - это её восстановленная стоимость (209 млрд. руб. в нашем случае) и то это даже немного авансом на выправление ситуации через пару лет.

Отнимем 93 млрд. руб. чистого долга и получим оценку капитала в 116 млрд. руб. (247 руб. на акцию) при текущей капитализации в 109 млрд. руб. (230 руб. на акцию) и предложенной оферте по 236.

Анализ предложения о выкупе

Севергрупп предложило адекватную нынешним реалиям цену: апелляции к цене IPO ($10), средним за год/два/три неуместны. Инвесторы купили компанию на IPO (2014) очень дорого и бизнес Ленты все эти годы просто пытался дорасти до своей оценки. Также, не стоит забывать 2х кратную девальвацию 2014/15. Стенания в телеграмм каналах о “бизнесе по-русски”, “отжали” абсолютно неуместны, на наш взгляд.

При оферте высока вероятность, что количество акций в свободном обращении серьезно сократиться: ликвидность ухудшится, а потенциальных сильных миноритариев-защитников (как ЕБРР сейчас) может вообще не стать.

Большие вопросы возникают об управлении Лентой после сделки: будущий мажоритарий принесет абсолютно другие практики и культуру (Лента - профессиональный бизнес в лучших западных практиках), которые могут сильно повлиять на результаты (в худшую сторону).

Базируясь на вышесказанном, считаем, что продажа своих акций в рамках оферты ‒ абсолютно правильный шаг.