Рубль: нерезиденты и экспортеры

Экономист Газпромбанка Павел Бирюков

По данным Банка России, профицит текущего счета в марте почти не изменился и составил 5,7 млрд долл. против 5,8 млрд долл. в феврале. Несмотря на сохраняющийся профицит, рубль продолжает терять позиции. Тому есть две причины: отток капитала и особенности поступления экспортной выручки. Потоки валютного рынка, оцененные по данным компонентам, подтверждают эту гипотезу. Дальнейшая динамика рубля будет в значительной степени зависеть не только от внешнего спроса, но и от решений по продаже активов нерезидентами.

Профицит текущего счета в марте составил 5,7 млрд долл. после 5,8 млрд долл. в феврале. Рост оттока капитала на 2,6 млрд долл. был почти полностью компенсирован увеличением профицита внешней торговли (+2,5 млрд долл.). Рост профицита внешней торговли обусловлен увеличением объема экспорта. Это косвенно подтверждается и данными ЦБ по чистым продажам валюты экспортерами, которые в марте выросли на 3,8 млрд долл. до 11,6 млрд долл.

Ослабление рубля на 25,6% с уровней начала зимы происходило в условиях профицита внешней торговли, и март не стал исключением. Это означает, что на динамику рубля оказывали влияние потоки капитала, не отражаемые в оперативной статистике текущего счета.

Одной из ключевых причин оттока капитала стала продажа активов иностранными инвесторами и вывод капиталов из страны. Дополнением служили платежи по внешнему долгу. К тому же спрос на валюту предъявляет население, с апреля 2022 г. ставшее чистым покупателем валюты. Для оценки объемов мы используем открытые данные об объявленных сделках по продаже активов, а также данные по внешнему долгу и динамике покупок валюты населением. Мы также предполагаем, что сделки по выходу нерезидентов из российских активов проходят не одномоментно, а в течение как минимум двухнедельного периода.

Наряду с оттоком капитала существенное влияние на динамику рубля оказывали потоки экспортной выручки. Отмеченное ЦБ сокращение чистых продаж валюты крупнейшими экспортерами в феврале неизбежно должно было отразиться на рубле, который ослаб на 7,1% м/м. Восстановление чистых продаж в марте до 11,6 млрд долл., напротив, должно было поддержать рубль (ослабление замедлилось до 3,4% м/м). Но с начала апреля рубль подешевел еще на 5,9%, что могло быть вызвано «ямой» валютных поступлений (фактические перечисления денег происходят с лагами), на которую указывали представители ЦБ.

В условиях повышенного внимания к влиянию крупных сделок на валютный рынок особую роль играет сезонность поступлений экспортной выручки. В недавнем обзоре ЦБ по валютному рынку отмечалось, что резкое прекращение продажи валюты экспортерами сразу после окончания периода подготовки к налоговому сезону стало одной из причин резкого ослабления рубля в начале апреля. Мы использовали открытые данные ЦБ о входящих платежах в нефтегазовый сектор в качестве индикатора этой сезонности.

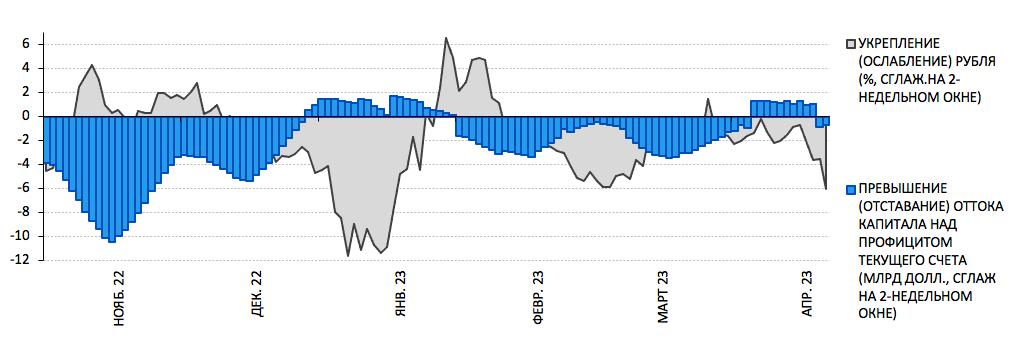

Динамика рубля в значительной степени объясняется превышением оттоков капитала над поступлениями по текущему счету. В отсутствие более подробных данных мы считаем, что ослабление рубля происходит по причине превышения оттока капитала над профицитом текущего счета (в декабре 2022 г., феврале и апреле 2023 г.). В периоды превышения профицита над оттоками наблюдается укрепление рубля (в январе 2023 г. и первой половине марта 2023 г.). На диаграмме далее виден эффект суммы этих двух компонент на обменном курсе.

Некоторые оттоки капитала определяли динамику рубля зимой и весной

Количество разрешений, согласованных с межведомственной комиссией, будет продолжать оказывать значительное влияние на динамику рубля в ближайшей перспективе. В этих условиях вербальные интервенции властей приобретают особое значение. С учетом апрельского восстановления цен на нефть, публично доступной информации о продаже активов и обслуживанию долга, мы не исключаем стабилизации рубля уже в апреле. Этому также будет способствовать налоговый период в последней декаде месяца, включающий уплату части годового НДД. В этих условиях курс может опуститься ниже 80 руб./долл.

В дальнейшем мы ожидаем адаптации рынка к текущему режиму, а относительно высокие цены на нефть могут привести к укреплению рубля во второй половине года. Наш прогноз предполагает сохранение экспортной цены нефти на уровне 70 долл./барр. Это поддержит профицит текущего счета в диапазоне 10–12 млрд долл. в месяц оставшуюся часть года. За счет этого мы не исключаем укрепления рубля до 75–78 руб./долл. начиная с 3-го квартала. К концу года возможно достижение уровней ниже 75 руб./долл. Впрочем, реализация рисков как сокращения внешнего спроса, так и активизации продаж активов может сместить оценку курса на конец года до 85–90 руб./долл.