Роснефть. Часть 3. "Восток Ойл" и всё-всё-всё...

Vasili4Цветом он, как апельсинка,

Как фонарик среди льдов.

Проложить во льдах тропинку

Ледокол всегда готов.

Неустанно мощным носом

Он крушит и давит лёд,

Сквозь заторы и торосы

Караван судов ведёт. (Елена Бровкина, "Стихи для детей")

Заключительная третья часть обзора Роснефти коснется мегапроекта по обновлению ресурсной базы компании - "Восток Ойл". В статье Василич попытался собрать разностороннюю информацию из открытых источников, связанную с проектом, для понимания его масштабов в рамках развития не только нефтегазовой отрасли страны, но и всей России.

Внимание, в статье представлен большой объем информации!

Восток Ойл. Нефтегазовая провинция России

В конце 2020 года Роснефть впервые раскрыла цифры по проекту "Восток Ойл". "Восток Ойл" - нефтедобывающий кластер в Арктике, который будет добывать и поставлять на экспорт по Северному морскому пути свыше 100 млн тонн нефти в год в 2030-х гг. Ресурсная база проекта – нефтяные месторождения на севере Красноярского края и полуострове Таймыр. Основой проекта выступают следующие месторождения:

- Ванкорская группа месторождений Роснефти: Ванкорское, Сузунское, Тагульское и Лодочное месторождения (а также прилегающие к ним новые месторождения) в Красноярском крае, на которых в совокупности сейчас добывается порядка 16 млн тонн нефти в год;

- Пайяхская группа месторождений, выкупленная у Нефтегазхолдинга (НГХ) Эдуарда Худайнатова на полуострове Таймыр. Месторождения находятся на стадии разработки, их коммерчески целесообразные запасы нефти по классификации PRMS в настоящее время оцениваются в 1,65 млрд тонн;

- Западно-Иркинский лицензионный участок Роснефти (расположен вблизи Пайяхской группы месторождений, 400 км севернее Полярного круга) также находится в стадии разработки. Запасы нефти участка оцениваются в 0,55 млрд тонн. Общие ресурсы Западно-Иркинского участка - более 1 млрд тонн углеводородов. На первом этапе этот актив будет флагманским для "Восток Ойл";

- Восточно-Таймырский кластер, на котором предстоит выполнить большой объем геологоразведочного бурения.

Общий ресурсный потенциал "Восток Ойла" составляет 5 млрд тонн легкой малосернистой нефти. Ресурсная база проекта "Восток Ойл" характеризуется низкой проницаемостью пластов и относится к категории трудноизвлекаемых запасов (ТрИЗ). Аналогичные геологические условиях встречаются на участках Приобского месторождения Роснефти, где компания имеет значительный опыт освоения запасов. Основная технология разработки ресурсной базы проекта – бурение горизонтальных скважин с многостадийным гидравлическим разрывом пластов. Скважина предусматривает бурение на глубину до 4200 метров с отходом от вертикали на 1200 метров.

Нефть "Восток Ойла" имеет высокое качество: небольшую плотность (825 кг/м3) и малое содержание серы (0,01-0,05%). Высокое качество нефти предполагает значительную ценовую премию даже к сортам ESPO и Brent. (премия к Brent может составить 10-12 долл/барр, Argus). Кроме этого, ресурсная база месторождений Таймыра (по результатам разведывательного бурения) характеризуется большим внутрипластовым давлением, что в свою очередь снижает затраты на подъем нефти (4-5 долл/барр).

Потенциал добычи нефти проекта "Восток Ойл" – 115 млн тонн в год в 2030-х годах (на полке добычи). По потенциалу добычи нефти проект сопоставим с крупнейшими проектами на Ближнем Востоке. Общий объем добычи нефти «Восток Ойл» составит 20 млн тонн в год к 2022, в 2024 году - 25 млн тонн, в 2027 году - 50 млн тонн, 100 млн тонн в год к 2030 и 115 млн тонн в год к 2033.

Чтобы понять масштаб проекта, достаточно упомянуть, что пиковая добыча "Восток Ойла" - это около 50% добытой в 2019 году Роснефтью нефти (230 млн тонн), а еще это более 20% добытой в 2019 году нефти во всей России. И это только нефть, а Роснефть еще собирается построить на Таймыре СПГ терминал мощностью 35-50 млн тонн. Газ для СПГ также будет добываться на месторождения Таймыра (уже начата разведка Минховского и Хатангского месторождений). Плановая дата пуска завода - 2028 год с выходом на пик производства в 2034 году.

Планируется, что нефть, добытая на "Восток Ойл", будет поставляться на рынки сбыта по Северному морскому пути, минуя систему магистральных трубопроводов, не смешиваясь с нефтью других месторождений. Это позволит проекту сохранить ценовую премию за более высокое качество нефти.

Реализация проекта "Восток Ойл" требует строительства с нуля масштабной инфраструктуры в Арктике. В частности, будет построено пять промысловых городков, двух аэродромов, морской порт ("Бухта Север"), магистральные трубопроводы (около 800 км), внутрипромысловые трубопроводы, парки для подготовки и хранения нефти, электросети и мощности по электрогенерации. Углеводороды, добываемые на месторождениях проекта, будут перевозиться танкерами ледового класса Российского производства по Северному морскому пути, которые уже строятся на первой в России судоверфи тяжелого гражданского судостроения "Звезда" (более 50 различных судов).

Первоначальная оценка общих инвестиций в проект – 10 трлн руб. (примерно 130 млрд долл. по текущему курсу).

Про Северный морской путь

Проект "Восток Ойл" получил поддержку руководства страны благодаря его непосредственной связи с еще большим по масштабам для современной России проектом развития Арктики и Северного морского пути (СМП). "Восток Ойл" обеспечит значительную долю грузопотока по арктической транспортной магистрали, сделав ее полноценной транспортной артерией с круглогодичной навигацией.

Северный морской путь – кратчайший морской путь между Европейской частью России и Дальним Востоком. Законодательством Российской Федерации он определен как «исторически сложившаяся национальная единая транспортная коммуникация России в Арктике». Северный морской путь проходит по морям Северного Ледовитого океана (Карское, Лаптевых, Восточно-Сибирское и Чукотское). Надо понимать, что у СМП нет фиксированной трассы. В зависимости от погодных и ледовых условий трасса может меняться.

В результате глобального потепления и таяния арктических льдов средняя продолжительность прохождения СМП снизилась с 15 суток в 2014 до 9,5 суток в 2019. Меньшая длина маршрута по СМП в сравнении с маршрутом через Суэцкий канал очевидна. Для понимания экономии времени, которое дает Северный морской путь, можно привести такие данные: судно, вышедшее из порта Далянь (Китай) в Роттердам (Голландия) прошло весь путь за 34 дня, в то время как путь через Суэцкий канал в среднем занимает 48 дней. Узким местом в пропускной способности такого морского пути является сам Суэцкий канал. Существующей на сегодня альтернативой является морской путь в обход Африки, и надо сказать, что им пользуются довольно часто.

Также есть более свежие данные от РИА Новости по времени пути из Йокагамы в тот же Роттердам:

Не так давно закончился эксперимент по отправке газовоза "Кристоф де Маржери" в поздний рейс по СМП. Традиционно арктическая навигация завершается в конце ноября, а "Кристоф де Маржери" провел самостоятельный (без помощи ледоколов, благодаря своей конструкции) переход по СМП на коммерческой скорости и с грузом аж в январе. Таким образом, навигация по СМП постепенно увеличится с 5 до примерно 9 месяцев в году.

Сейчас по трассе СМП перевозят товары первой необходимости для городов арктического побережья. Для многих северных регионов единственной альтернативой морским перевозкам являются дорогие воздушные, поэтому экономика целых 29 регионов России зависит от развития Северного морского пути.

Основные перспективы развития СМП перечислены в Указе Президента Российской Федерации от 07.05.2018 № 204 "О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 г".

Уже сейчас развитием СМП,помимо Роснефти занимаются несколько российских компаний:

- Газпромнефть использует СМП для перевозки нефти Новопортовского месторождения с терминала "Мыс Каменный" с 2014 г. Для вывоза нефти используется флот Газпромнефти из 6 танкеров класса Arc7 и 2 танкера класса Arc5. Танкера работают в челночном режиме и отгружают нефть на накопитель в Мурманске.

- у Новатэка также есть свой флот с современными газовозами ледового класса Arc7(15 газовозов), благодаря развитию проектов Ямал СПГ (порт Сабетта), Арктик СПГ-2 (порт Утреннее). Суммарный объем СПГ и газового конденсата обеспечит грузовую базу в 2024 г - 38 млн т/год, а к 2030 до 57-70 млн т/год.

- Норильский Никель имеет свой арктический флот и порт Дудинка. Грузооборот Норильского Никеля сейчас составляет около 1,3 млн т в год, в планах рост до 3 млн т.

Источники финансирования проекта

Финансирование проекта "Восток Ойл" будет осуществляться из различных источников:

- Денежные средства, вырученные от продажи долей в проекте

- Налоговые льготы

- Продажа выработанных "хвостовых" активов

Продажа долей в проекте «Восток Ойл»

В конце 2020 года Роснефть объявила о сделке по продаже 10%-ой доли "Восток Ойл" нефтетрейдеру Trafigura. Сделка оценена в 7 млрд евро (отчет МСФО 2020). БОльшая часть сделки была прокредитована российскими банками, но при этом 1,5 млрд евро нефтетрейдер потратил свои. Это самая большая сделка Trafigura за 27 лет. Таким образом, оценочная стоимость проекта "Восток Ойл" составляет около 85 млрд долларов, что на текущий момент превышает капитализацию самой Роснефти (80 млрд долл).

Стратегически Роснефть планирует привлекать дальше инвесторов в проект «Восток Ойл», сохранив за собой контроль (не менее 50% доли + 1 акция) в проекте. Так, уже в начале 2021 года появилась информация (по данным Рейтер), что "Роснефть" обсуждает с Vitol, Glencore и Gunvor (среди прочих) инвестиции в свой проект "Восток Ойл" в Арктике".

Для нефтетрейдеров подобные сделки являются привлекательными с точки зрения получения возможности долгосрочных крупных поставок нефти в будущем. При этом стоит заметить, что из-за снижения объема инвестиций в нефтяную отрасль в мире в последние года, в будущем у нас возможен ресурсный дефицит. А такую огромную ресурсную базу, как на "Восток Ойле", мало кто из мировых игроков может предложить. В то же время Роснефть выступила с заявлением, что проект "Восток Ойл" не нуждается в привлечении инвестиций в обмен на поставки нефти. Скорее всего, такое заявление преследовало цель исключить домыслы Рейтер об отсутствии каналов сбыта нефти с проекта.

Также стоит отметить, что Роснефть не полностью владеет активами Ванкорского месторождения, что, по идее, должно создавать небольшие сложности в продаже долей большого проекта. 49,9% АО "Ванкорнефть" принадлежала консорциуму индийских инвесторов (до продажи доли в Восток Ойл). Поэтому можно ожидать возможной сделки по обмену долей Ванкора на доли в "Восток Ойл", в результате которой возможна переоценка АО "Ванкорнефть" и образование "бумажной" прибыли.

Дополнительно в ходе конференц-колла, посвященного результатам компании по итогам 2020 года, было завялено, что в дальнейшей перспективе возможно выделение отдельного направления "Восток Газ". В предыдущей части обзора Роснефти мы уже упоминали, что на Таймыре компания планирует создать СПГ-проект мощностью 35-50 млн тонн в год. Таким образом, это еще больше увеличивает потенциальную оценку Роснефти при освоении нефтегазовых месторождений Таймыра.

Продажа старых выработанных активов

Как уже было упомянуто ранее, для формирования ресурсной базы проекта "Восток Ойл" была проведена сделка по приобретению лицензий на месторождениях Пайяхской группы у Нефтегазхолдинга Эдуарда Худайнатова. В декабре 2020 Роснефть завершила сделку по приобретению 100% АО "Таймырнефтегаз" и 100% ООО "Таймырбурсервис" (группа ТНГ).

Структура сделки предусматривала кроме денежной части продажу целого ряда "хвостовых" активов Роснефти. К хвостовым относятся активы, ресурсная база у которых имеет более высокую степень обводненности (свыше 80%) и истощенности (свыше 60%), а также завышенный уровень операционных затрат (выше 9 долл/барр).

Совокупный объем добычи на проданных активах Роснефти составлял около 15-20 млн тонн в год, около 7-9% от общего объема добычи компании. Часть хвостовых активов передана НГХ уже в 2020 году, оставшаяся часть сделки по Пайяхе будет завершена в 2021. В будущем возможна продажа еще более чем 200 лицензионных участков Роснефти. Продажа хвостовых активов будет идти до 2022 года.

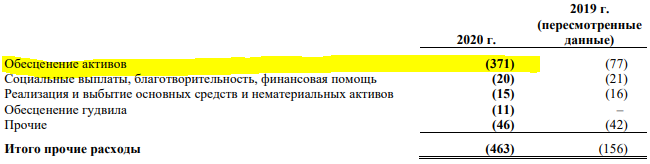

Как мы и предполагали в первой части обзора Роснефти, 147 млрд руб прибыли, полученной Роснефтью в 2020 году, образовались в результате неденежных/разовых статей:

1) покупка у НГХ Пайяхских активов

2) положительная переоценка Пайяхских активов в результате сделки по продаже 10% доли проекта "Восток Ойл" Trafigura на 504 млрд руб.

3) обесценение активов на 371 млрд руб, в том числе, в результате продажи хвостовых активов НГХ.

Как уже было замечено ранее, аналогичную бумажную прибыль от переоценки АО "Ванкорнефть" можно ожидать в 2021 году от сделки с индийскими инвесторами.

Налоговые льготы

Как уже упоминалось в первой части обзора с 2021 года вступили изменения в правила налогообложения отрасли. Касаемо проекта "Восток Ойл" законодательство предоставляет Роснефти налоговые льготы для Ванкорской группы месторождений (Ванкорское, Сузунское, Тагульское и Лодочное). На 10 лет снижается цена отсечения применения НДПИ до 25 долл/барр (в 2021 году для остальных месторождений цена отсечения составляет 43,3 долл/барр). Это значит, что при ценах на нефть выше 25 долл/барр добыча компания частично освобождается от НДПИ. При текущих ценах на нефть 65 долл/барр на сумму соответствующую 65-25=40 долл/барр не будет начисляться НДПИ. Таким образом, эффект от снижения цены отсечения приводит к росту размера налогового вычета на добычу нефти в Ванкорском кластере. При текущем объеме добычи Ванкорского кластера около 400 баррелей в сутки и текущих ценах на нефть эффект от такого нововведения составляет примерно 2 млрд долл в год.

Дополнительная прибыль, полученная в результате подобного маневра, обязана распределяться (по условиям соглашения) только на инвестиции в инфраструктуру проекта "Восток Ойл" (энергогенерация, сети, дорожная инфраструктура, развитие жилого фонда и др).

Инвестиции непосредственно в добычу на первоначальном этапе будут покрываться вырученными средствами от продажи долей в проекте и продажи нецелевых активов. В дальнейшем проект будет окупаться за счет роста своей же добычи.

Кроме особого Ванкорского вычета, на проект "Восток Ойл" распространяется режим НДД на новые месторождения (гринфилды) с нулевым НДПИ в течении первых 16 лет. На региональном уровне для этих гринфилд-проектов снижается налог на прибыль (с привычных 20% до 10%) и налог на имущество. Аналогичные льготы предоставляются и для месторождений газа и газового конденсата (нулевой НДПИ на 12 лет с момента первой поставки). Сама компания так оценивает налоговую нагрузку проекта: "основная налоговая нагрузка на проект "Восток Ойл" придется на период, когда требуемый возврат на инвестиции уже будет достигнут".

Таким образом, инвестиции в проект Восток Ойл не будут влиять на долговую нагрузку компании и снижать дивидендные выплаты акционерам. Можно сказать, что за счет налоговых льгот и части средств, полученных от продажи активов и долей в проекте, "Восток Ойл" будет находится на самоокупаемости.

СБЫТ

Основные направления сбыта добываемой на "Восток Ойл" нефти получаются, исходя из географического расположения порта "Бухта Север" (сюда будет проложены нефтепроводы), а также возможностей Северного морского пути:

- Европа

- Китай, Корея, Япония

- Индия

- Собственная переработка

При этом стоит отметить, что затраты на транспортировку нефти по СМП и по транспортной сети ПАО "Транснефть" примерно сопоставимы и составляют около 6-7 долл/барр.

После раскрытия информации о сделке по продаже 10% доли "Восток Ойл" Trafigurа, Василичем был проведен небольшой анализ СМИ по связи Роснефти и Trafigurа. Примечательным оказалось то, что Роснефть (49,13%), UCP (И. Щербович) и Trafigura (49,13% в равных долях на каждого) приобрели в 2017 году индийскую компании Nayara Energy (бывшая Essar Oil). Nayara Energy владеет вторым по мощности переработки в Индии Вадинарским НПЗ (20 млн тонн нефти в год) и второй по размеру в стране сетью заправок Essar, а также нефтехранилищем, портовой инфраструктурой, и глубоководным терминалом в Вадинаре. Кстати, по мнению СМИ именно на Вадинарский НПЗ поступала нефть от бывших Венесуэльских активов Роснефти.

В планах Nayara Energy расширить переработку Вадинара в сторону нефтехимии до 30-35 млн тонн нефти как раз к моменту реализации 1 этапа "Восток Ойла" в 2024 году. Вполне возможно, что одним из покупателей нефти "Восток Ойла" будет как раз Nayara Energy.

Что касается внутренних поставок нефти в России, то в планах Роснефти есть развитие собственной переработки на Дальнем Востоке. Восточная нефтехимическая компания (дочернее общество Роснефти) планирует строительство целого комплекса нефтехимии и газохимии мощностью 12 млн тонн нефти в Находке. Кроме того, у Роснефти в Находке есть свой морской нефтеналивной терминал, а также не так далеко располагается Комсомольский НПЗ.

Синергия развития в смежных отраслях

Для транспортировки нефти и газа, добытых на Восток Ойл, из порта "Бухта Север" необходимы специальные технологически сложные суда, преимущественно высокого ледового класса. Производством таких судов и ледоколов будут заниматься мурманская вервь Атомфлота (Росатом) и судостроительная компания «Звезда», расположенная в 60 км от Находки в бухте Большой камень.

Судоверфь "Звезда" имеет самый большой в России сухой док. Текущий портфель заказов – 53 судна. Для СМП и "Восток Ойла" ССК Звезда будет производить:

- суда-снабжения,

- научно-исследовательские суда,

- ледоколы,

- арктические челночные танкеры,

- "зеленые" танкера класса "Афрамакс",

- суда-газовозы ледового класса ARC 7.

На верфи начато производство сверхмощного атомохода "Россия" проекта "Лидер". Ледокол не имеет аналогов в мире, благодаря своей большой скорости проходки льда. Ширина ледокола позволяет прокладывать путь для крупнотоннажных судов Северного морского пути. ССК "Звезда" – это не только верфь, это целый научно-производственный комплекс, занимающийся развитием технологий судостроения.

Для обеспечения потребностей ССК "Звезда" стальным листом размерами до 24 м неподалеку от судоверфи в районе бухты Суходол планируется построить новый металлургический завод мощностью 1,5 млн т в год. По словам И.И. Сечина предварительная оценка стоимости проекта завода составит порядка $2,2 млрд. Причиной, по которой необходимо строить новый металлургический завод в Приморье, является ширина стального листа, которая не позволяет возить сталь через железную дорогу БАМа (из-за ширины тоннелей). 330-350 тысяч тонн в год стали будет потребляться Звездой, остальная часть стальной продукции будет востребована другими предприятиями при развитии дальневосточного региона. Сейчас Звезда часть стали вынуждена закупать зарубежом. Также СМИ сообщают, что завод будет производить трубную продукцию для нефтегазового промысла Восток Ойла. На новом производстве будут работать порядка 1,5 тыс. человек.

Коксующийся уголь для завода также может быть получен с Таймыра через СМП. До недавнего времени не совсем успешно (из-за отсутствия транспортной инфраструктуры) добычей угля на Таймыре занималась Арктическая горная компания - дочка УК "Востокуголь", принадлежавшая покойному бизнесмену Дмитрию Босову. Летом 2020 наследники Босова продали угольный бизнес Таймыра Роману Троценко. У AEON Троценко (ООО "Северная звезда") уже есть лицензии на разработку крупного Сырадасайского каменноугольного месторождения, расположенного также на Таймыре. Для перевозки угля через СМП планируется строительство угольного порта недалеко от Диксона (рядом с Диксоном будет строиться порт "Бухта Север" Роснефти).

Для полноты картины добавим информацию о том, что 89% ССК "Звезда" через АО "Современные технологии судостроения" (АО "СТС") владеет государственный холдинг "Роснефтегаз". Тот самый, который является крупнейшим акционером Роснефти. Остальная часть принадлежит Газпромбанку и банку ВБРР(контролируется Роснефтью). Курирует развитие и работу судоверфи Роснефть. Металлургический завод, вероятнее всего, будет также принадлежать АО "СТС".

Получается, что дивиденды Роснефти через Роснефтегаз идут на развитие СМП и Дальнего Востока. Именно создание рабочих мест в регионе, а также строительство энергетической, транспортной инфраструктур, жилья, школ, детских садов является реальными признаками развития Дальневосточного региона, и Роснефть со своим "Восток Ойлом" является одним из главных локомотивов развития региона.

Игорь Иванович Сечин большой хозяйственник. И как настоящий ответственный руководитель, к реализации грандиозной задачи государственного масштаба он подошел основательно: собрал команду единомышленников, обеспечил средства для реализации проекта и рынки сбыта. Надо понимать, что у Роснефти целый аффилированный клубок компаний: BP, Trafigura, Exxon, Интер РАО, дочки Роснефтегаза, судоверфь Звезда, сама Роснефть, НГХ и ещё множество предприятий как сервисных, так и научных. Только с такой командой и поддержкой государства возможна реализация таких больших индустриальных проектов как запуск Северного Морского пути на круглогодичную основу.

Ключевые риски проекта "Восток Ойл"

- Общий тренд на снижение потребления углеводородов. Кто знает, куда политики заведут мировую экономику.

- Снижение мировой экономической активности и как следствие снижение спроса и цен на нефть.

- Сложность геологии месторождений, а также климатических условий. Арктическая зона сурова, компания может столкнуться с рядом технологических проблем, с которыми раньше ей не приходилось иметь дело, что может негативно повлиять на извлекаемые запасы нефти.

- Огромные масштабы проекта и необходимость большого объема финансирования. Такому масштабному проекту нужна большая поддержка и комплексная помощь в различных направлениях. Например, для мониторинга судов на СМП, а также обеспечения связи необходим запуск 3 космических спутников ( первый «Арктика-М» № 1 уже запущен 28 февраля 2021 года).

- Большое количество подрядных организаций, задействованных в проекте, и зависимость от развития инфраструктуры. Этот пункт касается больше стороны рисков времени реализации проектов, то есть смещение плановых дат "вправо". Кажется, что Роснефть решает этот вопрос с помощью аффилированных с собой организаций. Если комплексно посмотреть на развитие проекта Восток Ойл, то окажется, что случайных участников в нем сложно найти.

- Экологические риски (серьезный контроль за Арктикой) и необходимость использования новых технологий, снижающих выбросы парниковых газов. Эти риски сохраняются даже при том, что "Восток Ойл" является ESG-проектом, снижающим выбросы в атмосферу в том числе, благодаря переработке ПНГ и использования в качестве источников электроэнергии ветрогенерации.

- Политические риски заключаются в потере поддержки компании со стороны государства в результате смены власти.

Итоги

- Роснефть, благодаря проекту "Восток ойл" будет серьезно обновлять свою ресурсную базу и переходить в разряд компаний роста (оценка проекта "Восток Ойл" превышает капитализацию компании).

- Уникальные условия финансирования проекта "Восток ойл" не затрагивают параметры текущей финансовой деятельности Роснефти. Развитие "Восток Ойла" не влияет на долговую нагрузку компании, сохраняется тенденция к увеличению свободного денежного потока, а также отсутствует негативное влияние на отдачу акционерам (дивиденды).

- Газовые проекты (в первую очередь Роспан), а также "Восток Ойл" являются как фактором "озеленению" Роснефти и разрешают экологическую проблему выбросов углекислого газа в атмосферу, так и повышают маржинальность основной производственной деятельности Роснефти.

- Проект "Восток Ойл" - знаковый локомотив развития страны, который потащит за собой реализацию государственных проектов по развитию Арктики и Дальнего Востока, запустит новую мировую "транспортную артерию" - Северный морской путь.

- Дополнительные 20% добычи в России нефти от "Восток Ойла" позволяют в очередной раз перенести сроки "окончания запасов нефти", а отсутствие в последнее десятилетие должного уровня мировых инвестиций в нефтегазовую отрасль дадут возможность получения дополнительных доходов для государства.

P.S.: Для полноты картины нефтегазовой отрасли России и перспектив бизнеса Роснефти советуем последовательно прочесть предыдущие части данного обзора:

Часть 1. Вызовы 2020 и первые результаты их преодоления

Часть 2. Отблески будущего: газовые проекты

Василич в Telegram и Вконтакте

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.