Работает ли индикатор обложки журнала?

Trading PhronesisЭто мечта каждого инвестора… Найти волшебный индикатор, который надежно определяет максимумы и минимумы цен на рынках.

Но, похоже, такой индикатор есть. И он у всех на виду. Что если совершать несколько простых сделок в год с использованием этого индикатора, игнорируя все остальное, что происходит на рынках?

Все, кто хоть как-то сталкивался с финансами и экономикой, знают журнал The Economist. Это один из самых читаемых финансовых журналов в мире. Издается еженедельно с 1843 года!

Обложка журнала Economist за июль 2022:

В заголовках говорилось, что европейцы замерзнут зимой из-за резкого роста цен на природный газ, связанного с СВО.

Когда The Economist опубликовал эту статью, цены на природный газ в Европе достигли рекордного уровня. Американский ETF на природный газ (UNG) находился на самом высоком уровне с 2018 года.

Это был абсолютный максимум. Но если бы вы купили контракты на природный газ, вы потеряли 60% своих денег в течение следующих шести месяцев.

Когда The Economist выносит на обложку тему или пишет яркую статью об определенном активе или стране, обычно наступает время действовать с точностью до наоборот, то есть покупать, когда пишут, что все плохо. И продавать, если журнал положительно оценивает ту или иную ситуацию.

Это, так называемый, contrarian indicator (Индикатор противоположности).

Ниже две обложки на бразильскую тематику 2009 «Бразилия взлетает» и 2016 годов «Падение Бразилии»:

Если купить бразильский ETF iShares (EWZ) в 2009 г., вы потеряли бы примерно половину своих денег в течение следующих пяти лет.

Но гораздо лучше было бы купить EWZ в 2016 году, когда предполагалось, что Бразилию ждет «катастрофический год». Это «негативная» обложка ознаменовала точное дно для бразильских акций.

В октябре 2003 года The Economist объявил о «конце нефтяного века».

В то время нефть торговалась около 25 долларов за баррель. Цена на нефть в течение следующих пяти лет выросла в 5 раз и достигла рекордных 145 долларов за баррель.

Конечно же, дело не только в The Economist … Обложки популярных финансовых журналов, как правило, являются абсолютно contrarian индикаторами…

Когда Facebook провел IPO в 2012 году, Barron's считал, что бизнес-модель продаж интернет-рекламы FB нежизнеспособна. И Barron's опубликовал следующую обложку – см. ниже, когда в сентябре 2012 года Facebook торговался по цене около 21 доллара за акцию:

Но продажа онлайн-рекламы превратилась в один из самых прибыльных видов бизнеса, который когда-либо видел мир. В течение следующего десятилетия акции Facebook выросли с $15 до $350+.

Предсказал ли журнал Fortune жилищный кризис?

2005 год. Американцы зарабатывали деньги на продаже домов. Цена среднего дома в США выросла вдвое за предыдущие 15 лет. Агенты по недвижимости богатели. Летом 2005 года журнал Fortune был оптимистичен и называл это «золотой лихорадкой в сфере недвижимости».

Золотая лихорадка вскоре закончилась полной катастрофой. Цены на жилье в США начали падать менее чем через год после выхода журнала.

Это также стало пиком для акций компаний жилищного строительства, таких как DR Horton (DHI).

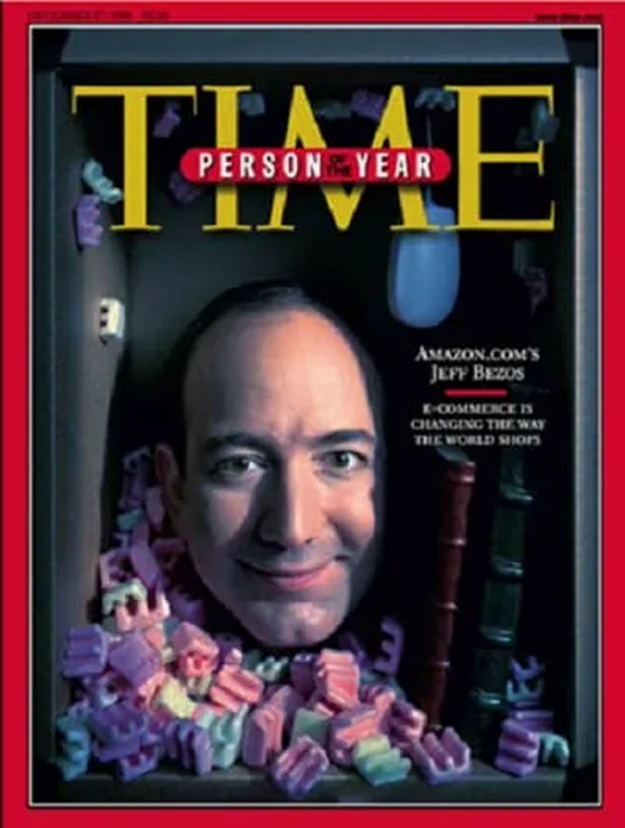

Когда генеральный директор появляется на обложке журнала Time, лучше продавать акции компании под его управлением.

Знаменитые красные рамки журнала Time делают его одним из самых узнаваемых журналов в мире. У него есть давняя ежегодная традиция выбирать Человека года. Это еще один отличный contrarian-индикатор для инвесторов.

Когда генерального директора публичной компании называют «Человеком года», пришло время продавать.

В 1999 году журнал Time назвал генерального директора Amazon Джеффа Безоса «Человеком года». Это ознаменовало вершину пузыря доткомов.

В тот день, когда журнал появился на прилавках магазинов, Amazon торговался по цене 3,80 доллара за акцию. Акции компании упали более чем на 90% за следующие два года и не будут торговаться на этих «максимумах» до 2007 года.

Илона Маска провозгласили Человеком года в 2021 году. В течение года после этого акции упали в 2 раза.

The Economist, Time и другие журналы опубликовали тысячи статей на обложках за последние два десятилетия. Конечно, не все из них были провальными и ошибочными.

Но… Два аналитика Citibank изучили обложки журналов за 25 лет и пришли к выводу, что в большинстве случаев выгодно делать ставку против «журналистов».

Они обнаружили, что через год после публикации на 68% всех обложек давался ошибочный прогноз.

Покупка активов, о которых The Economist писал негативно, приносила в среднем 18% прибыли в следующем году.

Короткая продажа активов (short) принесла бы среднюю доходность в размере 8% в течение следующих 12 месяцев.

Почему обложки журналов являются таким хорошим индикатором противоположности?

Люди обычно обращают внимание на актив только после того, как его цена сильно изменилась. К тому времени, как объект попадет на обложку журнала The Economist, большая часть падения или роста, скорее всего, уже произошла. (Привет NVIDIA!)

Осталось мало покупателей, которые могли бы прийти и поднять цены. Или мало продавцов, чтобы еще сильнее обвалить цены.

Поэтому обычно стоит сделать противоположное тому, что предлагает обложка.

В прошлом году люди из The Economist выступали против крипты:

С тех пор биткойн утроился.

The Economist предсказывал, что 2023 год будет очень трудным для инвесторов, как и 2022-й:

Но индекс S&P 500 поднялся на 24%, а высокотехнологичный Nasdaq пережил лучший год со времен бума доткомов.

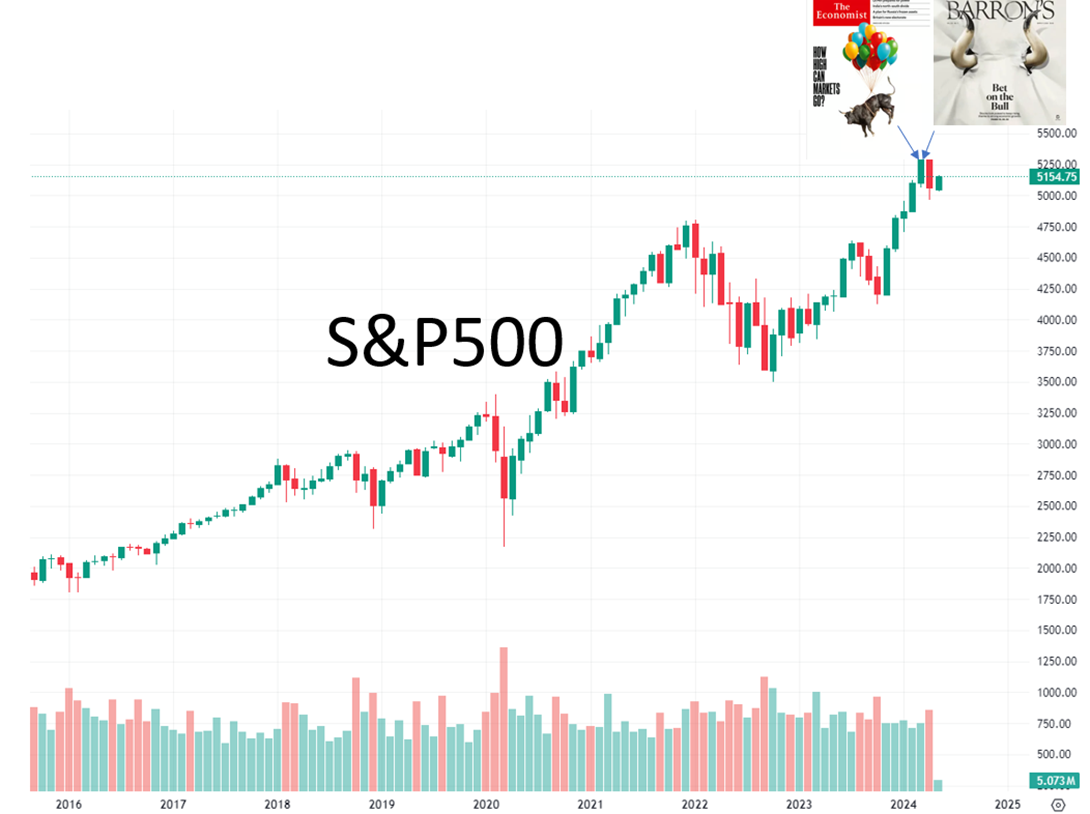

А что сегодня? В первом квартале 2024 г. на обложке журнала Barron’s были изображены торчащие бычьи рога с заголовком «Ставка на быка».

Но американские акции выросли до этого на 25% за 6 месяцев. Это в 2-3 раза превышает среднюю годовую доходность индекса S&P 500 за последнее десятилетие. Было бы совершенно нормально (и полезно) для акций скорректироваться в 2024 году после этого сильного движения.

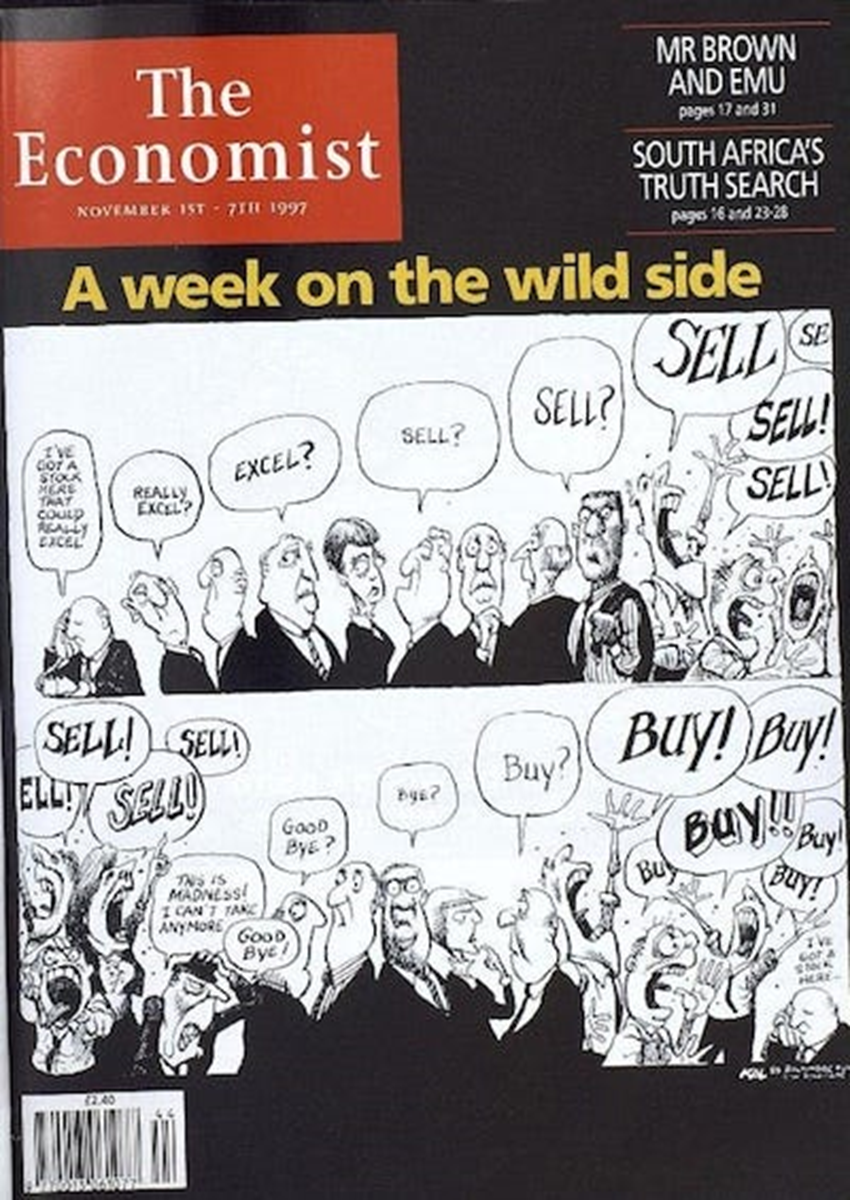

P.S. «Неделя на дикой стороне» - 1 ноября 1997 г.

Кевин Каллохер нарисовал больше обложек журнала Economist, чем кто-либо другой. Многие из них являются классикой. Оказывается, и эту картинку нарисовал тоже он. Ее, наверное, видело большинство из тех, кто давно в рынке.