Мани-менеджмент

Crypto NavigatorМани-менеджмент(ММ)- это управление деньгами таким образом, чтобы стабильно преумножать их и полностью убрать вероятность слива депозита или сильные потери.

Эта тема очень проста, когда читаешь или слушаешь - с ней согласны 99% аудитории. Но когда доходит до дела, человек видит (если он наблюдательный), что ему не так-то просто соблюдать правила мани-менеджмента. Торгуя или инвестируя, вы сталкиваетесь с двумя самыми сильными эмоциями -страх и жадность, когда речь касается денег. Мы заметили, что страх потерять деньги или жадность их заработать оказывает самое сильное эмоциональное влияние на большинство людей.

Поэтому профессия трейдер- одна из самых сложных, если не самая сложная. Здесь вы остаетесь со страхом/жадностью один на один каждый раз когда собираетесь совершить сделку. Главная сложность в трейдинге - эмоции, а не точки входа в сделки и это заключение результат опроса среди 350 трейдеров.

Не покупайте на весь депозит

В трейдинге.

Чтобы стабильно преумножать их и полностью убрать вероятность слива депозита или сильные потери» и для этого есть первый шаг - не завышать риск на одну сделку. Это значит что открывая одну сделку вы рискуете максимум 1-5% от своего торгового депозита. Шаг ноль здесь не хранить все деньги на одной бирже или кошельке.

Например, я торгую на двух биржах, держу деньги на двух кошельках, использую два обменика. И в случае если вдруг биржа BitMEX скажет что я больше никогда не увижу своих денег, то я знаю, что у меня есть деньги на Binance. Также я отдельно храню USDT на случай если он мне понадобится для покупок, когда рынок обвалится. Я всегда держу USDT и скорее всего всегда буду держать его.

Первый принцип мани-менеджмента - «не храните все яйца в одной корзине». Открыть сделку на весь депозит будет означать, что вы положили все яйца в одну корзину, у которой может оторваться дно. Положив яйца в две корзины вы тоже себя не застрахуете. Идея понятна? Вы можете начинать делать заметки для себя.

Поэтому главное правило - открывайте не более 1-5% от депозита на одну сделку. Я знаю, что кто-то из вас догадается открыть 20 позиций разом на рост на каждую по 5% от депозита и будет думать, что соблюдает ММ. НЕТ! Это тоже самое, что открыть сделку на весь депозит. Если вы открываете 3 сделки на рост, то вы также должны их распределить между собой, чтобы задействовать 1-5% от депозита.

Об инвестировании.

С инвестициями принцип тот же, но звучит иначе. Не покупайте один актив или два, формируйте инвестиции из разных активов. Максимум что подходит для инвестиций это топ 5 монет, поэтому если вы хотите стать инвестором в криптовалюты, то рассмотрите только ТОП монеты и делайте это когда биткоин будет стоить ниже 30 000 $. Другого сценария нет, если биткоин дороже, то ждите когда подешевеет - он вернется на эти значения так или иначе. Если вы хотите купить по 50 000$, то осознайте что вам придется вытерпеть просадку на 30 000$, а потом возврат.

Вы можете принимать свое решения, но никогда не формируйте портфель из альткоинов ниже ТОП 10 на coinmarketcap.com.

ПРАВИЛО № 1 Не покупайте на весь депозит, используйте только 1-5% от своего депозита в одну сделку.

О контроле рисков

Биржи криптовалют (и не только) предоставляют инструмент повышения рисков - кредитное плечо. Кредитное плечо это биржевой инструмент, который позволяет увеличить потенциальную прибыль и убыток соответственно за счет, того что биржа дает вам деньги в долг под обеспечение суммы на вашем балансе. Термин «плечо» происходит от «рычага», который в привычной жизни дает преимущество тому кто его использует.

Вы можете иметь только 1 BTC, а открывать сделку и получать прибыль будто у вас их 10, 20 или 100 в зависимости от того, что вы выберете (плечо бывает от 2х до 125х на рынке криптовалют). Фактически вы можете повысить свою прибыль многократно, но пропорционально вы увеличиваете потенциальные убытки.

Технические детали.

Кредитное плечо размером 10х дает 10% прибыль к сделке при движении актива на 1%. Но вы теряете 10% при движении цены на 1% в противоположную сторону.

Главное отличие от простой торговли (где, например, вы купили актив за 100 условных единиц и вы можете продать его даже за 10 условных единиц и потерять 90%) торговля с кредитным плечом подразумевает ЛИКВИДАЦИЮ, которая определена заранее и вы увидите ее при открытии сделки или можете рассчитать заранее.

Например, при покупке биткоина по 7000$ с плечом 10х на 1 биткоин ваших денег вы получите ликвидацию примерно на 6 300$, а 100% прибыли, то есть 7 000$ на 7 700$. Когда вы зафиксируете прибыль по указанной цене, то у вас на счету будет уже 14 000$ (если изначально было только 7 000$ и вы открыли сделку на весь депозит с плечом 10х). Но если цена придет на 6300$, то вы станете «счастливым» обладателем нулевого баланса, потому что биржа ликвидирует вашу позицию. Ликвидации не бывает при обычной торговле без плеча и вы можете зафиксировать хоть 95% убытка (на криптовалютах это обычное дело и сейчас много людей чей портфель в минусе на 95% из-за этого).

Вывод - не завышайте кредитное плечо выше 10х-15х и всегда ставьте стоп-лосс. Когда вы открываете сделку - то обеспечивайте ее не более 1-5% от депозита и тогда вы не сольете деньги. И не открывайте несколько сделок на рост по разным активам одновременно, а если открываете то сумма сделок не должна превышать стандартный риск. Потерять проще, чем вернуть обратно. Не завышайте риски.

ПРАВИЛО № 2 Не используйте большое кредитное плечо.

Как использовать стоп-лосс?

Стоп-лосс - это ордер (заявка на сделку) на бирже, которая ограничит ваши убытки от сильных потерь, но используя стоп-лосс вы все равно получаете убыток, хоть и меньший чем ликвидация позиции или фиксация после сильного движения против вас. С англ. переводится как «остановить потерю».

Пример, вы покупаете актив за 100 условных единиц и рассчитываете его продать по цене 130 у.е, но цена идет против вас и на следующий день этот актив стоит уже 70 у.е и вы в убытке на 30%. Вы можете поставить стоп-лосс на цену в 90 у.е, тогда биржа автоматически зафиксирует вам убыток в 10% от сделки, даже если вы будете находиться вне биржи. Плюс очевиден - меньший убыток и возможность войти в новую сделку, а не сидеть с замороженными деньгами.

Здесь есть и минус, цена может дойти до цены в 90 у.е и вернуться обратно и вовсе пойти наверх, но по нашим наблюдениям статистики в 80% случаев цена упадет дальше после достижения стоп-лосса и спасет вас от убытка.

Есть одно НО, теоретически вы можете получить и 20 и 30 стоп-лоссов подряд и будут убытки. Стоп-лосс нужно уметь правильно ставить, но самое главное здесь это правильная точка входа. При правильной точке входа ваш стоп-лосс будет в выгодной для вас зоне, он должен располагаться близко, а потенциальная прибыль далеко, но если вы будете входить в сделки неправильно, то столкнетесь с постоянным срабатыванием стопов, поэтому важнее всего это выбор точки входа.

Вывод - всегда страхуйте свои сделки стоп-лоссом.

Стоп-лосс в безубыток.

Как только цена идет в вашу сторону вы должны передвинуть стоп-лосс в безубыток (далее БУ). Мы делаем это обычно после 1-2% движения цены в нашу сторону и мы знаем, что с этого момента мы 100% останемся при своих, что бы не произошло.

Момент передвижения стоп-лосса в БУ (когда вы автоматически выйдите из сделки в точке, где зашли в нее, в случае движения против вас) это то, что нарабатывается с опытом. Наблюдайте за движением цены и выбирайте момент передвижения стопа в БУ! Всегда делайте это при первой возможности и даже если вас выбьет из сделки вы всегда сможете зайти по более выгодной цене. И при таком подходе вы сильно уменьшите свои убытки. Есть минус - вас выбьет и цена резко вернется назад, но исходя из статистики это случается реже, чем вы используете эту «функцию» ограничив свои убытки.

Вывод - всегда двигайте стоп-лосс в БУ, как только рынок дает возможность.

ПРАВИЛО № 3 Всегда используйте рыночный стоп-лосс.

Что такое соотношение прибыли и риска?

Вы должны видеть уровень потенциальной фиксации прибыли и убытка заранее и он должен быть минимум 2 к 1, а желательно выше. Это значит, что вы получите прибыль, например 500$, а убыток только 250$ (при соотношении прибыли и риска 2 к 1) или 166$ (при соотношении прибыли и риска 3 к 1). Так же вы можете позволить две убыточных сделки и одну прибыльную и вы останетесь при своих, а если у вас будет из 10-ти сделок 5 убыточных, то вы все равно будете зарабатывать. Такая вот магия!

Вы не можете придумывать себе прибыли и риски, вы должны опираться на стратегию поиска точки входа и ваша прибыль должна быть реально достижимой, а не выдуманной. Тоесть у цены должен быть реальный потенциал для движения! Это имеет прямое отношение к точкам входа и нужно знать когда покупать и когда продавать. Это целая наука, которой вы можете научиться.

Если исходить исключительно из определения, то кажется, что высокое значение коэффициента прибыль/риск, такие как 10 или 5, более предпочтительны. Но это не всегда так. Во время торговли вы также должны принимать во внимание вероятность того, что точка фиксации прибыли будет достигнута, перед тем как сработает стоп-лосс. Каждая сделка может казаться привлекательной, если мы наметим точку прибыли очень далеко от точки входа. Но где уверенность, что цена достигнет такой далекой цели раньше, чем коснется расположенного ближе уровня стопового ордера?

Вывод - ищите сделки с соотношением прибыли и риска от 2 к 1 (в сторону прибыли). Для этого вам нужно изучить точки входа в сделки и торговые стратегии.

Немного статистики.

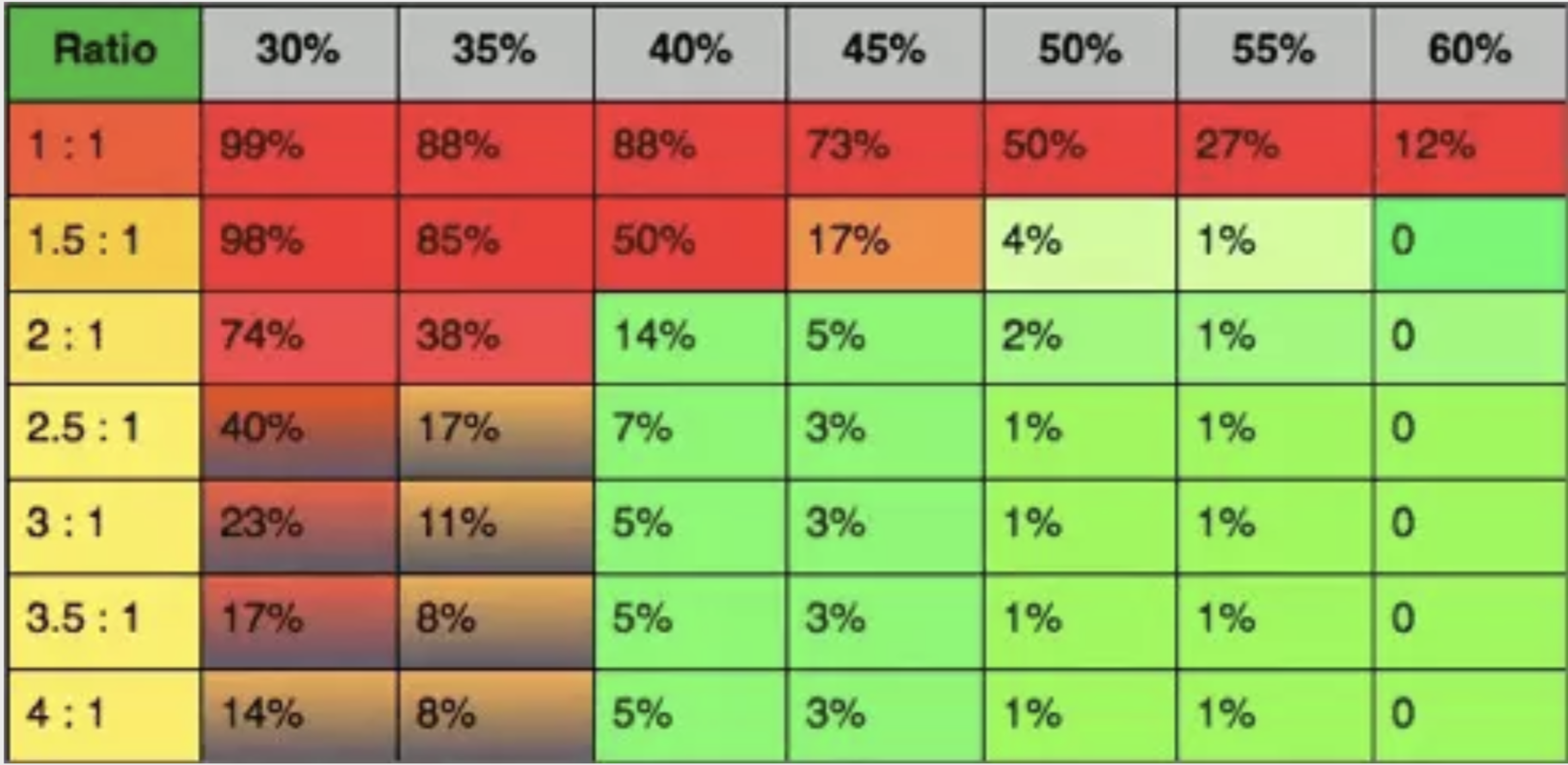

Воспользуемся главной наукой трейдера - статистикой. Ниже приведена таблица с вероятностью полностью потерять свой депозит используя то или иное соотношение:

В таблице показана зависимость вероятности потерять депозит от процента профитных сделок в вашей стратегии и соотношения прибыль/риск в каждой сделке. Если ваша стратегия работает в 60% случаев, и соотношение прибыль/риск держится на уровне 1,5 к 1, вы можете быть уверены, что не потеряете весь депозит. А при соотношении прибыли к риску 1 к 1, при 60% профитных сделок есть вероятность потерять все деньги при серии убыточных сделок уже 12%.

Минимальные характеристики хорошей стратегии — 50% профитных сделок при соотношении прибыль/риск 2 к 1. Тогда вероятность слива депозита будет стремиться к нуль, конечно при условии соблюдения всех правил мани-менеджмента.

ПРАВИЛО № 4 Держитесь соотношения прибыли и риска со значением от 2 к 1. Такой подход позволит сам совершать 50% прибыльных сделок и стабильно зарабатывать.

Какова цель в трейдинге?

Для многих вполне логичная цель трейдинга - заработок/доход и это естественно. Когда вы ориентируетесь на это в первую очередь вы смотрите на потенциальную прибыль и стремитесь к ней и это тоже правильно. Но это работает, как перепрыгивание через ступеньку.

Основной целью, особенно в начале должно быть - не потерять. В первую очередь мы смотрим на то, как нам не потерять на сделке и как свести убыток к нулю. И в первую очередь мы отталкиваемся от потерь, а не от прибыли. Как только вы начнете делать также и будете сокращать убытки вы магическим способом обнаружите что вы начали зарабатывать. Одно выходит из другого.

Помните, что эмоционально и технически сложно возвращать потери и попадая в минус у вас появляется больше страха и больше жадности, а это ловушка.

Продумывайте свой торговый план так, чтобы не терять и СМОТРИТЕ в первую очередь на потенциальный убыток, и мы опять вернулись к точкам входа! Нужно знать когда и где входить в сделки ожидая рост/снижение. Пока вы возвращаете убыток, другой трейдер уже выходит в плюс и выводит прибыль.

Потеряв 50% депозита (очень легко), вам придется сделать 100% прибыли чтобы вернуть свои. Потеряв 75% депозита, вам нужно будет сделать 400% прибыли! Поверьте на слово - это сложная задача. Поэтому планируйте заранее свои действия, чтобы они не привели к убыткам и держите в голове именно их в первую очередь.

Вывод - отталкивайтесь о того, как меньше терять и вы магическим образом начнете больше зарабатывать.

ПРАВИЛО № 5 Берите в первую очередь в расчет потенциальные убытки, а не прибыль. Сокращайте свои убытки.

Используйте стратегию

Наличие стратегии - означает, что вы знаете когда вам входить в сделку, когда из нее выходить и где в случае чего фиксировать убыток. Хорошая стратегия - это когда вы зарабатываете на долгой дистанции. Технически стратегию (когда покупать/продавать) мы не будем тут обсуждать. Здесь обсудим ее важность в сочетании с ММ.

Запомните, 100% прибыльных сделок - невозможно, как бы вам не говорил маркетинг некоторых мошенников. Не верьте в 100% прибыльных сделок! В каждой торговой стратегии есть места убыткам и вам нужно это понимать и ставить в приоритет минимизацию этих убытков (обсуждали выше). Минимизации вы добьетесь если будете «выжидать» свою сделку. Находиться все время в сделке - это большая ошибка новичков, которые хотят поймать каждое движение. Возможно от любой точки и можно прогнозировать движение, но мы так не умеем.

Мы не знаю каждую минуту куда пойдет цена и не будем знать! Но знаем моменты входа в сделки по своей стратегии! И правильно подбирая точку входа - по ней зарабатываем.

Сравните себя с охотником или рыбаком! Рыбак тащит удочку только в момент когда она дает признаки что на крючке есть рыба. Да, иногда бывает ложный сигнал, но редко. Рыбак не тащит удочку каждые 3 минуты из воды в надежде увидеть там рыбу! Рыбак выбирает хороший водоем, ждет момент, сидит тихо и «подкармливает» рыбу.

Вывод - стратегия это важная часть трейдинга и вместе с мани-менеджментом образует прибыльную торговлю в долгосрочной перспективе.

ПРАВИЛО № 6 Знайте когда покупать, когда продавать. Никогда не находитесь все время в сделке и не стремитесь это делать.