Как происходит цифровая трансформация телеком-операторов и что это может значить для инвесторов?

Мои Инвестиции: Владимир Беспалов, Софья Астрелина, Полина ПанинаЧто происходит с телеком-рынком в России?

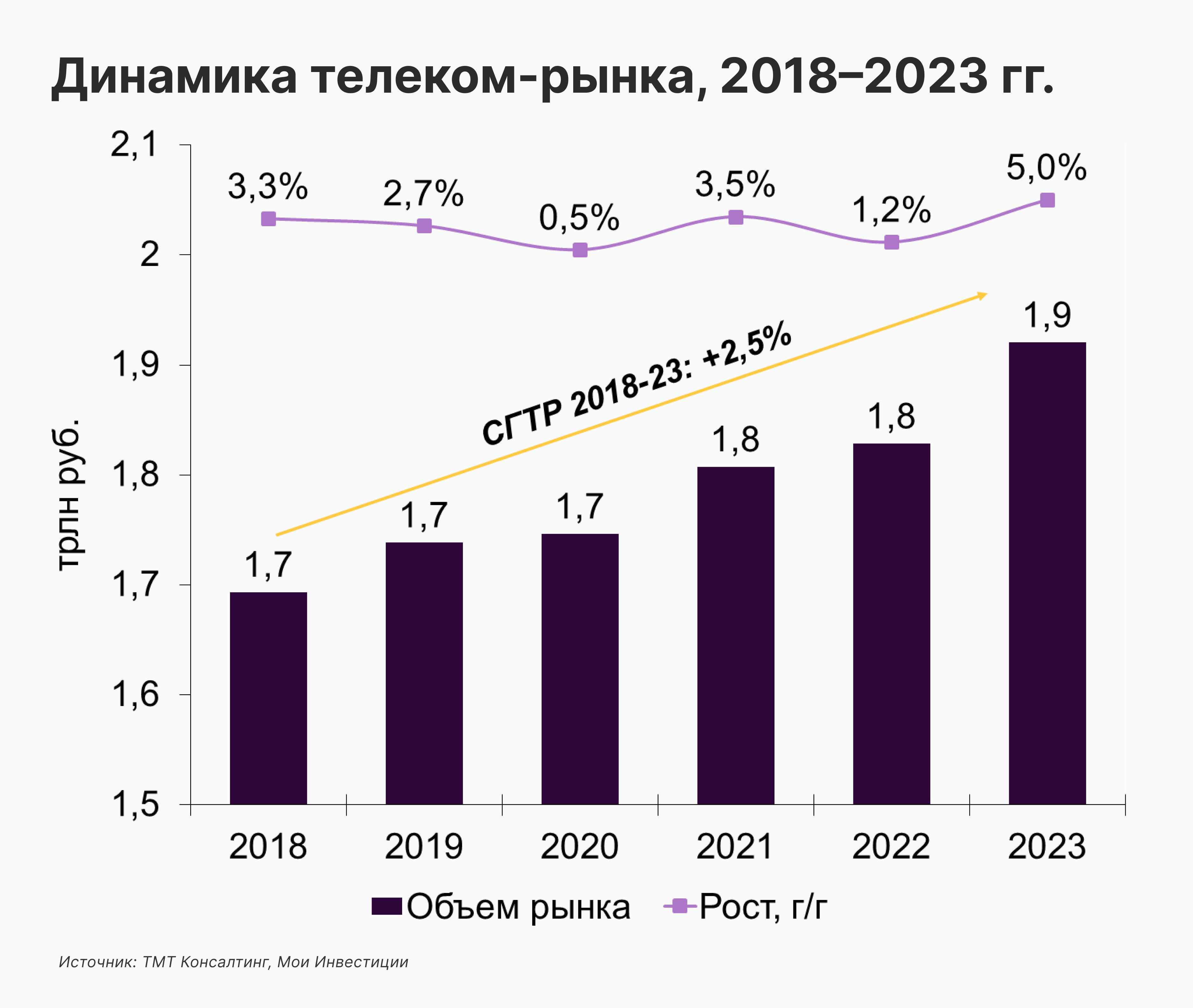

По данным ТМТ Консалтинг, в 2023 г. рост телеком-рынка в России оказался самым высоким за последнее десятилетие – на уровне 5%. В результате объем рынка достиг 1,9 трлн руб. Такая динамика была во многом обусловлена ростом самого крупного сегмента – мобильной связи – на 7% г/г на фоне повышения стоимости услуг из-за увеличения затрат операторов на развитие инфраструктуры и обслуживание сети в условиях ограниченного доступа к зарубежному оборудованию. Сегмент интернет-доступа также увеличился на 2,5% г/г, а фиксированная телефония и B2O-услуги вновь немного снизились – на 3% и 1% г/г соответственно.

Дальнейшему развитию российского рынка телекоммуникаций должны способствовать внедрение новых технологий для повышения скорости и объема передачи данных, спутниковых коммуникаций и облачных вычислений, а также развитие новых стандартов связи – 5G и 6G‑Ready. Однако мы полагаем, что будущий рост не будет превышать инфляцию, так как при уровне проникновения сотовой связи в 176% по итогам 2023 г. потенциал увеличения абонентской базы представляется практически исчерпанным.

Сегмент мобильных услуг, на который приходится более 60% доходов всего телеком-рынка, почти полностью сформирован четырьмя основными игроками. По количеству активных SIM-карт в 2023 г. почти по трети совокупной абонентской базы приходилось на МТС и Мегафон, за которыми с примерно равными долями следовали Tele2 (Ростелеком) и Билайн (Вымпелком).

В то же время в условиях текущего высокого уровня проникновения мобильной связи количество активных SIM-карт, в отличие ситуации прошлых лет, когда рынок находился в фазе активного роста, становится все менее показательным с точки зрения рыночного позиционирования игроков. Кроме того, в связи с распространением различных форм телефонного мошенничества и фрода, а также формированием рынка «серых» SIM-карт в последнее время регулятор начал ужесточать требования к идентификации абонентов и регистрации мобильных номеров. В частности, в июне 2024 г. в первом чтении уже был принят законопроект об усилении контроля за оборотом SIM-карт в России. Окончательное принятие данного закона должно привести к снижению количества «серых» SIM-карт, в результате чего ландшафт абонентской базы российских мобильных операторов может претерпеть определенные изменения.

С учетом всех этих факторов вопросы повышения лояльности и ценности жизненного цикла клиентов (LTV) становятся более значимыми и приоритетными для операторов по сравнению с ростом абонентской базы. Следует также отметить, что начиная с IV кв. 2024 г. Вымпелком перестал публиковать данные по количеству абонентов и начал вместо этого публиковать показатель CLTV (Client Lifetime Value).

Конвергентные услуги – конкурентное преимущество в условиях насыщенного рынка

В рамках новой стратегии создания стоимости крупнейшие федеральные телеком-операторы стали активно предлагать конвергентные услуги, которые представляют собой комплексное предложение нескольких телеком-услуг в рамках единого тарифного плана. В большинстве случаев такие пакетные тарифы, помимо мобильной связи, включают в себя домашний интернет, платное телевидение и другие дополнительные сервисы (облачное хранилище, видеонаблюдение, развлекательные сервисы).

С одной стороны, конвергентные услуги позволяют клиентам получать в одном месте больше услуг на более выгодных условиях, а с другой – обеспечивают операторам более активное использование их сервисов клиентами, что должно способствовать увеличению среднего чека и повышению лояльности.

По данным TelecomDaily, конвергентными услугами уже пользуются более 30% абонентов ШПД и мобильной связи, а еще 40% – рассматривают возможность их использования в ближайшей перспективе. Среди крупнейших телеком-операторов, согласно исследованию, МТС и Билайн предлагают наиболее комплексные предложения и занимают более 70% всего рынка конвергентных услуг. Следует отметить и высокую активность Ростелекома/Теле-2 в данном сегменте рынка.

Усиление цифровой безопасности

Улучшению ценностного предложения для абонентов должно способствовать и широкое внедрение сервисов для обеспечения цифровой безопасности. В последнее время заметно увеличилось количество случаев мошенничества и утечки персональных данных. По оценкам ЦБ РФ, в 2023 г. у клиентов банков было похищено 15,8 млрд руб., а одна из причин – действия телефонных мошенников. Кроме того, растет и количество спам-звонков: по данным операторов связи, в 2023 г. количество таких звонков увеличилось на 35-40% г/г.

В целях борьбы с телефонным мошенничеством в конце 2022 г. Роскомнадзор запустил единую платформу верификации телефонных вызовов «Антифрод», к которой сейчас подключены практически все телеком-операторы России. Регулятор также предлагает запретить голосовые звонки через мессенджеры без предварительной проверки мобильных номеров. Также обсуждаются потенциальные меры ужесточения продаж SIM-карт для борьбы с «серым» рынком номеров, которые часто используются в мошеннических целях. Среди возможных мер – обязательная биометрия, ограничение точек продаж салонами операторов связи, МФЦ и «Почты России», а также использование цифровой подписи.

Федеральные телеком-компании обладают одними из крупнейших хранилищ персональных данных (абонентами «большой четверки» являются более 97% населения России). В сотрудничестве с крупными банками, государственными органами и цифровыми площадками они активно развивают собственные сервисы для борьбы с мошенничеством, спам-звонками и спам-SMS.

По итогам 2023 г. МТС и Билайн занимали лидирующие позиции среди сервисов цифровой безопасности абонентов, по данным рейтинга J’son & Partners Consulting. В 2022 г. МТС запустила сервис «МТС Защитник», который позволяет блокировать спам-звонки, определять номера, контролировать утечку данных, блокировать рекламу и отслеживать кредитную историю. За 2023 г. МТС удалось заблокировать 940 млн спам-звонков (в 2,5 раза больше г/г) и выявить более 2,5 млн мошеннических инцидентов.

Билайн предлагает своим абонентам сервис идентификации вызовов «Этикетка», антифрод-платформу, облачную верификацию вызовов, «Виртуального помощника», а также специальную выделенную линию поддержки в контактном центре «Группа быстрого реагирования», сотрудники которой в реальном времени оказывают поддержку клиентам, которые подверглись воздействию злоумышленников. За 5 мес. 2024 г. антифрод-система компании заблокировала уже более 45 млн мошеннических и более 63 млн спам-звонков, защитив около 4 млн клиентов (на 50% больше по сравнению с прошлым годом). Кроме этого, по данным ComNews Research, Билайн является самым безопасным оператором связи с точки зрения распространения «серых» SIM-карт и виртуальных номеров.

Мегафон и Tele2 также предлагают своим абонентам широкий набор услуг для повышения безопасности: определитель номера, определение нежелательных и спам-звонков, автосекретарь, фильтрация спам-SMS, блокировка рекламы, «черный список» и родительский контроль.

Классический телеком-бизнес – источник стабильных денежных потоков

Несмотря на ограниченный потенциал роста, классический телеком-бизнес характеризуется высокой стабильностью. Потребление услуг связи – неотъемлемая часть жизни людей, а расходы на них составляют относительно небольшую долю в бюджете потребителей – порядка 2-3%, причем изменение экономической конъюнктуры не сильно влияет на такие расходы.

Телеком-бизнес отличается и достаточно высокой рентабельностью – в среднем по отрасли маржа EBITDA составляет около 40%. Капитальные затраты на поддержание необходимой инфраструктуры и развертывание сети также относительно стабильны и составляют в среднем около 20% от выручки. В совокупности эти факторы позволяют генерировать стабильные денежные потоки, выплачивать дивиденды и инвестировать в новые направления бизнеса.

Трансформация из TelCo в TechCo

В поисках новых точек роста и создания стоимости операторы стали развивать смежные быстрорастущие контентные и цифровые сервисы, а также ИТ-продукты. Среди таких направлений – ЦОДы и облачные сервисы, продукты и услуги в сфере информационной безопасности, технологии на основе Big Data, искусственного интеллекта и интернета вещей, а также разработка ПО. Широкая абонентская база позволяет оператором также развивать медиабизнес и развлекательные сервисы: цифровую рекламу, онлайн-кинотеатры, финтех, сервисы для чтения книг, прослушивания музыки, покупки билетов и другие услуги.

Наибольшего прогресса в развитии цифровой экосистемы добились МТС и Ростелеком, что способствовало ускорению их роста. В 2023 г. выручка МТС в России выросла на 14% г/г. При этом выручка цифровых сервисов (финтех, медиа, облачный бизнес и цифровая реклама) увеличилась на 40% г/г, а их доля в выручке российского бизнеса достигла 25% (против 20% в 2022 г.). Совокупная выручка Ростелекома в 2023 г. увеличилась на 13% г/г, а выручка от цифровых сервисов – на 28% г/г. Доля цифровых сервисов в выручке Ростелекома по итогам 2023 г. составляла 22% против 19% в 2022 г.

Вымпелком также существенно нарастил инвестиции в усиление своего цифрового направления, прежде всего облачных продуктов, кибербезопасности, рекламных технологий и других сервисов на основе больших данных и искуственного интеллекта. В частности, в 2023 г. компания приобрела доли в разработчике платформы для систем умного дома (T.one), провайдере облачных сервисов для маркетологов (Колибри), ведущего оператора сетей доставки контента (CDNvideo) и разработчике решений для работы с цифровым контентом и хранения данных.

Мегафон по-прежнему фокусируется на повышении качества услуг связи, хотя компания развивает и смежные цифровые сервисы для бизнеса.

В таблице ниже представлена более подробная информация о различных дополнительных сервисах телеком-операторов.

Что может предложить телеком-сектор инвесторам?

На наш взгляд, в ближайшие годы российские телеком-операторы смогут по-прежнему стабильно генерировать существенные денежные потоки, которые должны стать источниками как стабильных дивидендов, так и инвестиций в развитие бизнеса, прежде всего цифровых сервисов. При этом дальнейшее увеличение доли доходов от цифровых услуг должно способствовать постепенному ускорению роста и переоценке бизнеса телеком-компаний, в том числе повышению их оценочных мультипликаторов.

Международный опыт показывает, что телеком-операторы, развивающие цифровые сервисы, торгуются с более высокими мультипликаторами по сравнению со своими аналогами, у которых доля выручки от цифровых услуг относительно низкая. Это подтверждает наш тезис о потенциале создания стоимости за счет развития цифровых сервисов. При этом российские телеком-операторы МТС и Ростелеком, по нашим оценкам, торгуются с мультипликатором EV/EBITDA 2025 г. на уровне 3,2х и 2,5х соответственно, что может указывать на то, что российский рынок пока еще не закладывает развитие цифровых сервисов в их оценку.

В перспективе источником создания стоимости для российских телеком-компаний может стать и монетизация новых направлений бизнеса посредством публичных размещений. В частности, Ростелеком планирует провести IPO своего бизнеса облачных сервисов и ЦОДов (РТК-ЦОД) во второй половине 2024 г., а в более долгосрочной перспективе видит и возможности для IPO своего направления информационной безопасности (Солар) и других сервисов. МТС уже провела размещение МТС Банка и не исключает возможности проведения IPO медийного бизнеса.