📈 Инфляция и долговой рынок

Первый инвестиционныйСейчас и российские, и иностранные инвесторы пристально следят за инфляцией. От её динамики зависит, как регуляторы будут менять ставки. А это, в свою очередь, сильно повлияет и на экономику, и на фондовый рынок — особенно на долговой.

В этом посте мы даём краткий обзор статистики по России и США, описываем, как взаимосвязаны разные экономические тренды, и рассказываем, как работают два вида облигаций — флоатеры и линкеры.

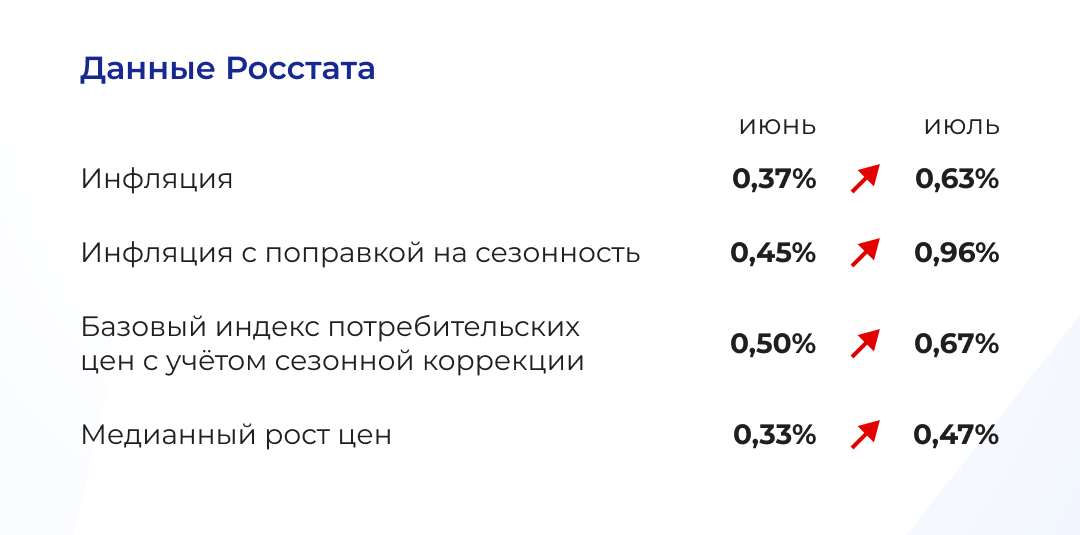

🇷🇺 Инфляция в России

Рост цен ускоряется по широкому, устойчивому набору товаров и услуг. При этом в экономике дисбаланс спроса и предложения:

• спрос стимулируют кредиты, высокие госрасходы, рост зарплат и улучшение потребительских настроений,

• предложение сдерживают ограничения на рынке труда и высокая загрузка производственных мощностей.

Вместе с динамикой валютного курса это усиливает проинфляционные риски.

🏦 Чтобы «охладить» потребительский спрос, не допустить дальнейшее отклонение экономики от траектории сбалансированного роста, снизить инфляцию и инфляционные риски, а также стабилизировать курс рубля, ЦБ повысил ключевую ставку сначала с 7,5% до 8,5%, а затем и до 12%.

Это должно сработать так 👇

• Высокая ставка → меньше кредитов и больше сбережений → ниже совокупный спрос в экономике → цены растут медленнее, ослабление рубля перейдёт в инфляцию не так быстро и интенсивно.

• Ниже совокупный спрос → ниже спрос на импорт → выше сальдо текущего счёта → крепче курс рубля.

• Высокая ставка → выше привлекательность рублёвых активов → выше спрос на них → крепче курс рубля.

Однако все эффекты проявятся с некоторым лагом.

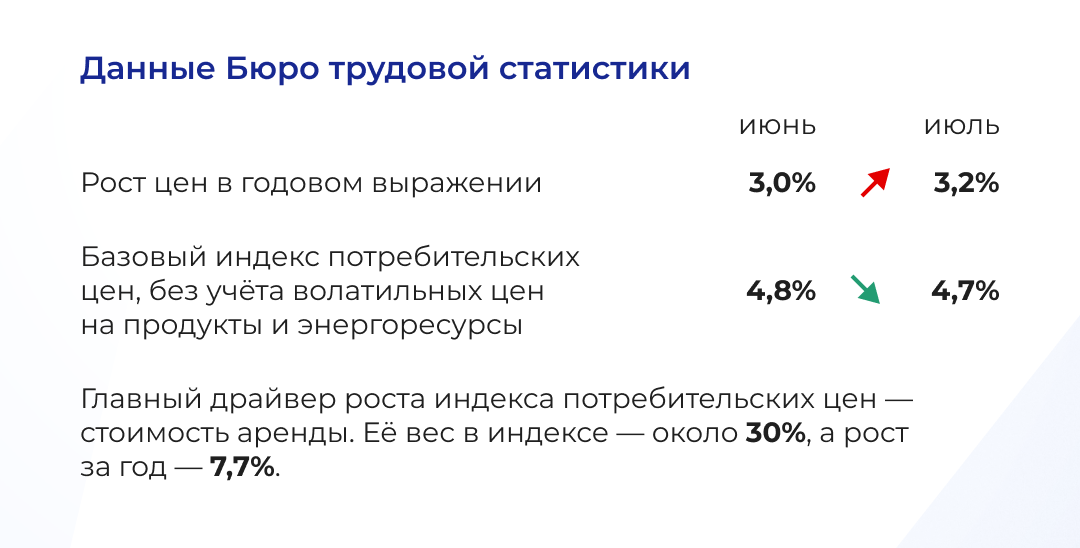

🇺🇸 Инфляция в США

Общая инфляция немного выросла в июле, но тренд на замедление и базовой, и общей сохраняется.

Поэтому рынок ждёт, что ФРС закончит цикл повышения ставок. Правда, их снижение, о котором говорили в начале года, сейчас тоже не обсуждается.

Если инфляция замедлится, а номинальные ставки не изменятся, вырастут реальные процентные стави:

реальная ставка = номинальная − ожидаемая инфляция.

Это будет охлаждать деловую активность в США → инфляция замедлится ещё сильнее.

Если в конце года будет видно, что инфляция возвращается к целевым уровням, возможно, ФРС понизит ставки в первой половине следующего года. Рынок оценивает вероятность этого в 50%.

🛡 Как защититься от инфляции

Среди известных способов защиты от повышения ключевой ставки и роста цен мы выделяем два инструмента.

1️⃣ Флоатеры — облигации, у которых ставка купона привязана к некоторому рыночному индикатору. Как правило, к ключевой ставке или к RUONIA — взвешенной процентной ставке по межбанковским кредитам в рублях, которая имеет высокую корреляцию с ключевой.

Преимущество флоатеров: когда ключевая ставка растёт, купоны по ним увеличиваются, а цена остаётся стабильной.

2️⃣ Инфляционные линкеры — облигации, номинал которых индексируется на уровень инфляции. Чем она выше, тем быстрее растёт номинал. Благодаря этому инвестор может зафиксировать реальную доходность на горизонте жизни облигации.

ЦБ РФ таргетирует инфляцию и поднимает ставку в ответ на её рост, то есть инфляция и ключевая ставка, как правило, двигаются в одном направлении. Следовательно, инфляционные линкеры защищают инвесторов и от повышения ключевой ставки.

Наиболее распространённые инфляционные линкеры на российском рынке — ОФЗ-ИН.

Однако инвесторам важно помнить о ряде особенностей флоатеров и линкеров.

• Когда инфляция начнёт замедляться и ЦБ РФ снизит ставку, флоатеры и линкеры покажут меньшую доходность, чем классические выпуски с фиксированным купоном. Более того, долговой рынок заранее отыгрывает решения по ключевой ставке. Когда она ещё была 8,5%, выпуски ОФЗ-ПД с фиксированным купоном на один год уже предлагали доходность около 9,5%. Если бы ставку повысили до 9,5%, как ждал рынок, фактическая доходность флоатера на горизонте года была бы не выше, чем у этих ОФЗ-ПД.

• Флоатеры и линкеры не позволяют точно прогнозировать денежный поток. Некоторым инвесторам это важно.

• Номинал линкеров растёт на уровень инфляции, которую рассчитывает Росстат, а «личная» инфляция каждого человека может быть другой.