Индикатор "Индекс относительной силы" (Relative Strength Index, RSI)

PetrovichИндикатор под названием "Индекс относительной силы" (Relative Strength Index, RSI) представляет собой один из немногих инструментов трейдера, который способен опережать движение цены. Конечно же, такие ситуации будут случаться не каждый день, однако данные свойства очень интересны и их можно использовать для анализа текущей ситуации на рынке. Индикатор был впервые представлен Уэллсом Уайлдером (J. Welles Wilder) и очень подробно описан в книге ”Новые концепции в технических торговых системах” (New Concepts in Technical Trading Systems).

Описание индикатора RSI

Индикатор RSI - очень популярный инструмент, им пользуются не только начинающее трейдеры, но также и уже опытные, которые применяют в своем анализе сложные методы типа ”Волнового анализа Эллиотта”, который отлично подходит для качественного технического анализа.

По обывательски трейдеры иногда называют индикатор “ресай“, на многих тематических форумах можно встретить такое сокращенное название.

Индикатор представляет собой осциллятор. Данный вид инструментов разрабатывался именно для боковых движений, они показывают, насколько сильно цена отклонилась от своих средних значений либо как быстро она движется, предсказывая трейдерам высокую вероятность разворота в обратном направлении.

Как рассчитывается RSI

Индикатор рассчитывается как разница между положительной суммой закрытия цен и отрицательной за определенный временной промежуток. Если сумма средних положительных закрытий больше, чем сумма средних отрицательных, то значения индикатора движутся вверх, если же наоборот, то можно наблюдать их падение. Ниже представлена формула расчета RSI.

RSI = 100 - (100/(1 + RS))

RS = Средняя цена положительных цен закрытия/ Средняя цена отрицательных цен закрытия

Другими словами, он показывает силу и слабость текущей тенденции на рынке. Это опережающий индикатор-моментум, основная работа которого основана на изменении амплитуды цены по шкале от 0 до 100, определения точек разворота.

Сам автор для построения RSI использовал период 14, однако в современном трейдинге чаще встречается значение 13. Это влияет только на скорость изменения индикатора, поэтому с меньшим периодом индикатор будет чуть подвижнее, чем с большим. Существует множество торговых систем с различной длительностью периодов, однако важно помнить, что для графического использования индикатора лучше придерживаться консервативного варианта с периодом, близким к рекомендованному самим автором.

Описание индикатора RSI в примерах

Итак, то, что это осциллятор, определяющий моментум силы, мы уже разобрались.

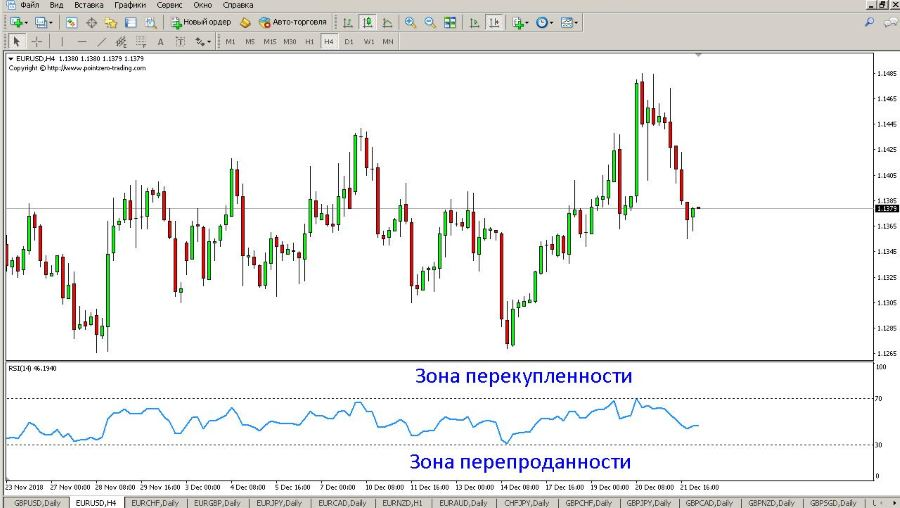

Визуально на графике он представляет собой линию, которая движется по шкале от 0 до 100. И в зависимости от ее расположения относительно этой шкалы определяется тренд, его сила и моменты разворота.

- Чем ближе линия RSI к 0, тем больше ослабевает нисходящая тенденция.

- Чем ближе к 100, тем меньше сила роста у цены.

Изначально Уэллс Уайлдер выделил шкалы 70 и 30 для определения зон перекупленности и перепроданности соответственно. Когда линия выходит за эти пределы, то с большей степенью вероятности текущий тренд подходит к завершению, после чего последует его разворот.

Исходя из этого, основными сигналами будут пересечения линии с уровнями 70 и 30. Также трейдеры обращают внимание на пересечение с центральным уровнем и дивергенцию. Но об этом чуть позже.

Изначально в индикаторе установлен период 14. То есть, он анализирует динамику цены за последние 14 свечей.

Об этом уже говорилось выше, а теперь рассмотрим это на конкретных примерах. В рамках формулы, индикатор сравнивает рост с падением цены. То есть, если все предыдущие свечи были бычьими (то есть цена росла), то показатель у RSI будет 100. И наоборот, если цена падала, и каждая новая цена закрытия была ниже предыдущей, то линия RSI будет практически равна 0.

Уровень 50 означает, что половина свечей была в бычьей тенденции, а другая в восходящей. Такая ситуация на рынке называется флетом, которая сигнализирует об отсутствии ярко выраженного тренда. Иными словами – рыночная неопределенность.

На следующем скриншоте выделены уже три области, чтобы наглядно понять, как вычисляется индикатор:

На первой зоне мы видим девять сильных медвежьих свечей на графике, четыре незначительных бычьих и одну Доджи. Это говорит о сильном нисходящем тренде, что подтверждается RSI = 15.

На втором также девять бычьих свечей и пять небольших медвежьих. RSI=70, что сигнализирует о сильном восходящем тренде на рынке.

А вот в третьей зоне уже гораздо больше неопределенности, так как падение сформировалось из восьми медвежьих свечей и шести бычьих. Показатель RSI соответственно не такой уверенный, как в прежних = 34.

Как установить индикатор RSI?

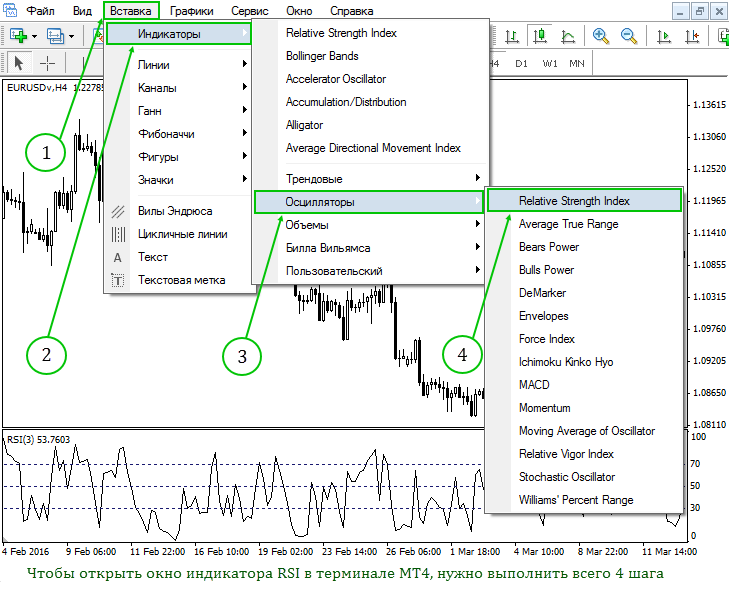

Чтобы открыть окно индикатора в терминале MetaTrader4, необходимо выполнить простой алгоритм действий:

- На панели инструментов найти меню «Вставка».

- В меню «Вставка» открыть «Индикаторы».

- В меню «Индикаторы» выбрать группу «Осцилляторы».

- В открывшемся списке отыскать строку «Relative Strength Index» и кликнуть по ней мышью.

Индикатор установится в терминале и займет положение у нижней границы рабочего окна с графиком.

Настройка индикатора

У индикатора есть один важный параметр, показывающий частоту периодов и требующий настройки. При установке индикатора он равен 14, но его можно легко изменить, учитывая:

- степень активности валютного рынка;

- что кривая RSI в активном рынке может часто пересекать уровни и подолгу топтаться возле отметок 30% и 70%;

- что чаще такие пересечения являются рыночным «шумом», а не его сигналами.

Учитывая, что индикатор RSI изначально разрабатывался для работы на дневных графиках и фондовых рынках, параметр периода даже необходимо изменять. Это особенно актуально для работы на финансовом рынке при торговле на малых таймфреймах.

Каждый трейдер подбирает для себя индикаторы, исходя из особенностей используемой им торговой стратегии. Выбирайте и устанавливайте такие параметры индикатора RSI, которые не вступали бы с ней в противоречие. Если вы знаете, как именно будете торговать, то пользоваться лучше теми торговыми инструментами, которые помогут вам реализовать задуманное. Помните, стратегия – это первично, а выбор вспомогательного индикатора – это вторично.

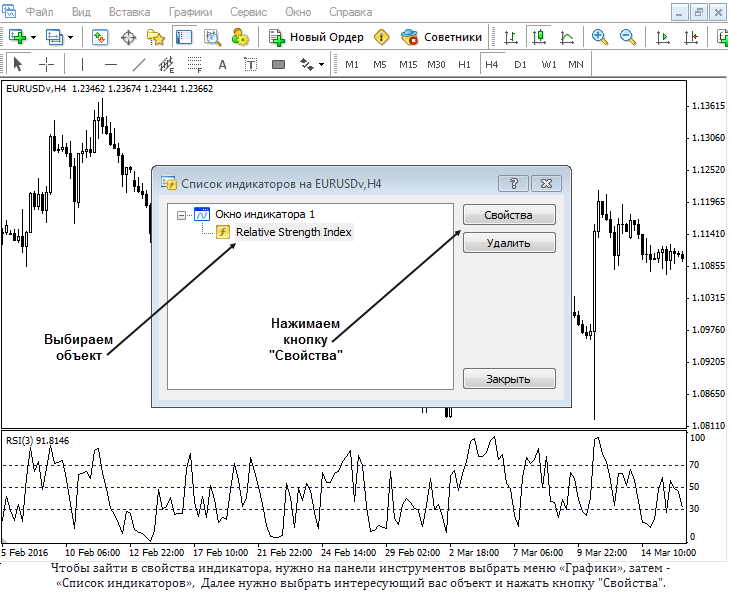

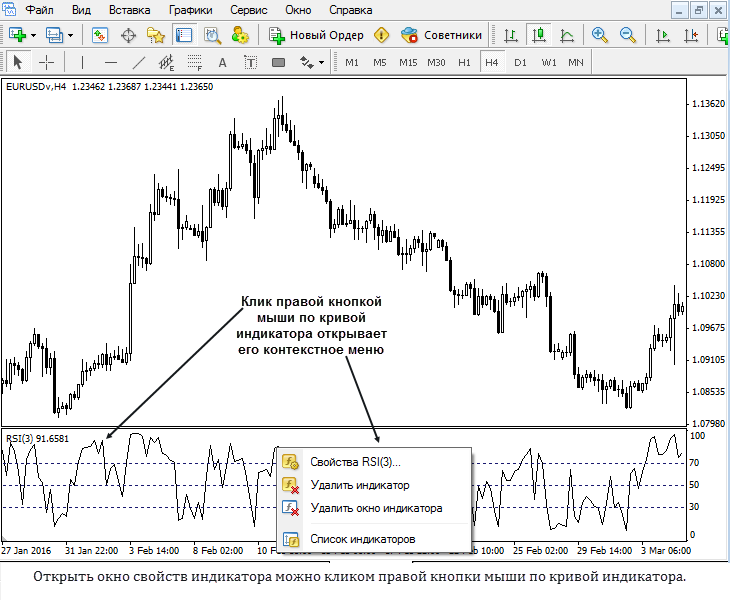

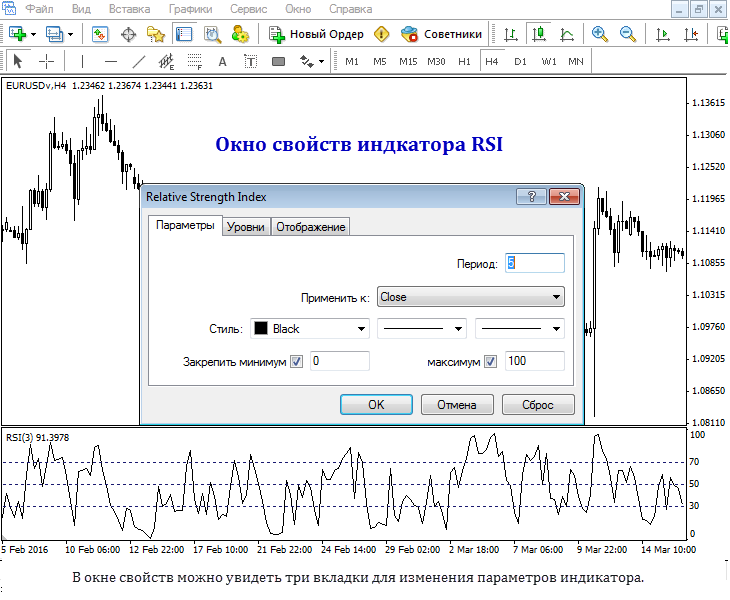

Окно настроек индикатора RSI можно вызвать несколькими способами:

- На панели инструментов выбрать меню «Графики», далее – «Список индикаторов», где в открывшемся окне найти нужный индикатор.

- Более быстрый способ открытия окна свойств – вызов контекстного меню индикатора. Наведите мышью на кривую в окне индикатора, чтобы высветилось его название. Теперь кликните по ней правой кнопкой мышки и выберите в открывшемся контекстном меню пункт «Свойства RSI».

Как видно из рисунка выше, через контекстное меню можно не только зайти в свойства индикатора RSI, но также удалить его окно и даже удалить сам индикатор. Отсюда также можно попасть в список всех индикаторов, установленных в текущем рабочем окне графика. В результате проделанных манипуляций, на экране появится окно свойств, где вы сможете изменять настройки этого инструмента.

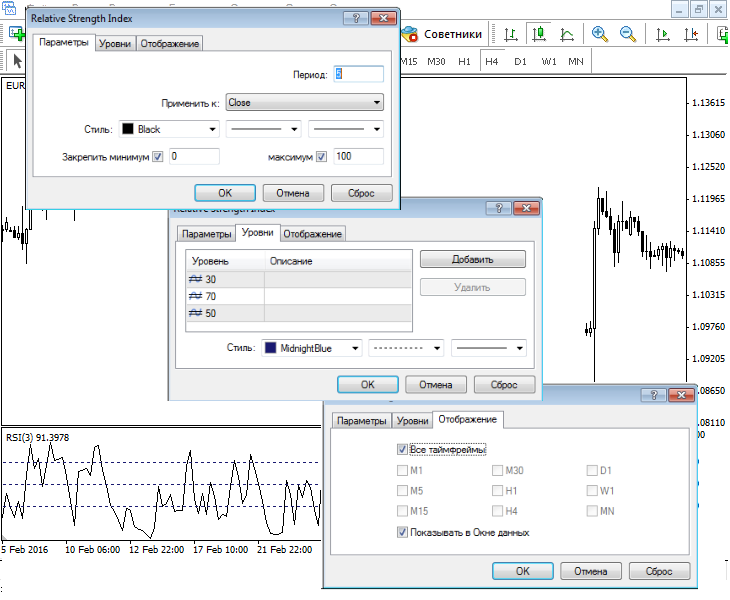

Как видно по рисунку выше, в окне свойств индикатора RSI есть три вкладки: «Параметры», «Уровни», «Отображение».

Давайте бегло пройдем по всем вкладкам инструмента RSI и изучим их свойства:

- Параметры

В этой вкладке мы можем изменять параметр периода, цвет кривой индикатора RSI, тип и толщину его линии. Здесь же можно установить минимальную и максимальную величину диапазона для кривой. По умолчанию они заданы, как «0» и «100».

- Уровни

После установки индикатора RSI на график валютной пары можно увидеть только два уровня со значениями «30» и «70». О них мы также уже говорили. Многие трейдеры самостоятельно добавляют ещё один уровень со значением «50». В этой вкладке можно добавлять и удалять уровни, изменять их величину – значимые для трейдера «ценовые пороги».

- Отображение

Индикатор RSI, в принципе, можно устанавливать на любом таймфрейме. Учитывая, что его разработка велась применительно к фондовому рынку, лучше пользоваться им на малых тамфреймах. Установив опцию «Все таймфреймы», вы будете видеть его на любом периоде. Если установить флажок на нескольких таймфреймах, то окно свойств на графике будет отображаться только в выбранных периодах.

Выбор таймфрейма

В целом, результаты индикатора не будут зависеть от выбора таймфрейма. На 5-минутном или 4-часовом будут одинаково рассчитываться линии по формуле.

Разница только в количестве генерируемых торговых сигналов и их качестве.

Естественно, чем меньше таймфрейм, тем больше будет сигналов. Но среди них может появляться большое количество ложных. То есть тех, которые не принесут прибыли. А все из-за наличия хаотичных рыночных шумов, которые на более старших таймфреймах сглаживаются, и проявляется более четкая тенденция.

Как пользоваться индикатором RSI

В книге “New Concepts in Technical Trading Systems ” изначально предлагается несколько вариантов использования этого рыночного инструмента. И ниже мы рассмотрим самые основные и распространенные из них.

- Первый способ заключается в визуальном определении графических фигур, которые вырисовываются на шкале – треугольники, вымпелы, флаги, прямоугольники и прочее. Они сигнализируют о продолжении или развороте тренда. Многие профи скептически относятся к такой методике, но у нее есть и свои последователи.

- Следующий заключается в анализе пиков и впадин, которые формируются выше уровня 70 и ниже 30 соответственно.

- Использование RSI для определения уровней поддержки и сопротивления. В классическом варианте это линии перекупленности и перепроданности 70 и 30. Но также можно рисовать и трендовые линии, соединяя пики и впадины при помощи графических инструментов.

4. Часто трейдеры дополняют свою стратегию торговли и сигналами, когда линия индикатора пересекается с серединным уровнем 50.

Рассмотрим следующие примеры и моделит использования индикатора:

- Области перекупленности и перепроданности.

- Поиск расхождений (дивергенция и конвергенция).

- Поиск графических моделей.

- Построение линий тренда.

- Разворотная модель ”Неудавшийся размах”.

Теперь необходимо их рассмотреть более детально, чтобы научиться находить точки входа в рынок с использованием индикатора, либо же попробовать построить свою стратегию RSI с использованием данных методов анализа графика.

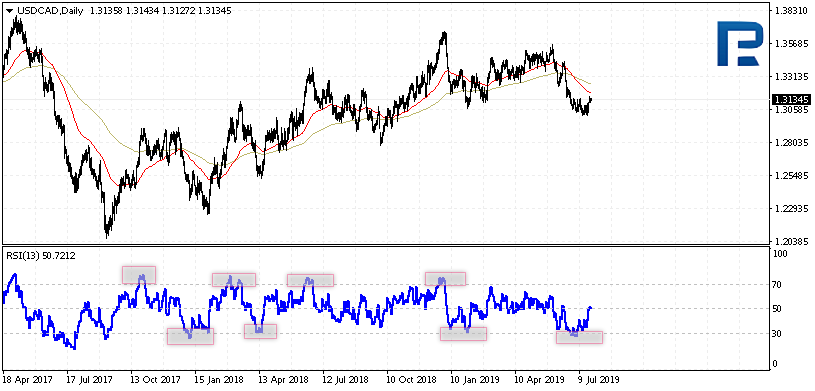

Перекупленность и перепроданность

Определить данные уровни довольно просто - автор выделил зону выше уровня 70 как область перекупленности. При превышении этой отметки считается, что цена слишком быстро растет и в скором времени ожидается ее разворот. При падении значений индикатора ниже уровня 30 считается, что цена слишком быстро снижается и далее стоит ожидать начала коррекции с возвратом значений индикатора обратно за уровень 30. Однако в момент сильных трендов значения RSI могут довольно долгое время находиться выше или ниже данных уровней, пока у тренда есть сила.

Для решения указанной проблемы нужно дождаться возврата значений индикатора обратно под уровень 70 при сильном росте, и только после этого рассматривать продажи инструмента, либо определять, в какую сторону движется тренд, и игнорировать сигналы, которые идут против текущей тенденции. К примеру, во время бычьей тенденции значения индикатора будут часто подниматься выше уровня 70 и некоторое время прибывать там. Рекомендуется игнорировать такие сигналы и ждать падения ниже отметки 30, после чего принимать решение о входе в рынок. То же самое при нисходящей тенденции - лучше игнорировать сигналы ниже 30 и ждать тест уровня 70, когда будут получены сигналы в поддержку существующей тенденции.

В случае обычного «боковика» ценовое движение происходит в определенном коридоре. Пересечение RSI уровней 70 сверху и 30 снизу будет хорошим сигналом для входа в рынок на продажу и покупку соответственно. Это видно на рисунке внизу. При условии узкого флэта скальперы имеют прекрасную возможность значительно увеличить свою прибыль.

В случае сильного восходящего движения осциллятор, преодолев границу 70, может длительное время пребывать в диапазоне перекупленности. Целесообразнее пренебречь его показаниями до того момента, пока он не пересечет уровень в обратном направлении. Это будет неплохим сигналом для начала продаж.

Когда рынок не отличается резкой изменчивостью, уровни 30 и 70 практически не пересекаются осциллятором. Увеличить амплитуду его колебаний можно, уменьшив в расчетах период. Если же осциллятор чрезмерно чувствителен к ценовым изменениям, то период следует увеличить и тем самым отсеять рыночный шум. Момент завершения сделки связан с приближением к зонам перекупленности или перепроданности. Как только осциллятор достигнет их границ, позицию следует закрыть. Некоторые оставляют сделки открытыми и подтягивают стоп-лоссы ближе, надеясь получить еще большую прибыль, поскольку ценовое движение вполне может продолжиться в прежнем направлении.

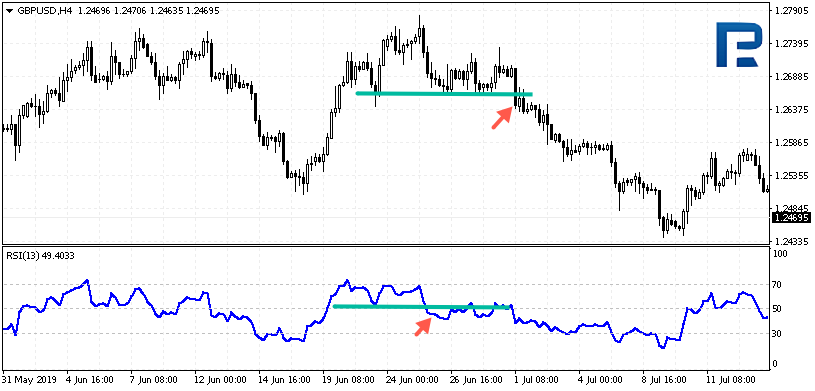

Поиск расхождений

При появлении структур дивергенций и конвергенций на RSI начинается поиск расхождений графика цены и графика индикатора. К примеру, если цена показывает новый максимум, а график индикатора такой максимум не подтверждает, считается, что сформировалась дивергенция - сигнал к продажам.

Сигнал к покупкам или продажам трактуется в зависимости от того, где формируется конструкция (выше уровня 50 либо ниже него).

Если на ценовом графике мы видим два ценовых пика, в то время как кривая индикатора RSI в своем окне вырисовывает снижение двух максимумов:

Такая ситуация свидетельствует о том, что «быки» теряют силу, в результате чего может произойти одно из двух:

- Произойдет временная коррекция цены с движением рынка в противоположном направлении.

- Приведет к развороту рынка и «бычья» тенденция сменится «медвежьим» напором.

Поиск графический моделей

Довольно часто можно встретить формирование разворотной модели ”Голова и плечи” на индикаторе RSI в то время, когда на ценовом графике такой модели нет. Таким образом с помощь индикатора можно получить надежный сигнал для входа в рынок. Можно также искать и модели ”Двойное дно”, ”Треугольник” или ”Двойная вершина”. Но самой сильной моделью все же выступает именно ”Голова и плечи”.

Входить в рынок лучше всего именно на правом "Плече" данного паттерна, как и при торговле по модели на ценовом графике. Момент пробоя линии ”Шеи” станет своеобразным подтверждением завершения формирования модели.

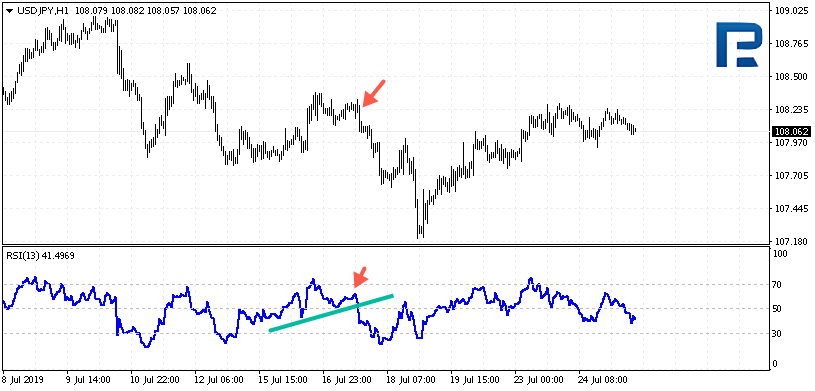

Построение линий тренда

Строить линии тренда - одно из самых интересных занятий для графического трейдера. Более того: здесь мы получаем опережающий сигнал для входа в рынок. Линия тренда может выступать как уровнем поддержки, так и сопротивления. Если значения индикатора пробили трендовую линию, автор рекомендует выстраивать аналогичную прямую на ценовом графике цены и ждать ее тестирования.

В этом проявляется опережающее свойство индикатора - цена еще не достигла линии тренда, а индикатор RSI уже пробил ее. Однако применение такого метода требует наличия опыта графического анализа и знаний в построении линий и уровней на графике цены.

Модель ”Неудавшийся размах”

Автор подробно описал данный паттерн как отдельный сигнал, который имеет четкие правила его поиска перед входом в рынок. Сигнал к продаже должен формироваться выше уровня 50, далее первый пик индикатора должен протестировать уровень 70, после чего необходимы отскок вниз без падения ниже уровня 50 и новый рост, который не достигнет прежнего максимума и не будет тестировать уровень 70. В месте, где значения индикатора оттолкнулись вверх, строится уровень поддержки, и как только данная область будет пробита, возникнет сигнал на продажу.

Можно сказать, что данная структура очень сильно напоминает паттерны ”Двойная вершина” и ”Дракон”. Схожесть действительно есть, но важно отслеживать тесты уровней на индикаторе RSI, иначе модель не сработает. Все то же самое будет и в перевернутом виде для сигнала на покупку. Необходимо, чтобы модель формировалась ниже уровня 50, первый пик должен быть ниже уровня 30, затем должна состояться коррекция без пробоя уровня 50 и новое снижение без теста уровня 30. Пробой сопротивления даст сигнал на покупку. Стоит отметить, что довольно часто цена будет отставать от значений индикатора, подтверждая тем самым опережающее свойство индикатора RSI.

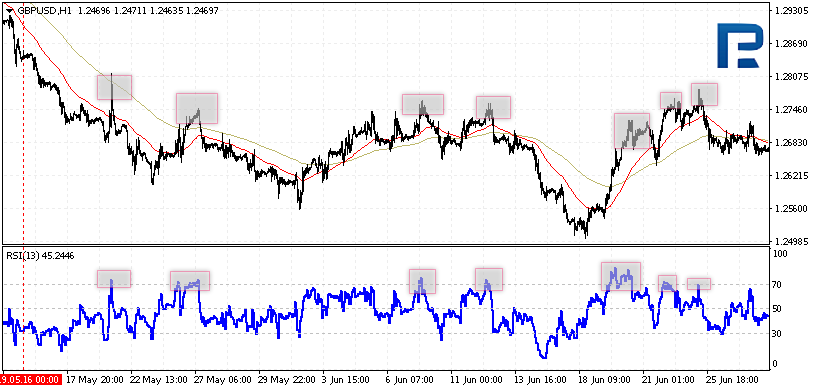

Комбинации RSI и других индикаторов

Сам Уайлдер не рассматривал применение Индекса относительной силы с другими индикаторами технического анализа. В качестве базового варианта для определения тренда на дневном графике финансового инструмента можно взять 2 Скользящие средние, а на более мелких временных промежутках искать сигналы на индикаторе RSI только в направлении тренда.

Это могут быть самые простые сигналы - например, моменты достижения области перекупленности или перепроданности. Если на дневном графике Скользящие средние говорят нам о восходящем тренде, то на 1-часовом стоит ждать только теста уровня 30 и рассматривать покупки, а все, что выше уровня 70 - игнорировать.

При нисходящем тренде стоит ожидать теста уровня 70, и только в этом случае пробовать продажи, а на сигналы ниже отметки 30 не реагировать. Тем самым мы получим эффективную стратегию RSI в сторону тренда, где будут скомбинированы и временные промежутки.

Заключение

Индекс относительной силы - интересный и мощный инструмент технического анализа графиков. Он был разработал очень давно, однако и по сей день не потерял своей актуальности. Как видим, применение ему найдут и начинающий трейдер, и более опытный. Если вы любите графический анализ и умеете строить линии тренда, то сможете искать графические модели прямо на графике индикатора даже без анализа ценового. При желании вы можете скомбинировать RSI с другими индикаторами, построив на их основе торговую систему - индекс отлично дополнит Скользящие средние и поможет успешно торговать в направлении преобладающей на рынке тенденции.