ICU Weekly від 3 жовтня

ICU Research

Ринки: Втеча капіталів із ризикових активів триває

Минулого тижня на фінансових ринках знову панували песимістичні настрої. Цьому сприяли невтішні дані про посилення інфляційного тиску в США та Єврозоні, паніка на британському ринку облігацій і нова ескалація в протистоянні між рф та Україною й Заходом.

Упродовж тижня посилювалися страхи, що центральним банкам для остаточного приборкання інфляції доведеться проводити настільки жорстку політику, що вона призведе до рецесії. Нові ж дані минулого тижня засвідчили, що інфляція залишається дуже стійкою. У США ціновий індекс приватних індивідуальних споживчих витрат (PCE) у серпні виріс на 0.3% м/м після падіння на 0.1% у липні. У річному вимірі зростання індексу PCE прискорилося до 4.9% у серпні з 4.7% у липні. У Єврозоні ріст індексу споживчих цін за серпень прискорився в річному вимірі до 10% з 9.1% у липні й перевищив консенсус-прогноз 9.7%. Зокрема, в провідної країни блоку Німеччині споживча інфляція злетіла до найвищого показника за останні 70 років.

Негативно вплинула на настрої інвесторів й дестабілізація фінансового ринку Великобританії. Новий уряд країни заявив про наміри знизити податки на незабезпечену державним бюджетом суму 45 млрд фунтів додатково до вже заявлених планів компенсувати 90 млрд фунтів енергетичних витрат домогосподарств. Стрімке падіння курсу британської валюти й вартості урядових облігацій змусило втрутитися в ситуацію Банк Англії для запобігання кризи ліквідності.

Врешті далася взнаки нова хвиля геополітичної напруженості: заявлене росією анексування українських територій, а також вивід із ладу газопроводів Північний потік 1 і Північний потік 2.

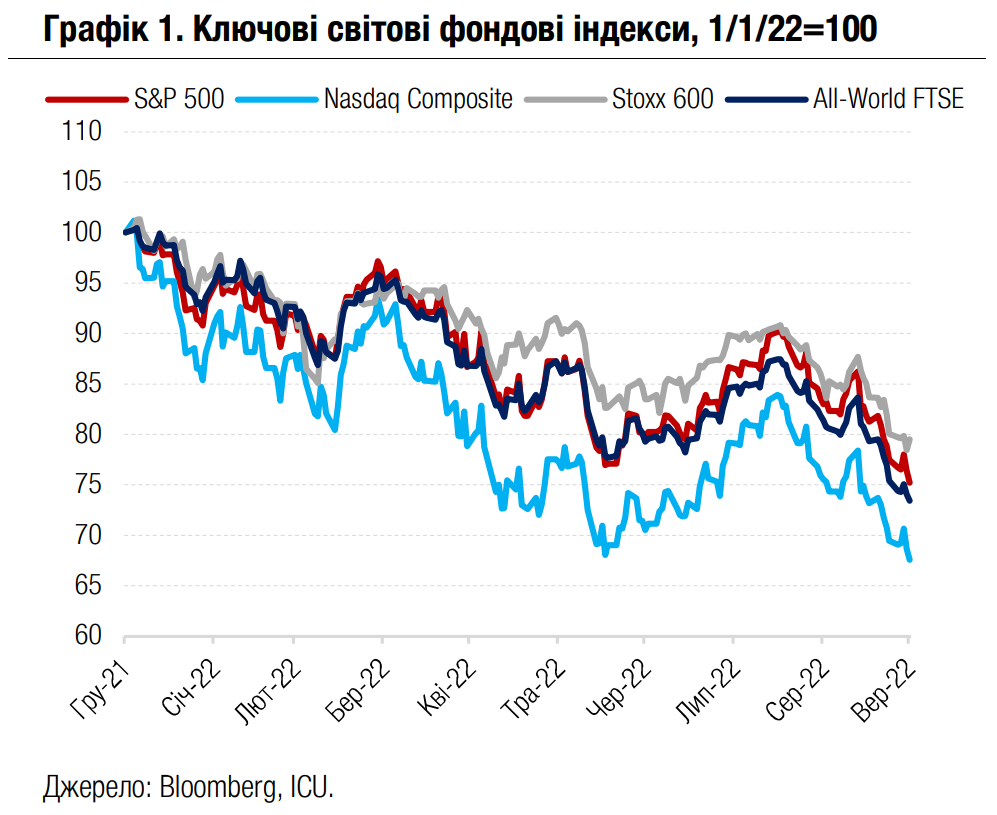

У результаті провідні фондові індекси світу знизилися третій тиждень поспіль. Американські S&P 500 і Nasdaq Composite упали на 2.9% і 2.7% відповідно і загалом за місяць пережили найгірше падіння з березня 2020р. Глобальний All-World FTSE впав на 2.6%, а європейський Euro Stoxx на 0.7%. Індекс долара США DXY знизився на 0.9% до 112.1. Дохідності десятирічних казначейських облігацій зросли на 14 б.п. до 3.83%, а дохідності дворічних облігацій на 8 б.п. до 4.28%. Індекс єврооблігацій країн, що розвиваються, EMBI, впав на 3.2%. Більше деталей про події на фінансових ринках минулого тижня – тут.

Пригнічені настрої на фондових ринках минулого тижня не мали значного впливу на сировинні ціни. Натомість котирування за більшістю товарних позицій змогли відрости завдяки деякому послабленню долара США й у кількох випадках через загострення проблем у пропозиції. Ціни на нафту нарешті перервали чотиритижневу серію падіння на тлі можливого рішення ОПЕК+ скоротити обсяги нафтовидобутку на черговій зустрічі членів блоку 5 жовтня. Водночас підриви газопроводів не зупинили падіння цін на природний газ у Європі: наразі обсягів імпортного скрапленого газу й заходів зі скорочення споживання виявляється цілком достатньо, щоби країни блоку продовжували активно заповнювати свої газосховища. Більше деталей про події на сировинних ринках минулого тижня – тут.

Погляд ICU: Існує високий ризик того, що інфляція в західних економіках зберігатиметься на високих рівнях. Це може змусити центральні банки ще швидше підіймати ставки, що підвищує ризик більшої та тривалішої рецесії. Додаткові ризики для фондових ринків несе черговий сезон корпоративних квартальних фінансових звітів, який розпочнеться за пару тижнів. Прогнози аналітиків щодо прибутків корпорацій за 3кв22 дедалі погіршуються. Окрім негативних сюрпризів у фінансових показниках за минулий квартал, значно вплинути на ринок може більш песимістичне бачення менеджменту компаній перспектив бізнесу в цьому й наступному році.

Облігації: Активність мігрує у валютні облігації

Упродовж кількох тижнів збільшувалася активність торгів валютними ОВДП на вторинному ринку й минулого тижня сягнула максимуму з початку року – 9.5 млрд грн в еквіваленті.

Обсяги торгів гривневими облігаціями на вторинному ринку зросли минулого тижня до 4.8 млрд грн, порівняно з 2-3 млрд грн на тиждень що спостерігались майже два місяці. Інтерес до військових ОВДП ще зменшився минулого тижня та склав усього 74 млн грн порівняно з 307 млн грн за тиждень до цього, решта обсягів – звичайні (невійськові) ОВДП.

А от валютні ОВДП усе більше приваблюють інвесторів. На первинному ринку попит залишається низьким – минулого тижня Міністерство фінансів розмістило облігацій у доларах США всього на $4.7 млн (див. огляд аукціону), а ще раніше на $12.3 млн за номіналом. Проте на вторинному ринку активність торгів цим інструментом зростала з кінця серпня, і минулого тижня обсяг торгів сягнув максимального обсягу з початку року – 9.5 млрд грн в еквіваленті, а кількість угод зросла до 400, порівняно з 200-300 угод на тиждень у попередні тижні вересня.

Ключову активність торгів минулого тижня забезпечували небанківські установи та фізичні особи. Якщо за гривневими облігаціями портфелі цих груп інвесторів залишаються волатильними, то за валютними ОВДП це вже був одинадцятий тиждень поспіль безперервного зростання.

Погляд ICU: Інтерес фізичних осіб до валютних інструментів все більше зростає. Причин тут одразу декілька. У липні Мінфін підвищив ставки за облігаціями в доларах США на первинному ринку з 3.5-3.7% до 4-4.5%, спричинивши незначне зростання дохідностей на вторинному ринку. А в серпні у небанківських інвесторів знову з’явилася можливість купувати валютні ОВДП на вторинному ринку, зокрема й випуски, розміщені до 24 лютого. Окрім того, на внутрішньому ринку рівнозначної альтернативи валютним ОВДП наразі нема, оскільки депозитні ставки в банках нижчі, ніж дохідність валютних облігацій, а інші інструменти для інвестування валютних коштів не доступні. Тож, імовірно, обсяг валютних ОВДП у портфелях фізичних осіб та небанківських установ і надалі зростатиме.

Облігації: Ціни єврооблігацій залишаються низькими

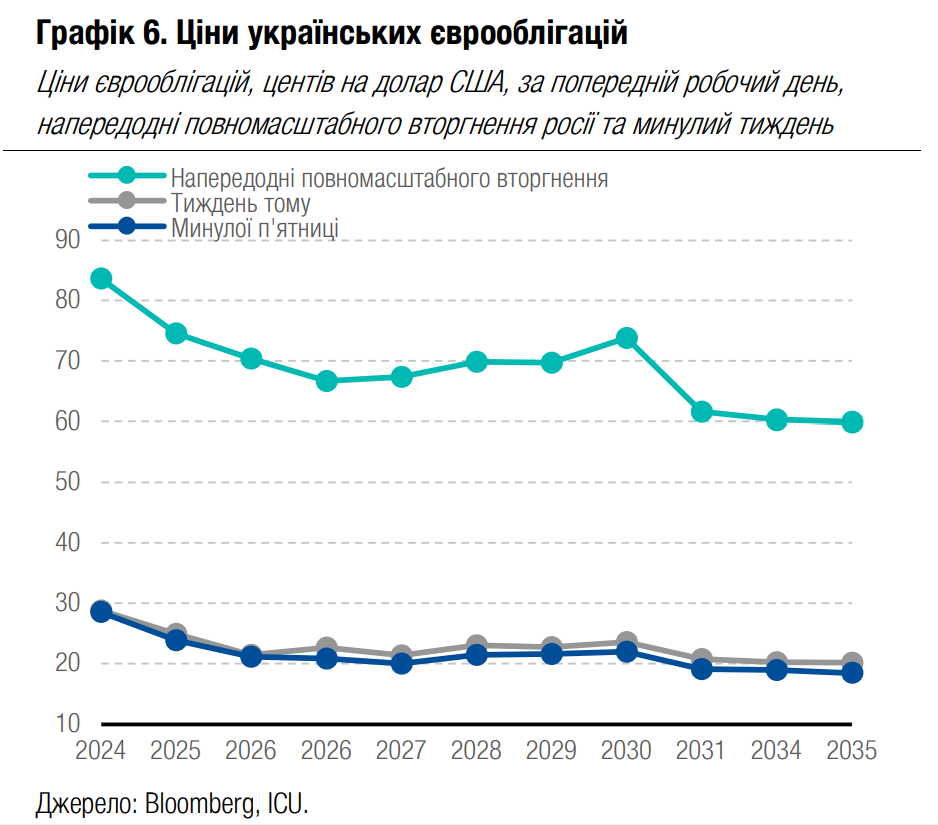

Ескалація росією війни продовжує створювати негативний інформаційний фон, але, попри це, єврооблігації залишаються переважно на рівні 20 центів на долар.

Минулого тижня тиск на ціни зберігався, але, попри активну мобілізацію в росії, псевдореферендуми та спробу анексувати частину українських територій, ціни єврооблігацій залишилися близько 20 центів на долар. За короткими паперами з погашенням у 2024-2026 роках (у першій половині 2026 року) зниження склало 2-4% або на 0.3-1.1 цента до 21-28 центів на долар. А за паперами із погашенням від початку листопада 2026 року та до 2035 року включно зниження було більшим: на 5-8%, переважно на 1.5-1.7 цента, до 18-21 цента на долар. Найбільше зниження цін відбулося за випусками із погашенням у 2031 та 2035 роках (2029 та 2033 роки до проведеної відстрочки) - на 1.7 цента, або понад 8%.

Погляд ICU: Схоже, що ринок уже повною мірою врахував останні успіхи української армії, а також кроки росії з ескалації війни. Тож наразі немає факторів, які б могли суттєво вплинути на ціни єврооблігацій, і вони, ймовірно, надалі залишатимуться на близьких до поточних рівнях в очікуваннях значимих новин.

FX: Готівковий ринок валюти заспокоївся

Минулого тижня збалансованість готівкового ринку покращилася й курс гривні на ньому стабілізувався на рівні близько 41 грн/$. Водночас на безготівковому ринку баланс ще більше змістився на користь попиту, потребуючи збільшення інтервенцій НБУ.

На готівковому ринку ажіотажний попит трохи спав, і в 10 найбільших банках курс гривні навіть посилився за тиждень до 40.4-41.4/$ з 40.6-41.6/$. Укріпився курс гривні й у небанківських обмінниках.

А от на міжбанківському ринку попит на валюту збільшився. Серед клієнтів банків щоденний попит на валюту переважав пропозицію на десятки мільйонів доларів, а у середу - на $155 млн. Тому НБУ був змушений ще збільшити інтервенції та продати за минулий тиждень $862 млн.

Погляд ICU: Тимчасове покращення балансу на готівковому ринку посприяло стабілізації курсу гривні й навіть незначному укріпленню. Але негативні новини можуть призвести до нових коливань на готівковому ринку та ще більшому попиту на безготівковому. Водночас попит бізнесу на валюту зростає, що обумовлює ще більші інтервенції НБУ. Це може бути й наслідком побоювань, що НБУ може знову послабити офіційний курс, але сам Національний банк заперечує такі плани та вважає, що має достатньо ресурсу зберігати курс на поточному рівні.

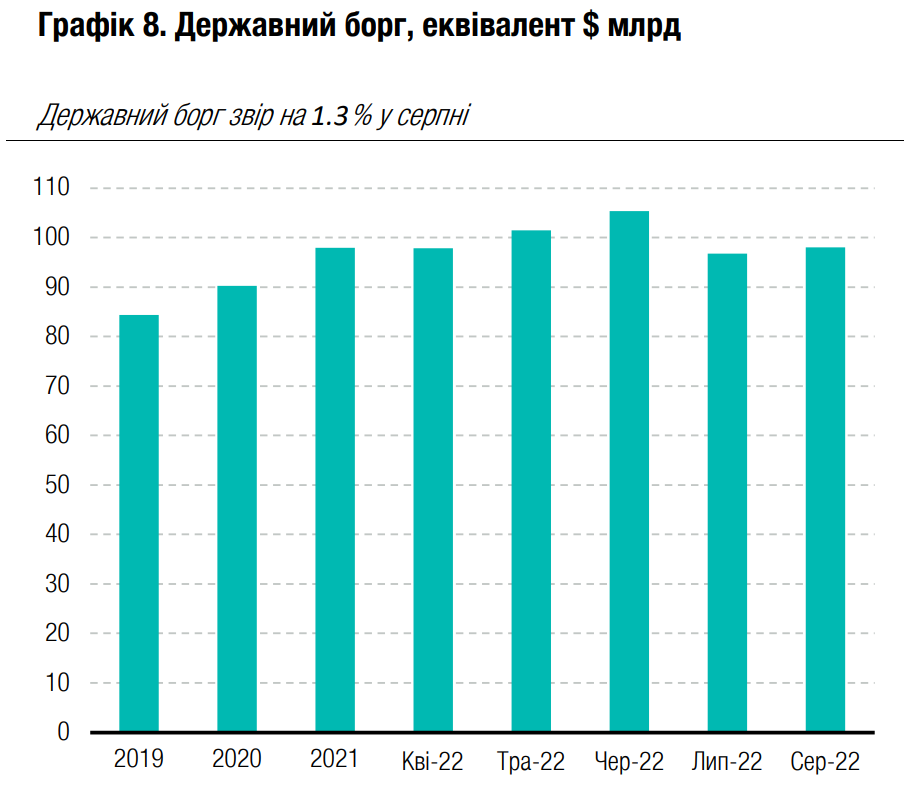

Економіка: Державний борг зріс на 1.3% у серпні

Державний борг України у серпні зріс на 1.3% до еквіваленту $98 млрд.

Зростання відбулося через отримання зовнішніх позик, зокрема 1 млрд євро від ЄС та сукупно $0.6 млрд від Канади та Італії.

Погляд ICU: Державний борг України і надалі зростатиме до кінця року через отримання зовнішніх кредитів від союзників України та урядових запозичень від НБУ. Співвідношення боргу до ВВП наприкінці року сягне діапазону 85-90%.

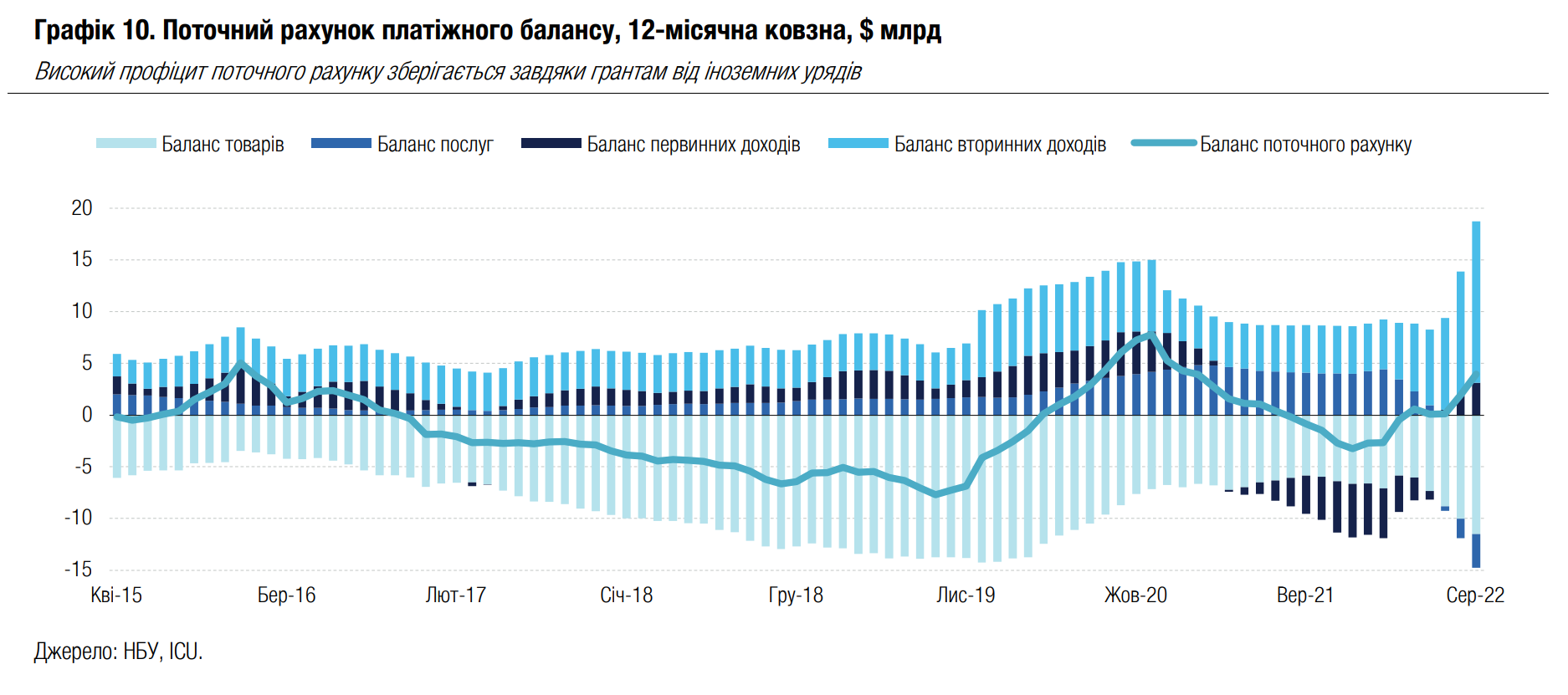

Економіка: Профіцит поточного рахунку різко зріс у серпні

Профіцит поточного рахунку сягнув $2.0 млрд у серпні завдяки гранту від США.

Дефіцит торгівлі товарами скоротився до $1.6 млрд у серпні з $2.0 млрд у липні завдяки відновленню експорту зернових та олійних через чорноморські порти. Місячний дефіцит торгівлі послугами залишився майже незмінним на рівні $1.1 млрд. Перекази мігрантів значно зросли у річному вимірі до $1.3 млрд і компенсували значну частину дефіциту зовнішньої торгівлі. Проте вирішальним фактором стало отримання гранту від США у розмірі $3.0 млрд. Завдяки йому профіцит поточного рахунку платіжного балансу за останні 12 місяців сягнув $4.0 млрд.

Баланс фінансового рахунку теж був позитивним у серпні на рівні $1.2 млрд завдяки зовнішнім кредитам від міжнародних партнерів України. Водночас відпливи капіталу через два основні канали фінансового рахунку залишилися практично незмінними: приріст торгових кредитів у серпні становив $0.7 млрд ($0.8 млрд у липні та $1.7 млрд у червні), а відпливи валютної готівки з банків (переважно зняття валюти за кордоном з карткових рахунків) склали $0.9 млрд (приблизно такі ж обсяги, як і у червні та липні).

Хороші показники платіжного балансу у серпні допомогли НБУ наростити резерви на 14% до $25.4 млрд.

Погляд ICU: Однокрокова девальвація гривні, яку НБУ здійснив наприкінці липня, мала незначний позитивний вплив на показники платіжного балансу. Баланс торгівлі товарами покращився незначно, і таке покращення було переважно обумовлено відновленням експорту агропродукції морем. Відпливи капіталу через фінансовий рахунок залишилися практично незмінними.

Серпнева статистика платіжного балансу та значне зростання інтервенції НБУ з продажу валюти останніми тижнями означають, що девальвація гривні у липні лише тимчасово покращила ситуацію. Дисбаланси зовнішніх рахунків продовжують зростати, тож НБУ змушений продавати валюту із резервів у значних обсягах. На сьогодні притік міжнародної допомоги є більше ніж достатнім для того, щоб резерви НБУ залишалися на безпечному рівні попри значні інтервенції. Проте якщо тиск на міжбанківському ринку і надалі зростатиме, НБУ до кінця року може постати перед необхідністю знову переглянути офіційний обмінний курс.