ICU Weekly від 19 лютого 2024 року

ICU Research

Ринки: Інфляція в США залишається високою і змушує ринки відступити

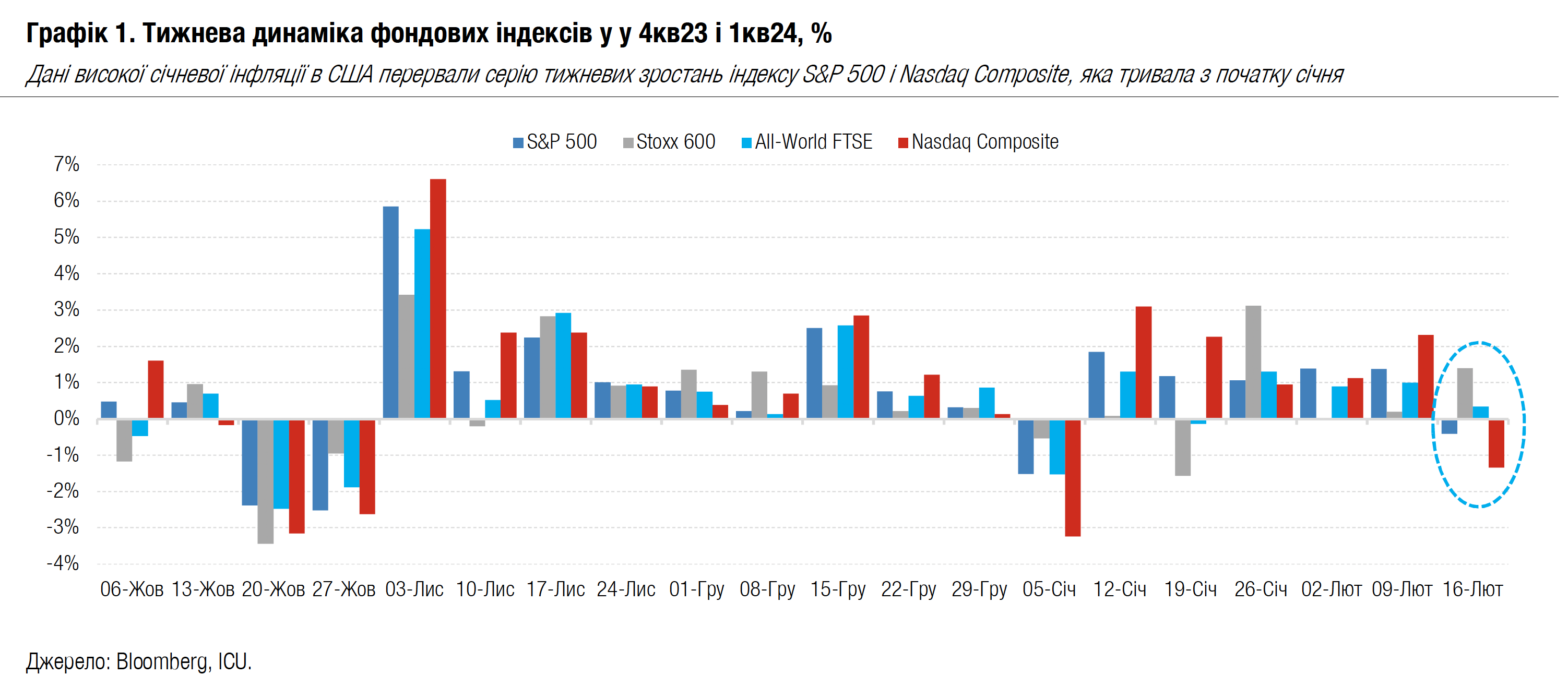

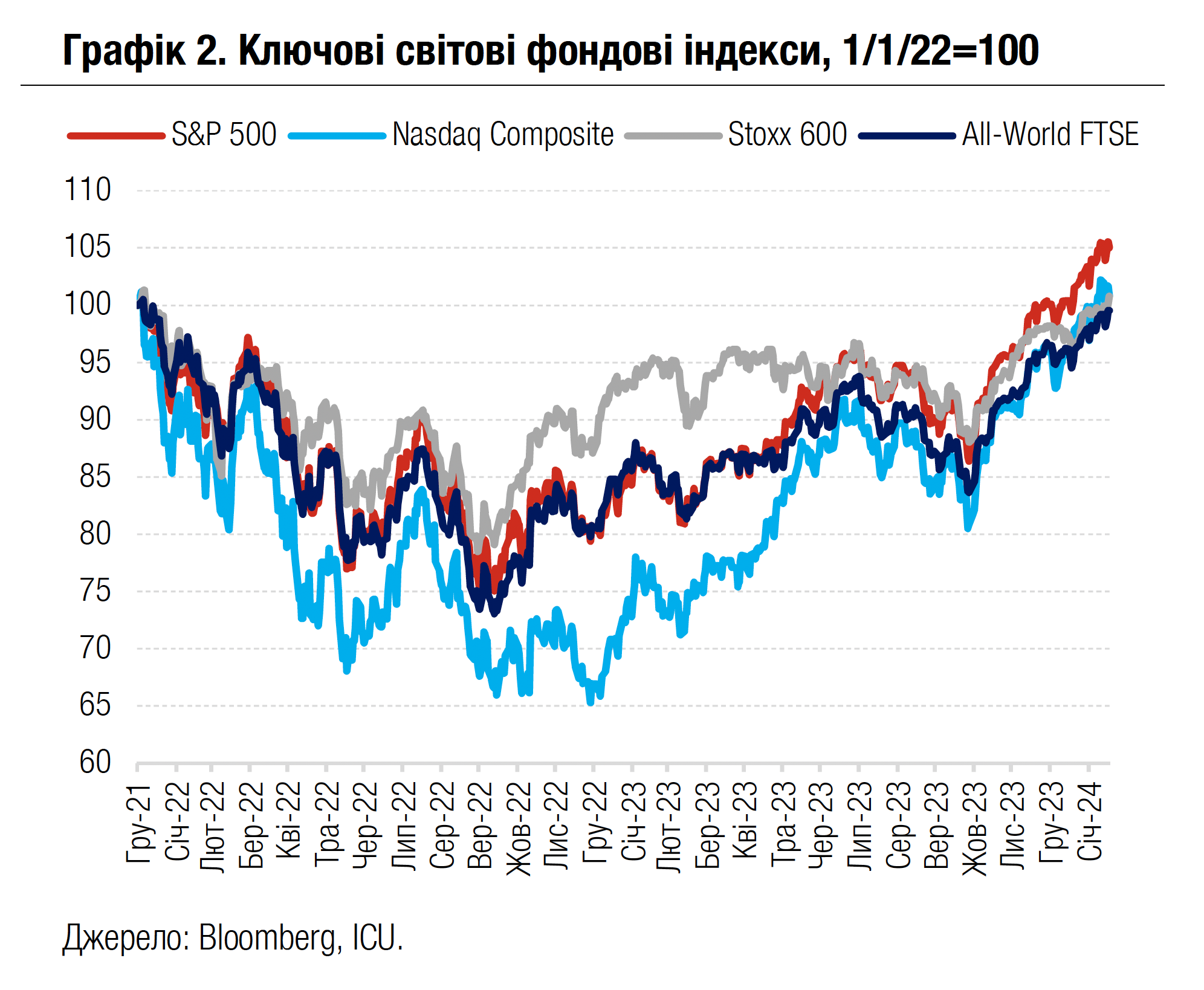

Січневі дані показали вищу за очікування інфляцію як у споживчому, так і у виробничому секторі США. Відтак ринки знову були змушені погіршити очікування щодо ставок ФРС, утім, втрати котирувань були мінімальними.

Індекс споживчих цін виріс у США в січні на 3.1% р/р у порівнянні з передбаченими консенсус-прогнозом 2.9%. Базова складова індексу, яка не враховує зміни цін на продукти харчування і пальне, зросла на 3.9%, тоді як аналітики очікували зростання на 3.7%. Також індекс цін американських виробників США зріс у січні на 0.9% р/р, перевершивши очікувані консенсус-прогнозом 0.6%.

Вища за очікування інфляція дає ФРС більше підстав не поспішати знижувати ставки. Як наслідок, ринкові ф’ючерсні котирування вкотре зменшили ймовірність перегляду ставок ФРС у найближчі місяці: у травні до 28% із 60% і в червні до 62% із 90%. У цілому ж ринки тепер очікують як мінімум чотири зниження ставок по 25 б.п. у цьому році в порівнянні з шістьма згідно з оцінками на початок лютого і трьома згідно з прогнозами самої ФРС.

Боргові ринки відреагували зниженням вартості облігацій і відповідно зростанням їхніх дохідностей. Зокрема, дохідності десятирічних казначейських облігацій США зросли за тиждень на 10 б.п. до 4.28%, а дворічних – на 16 б.п. до 4.64%. Водночас індекс вартості єврооблігацій країн, що розвиваються, EMBI, знизився за тиждень на 0.1%.

Знизилися за тиждень і американські індекси акцій: зокрема, S&P 500 на 0.4%, а Nasdaq Composite на 1.3%. Зниження S&P 500 пом’якшилося завдяки низці оприлюднених успішних фінансових звітів за минулий квартал, у тому числі від компаній Uber, Lyft і Robinhood. Тож індекс залишився вище від рекордної позначки у 5000, яку він перетнув минулого тижня.

Водночас на інфляційних новинах помітно скоригувалася вниз вартість акцій сектору високих технологій, що призвело до більшого зниження щільно орієнтованого на цей сектор індексу Nasdaq Composite. У Європі ж сильні звіти й кращі очікування щодо зниження ставок ЄЦБ допомогли головному індексу акцій Stoxx 600 піднятися за тиждень на 1.4%.

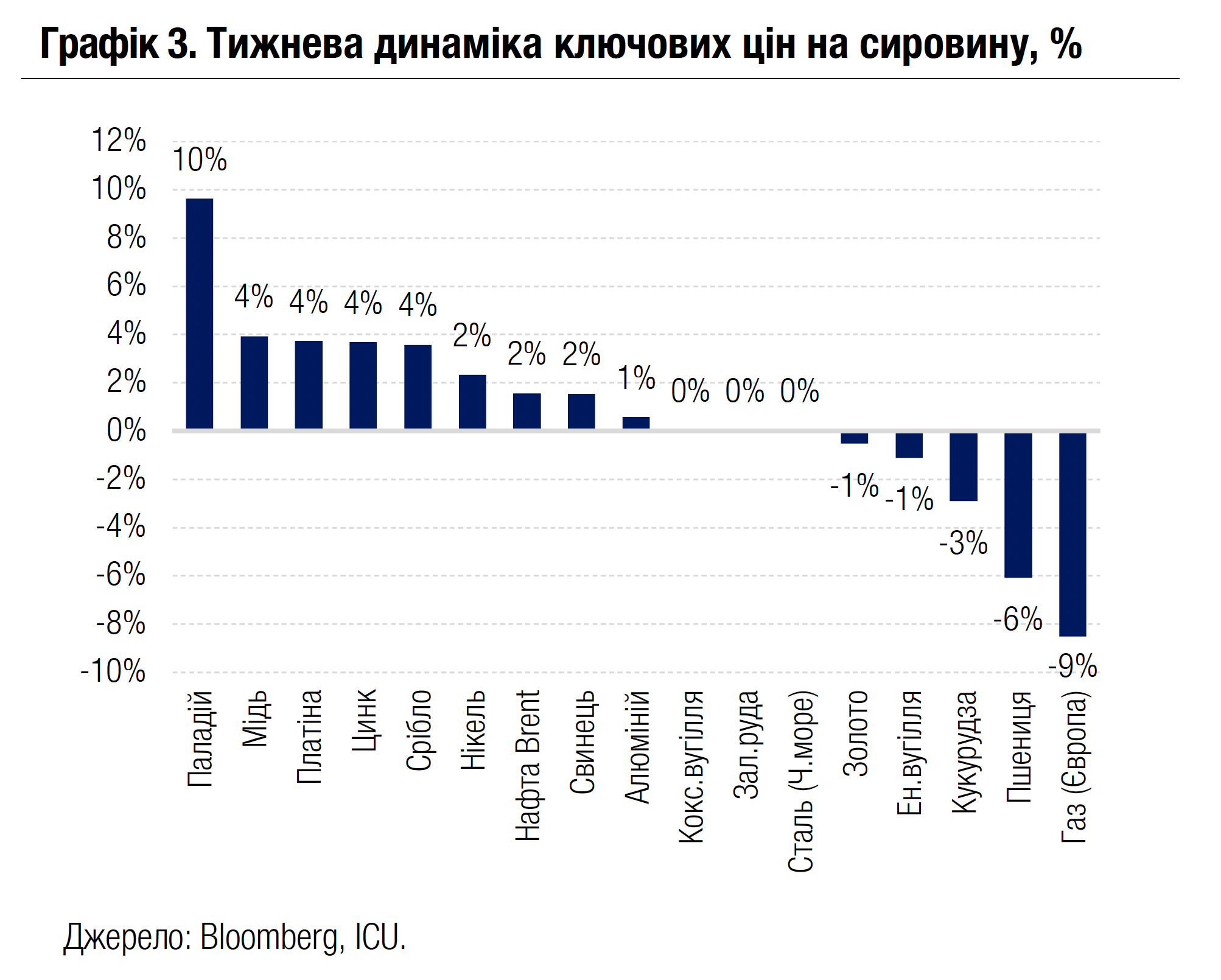

На сировинних ринках ціни минулого тижня рухалися в різних напрямках. З одного боку, зростали ціни на промислові метали на тлі більш оптимістичних спекулятивних настроїв щодо можливого посилення стимулювання економіки Китаю. Також зросли ціни на нафту через подальше зростання напруженості на Близькому Сході.

З іншого боку, продовжили стрімке падіння ціни на природний газ у Європі й Північній Америці на тлі високих комерційних запасів і наближення до кінця зимового опалювального сезону. Крім того, стрімко впали за тиждень ціни на пшеницю й кукурудзу через укріплення очікувань стабільно високих обсягів експорту зернових з України й прогнозів доброго врожаю у Північній Америці та Європі.

Погляд ICU: Свідчення все ще високої американської інфляції в січні підтвердили побоювання, що висока інфляція може залишатися стійкою ще тривалий час через жвавий ринок зайнятості та швидке зростання зарплат. Це робить перспективи зниження ставок ФРС більш віддаленими. Отже, ринкові очікування щодо ставок скоріше за все дедалі погіршуватимуться й ставатимуть ще ближчими до прогнозів ставок самої ФРС.

Ринки акцій менш чутливо за облігації реагують на погіршення цих очікувань завдяки ажіотажу навколо ШІ й загалом сильним фінансовим результатам компаній за 4кв23. Утім, вплив останнього фактору незабаром вичерпається разом із завершенням сезону корпоративної звітності.

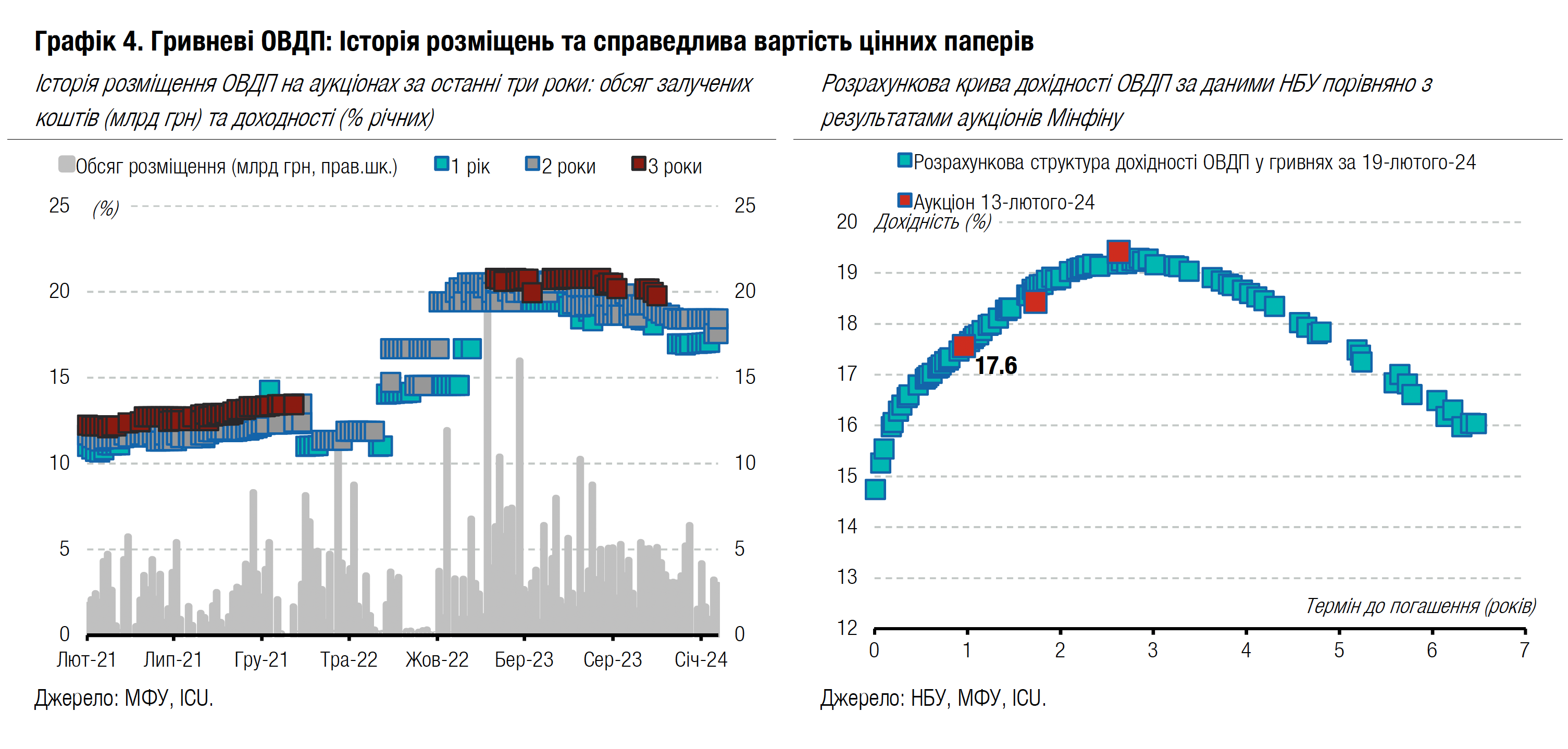

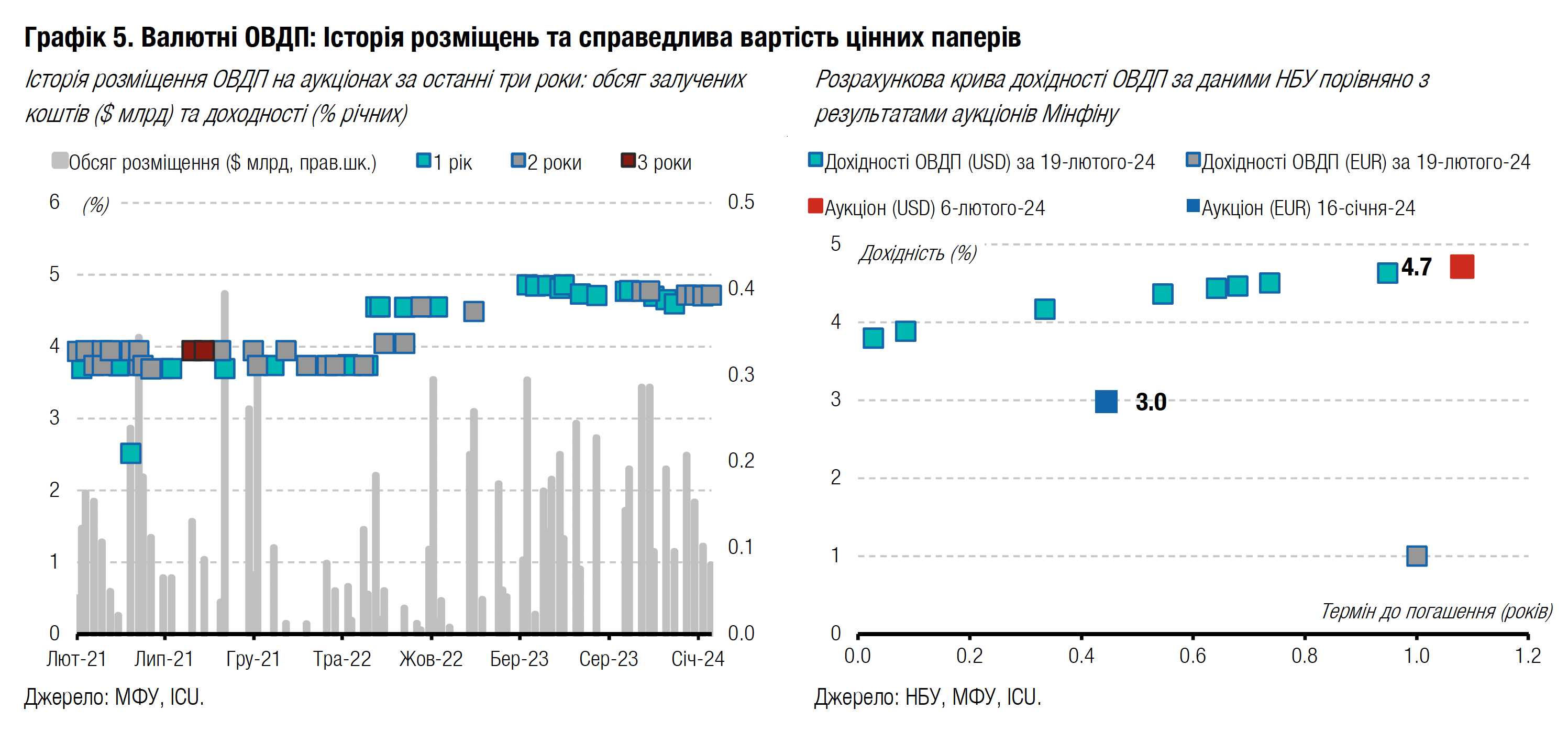

Облігації: Мінфін розмістив нові ОВДП, але не рефінансував погашення

Міністерство фінансів залучило до бюджету удвічі менше, ніж погасило. Це активізувало торгівлю гривневими ОВДП на вторинному ринку.

Минулого тижня на первинному аукціоні Міністерство фінансів залучило 5.4 млрд грн від розміщення трьох гривневих інструментів. Найбільший інтерес мали річні військові облігації, що принесли бюджету більше половини всіх залучених коштів. Міністерство розмістило нові дво- та трирічні облігації за тими ж ставками, що були за подібними інструментами в попередні тижні. Більше деталей в огляді аукціону.

На вторинному ринку загальний обсяг торгів ОВДП зріс на 44% зі значною зміною структури торгів. Обсяг торгівлі гривневими ОВДП зріс удвічі, а валютними облігаціями зменшився на 75%. Найбільше торгувалися гривневі ОВДП з погашенням у квітні 2025 року та в грудні цього року – 15% та 11% усіх торгів ОВДП відповідно. 54% всіх торгів було з ОВДП з терміном погашення до одного року.

Портфелі всіх груп інвесторів минулого тижня зменшилися. Найбільше скорочення відбулося за портфелем фізичних осіб (на 0.7%) та нерезидентів (на 0.9%).

Цього тижня Міністерству фінансів необхідно здійснити погашення ОВДП на 2.5 млрд грн, які, найімовірніше, знаходяться в портфелі НБУ, та валютних ОВДП на 296 млн євро. Водночас на первинному аукціоні анонсовано розміщення трьох інструментів у гривні із загальним обсягом пропозиції 11 млрд грн та річних валютних облігацій в обсязі 300 млн євро.

Погляд ICU: Міністерство фінансів рефінансувало лише половину погашень минулого тижня, але завдяки значним гривневим запозиченням в попередні тижні рівень рефінансування гривневих погашень з початку року залишається високим. Зважаючи на невеликі гривневі погашення до кінця місяця він може ще зрости. Водночас бюджет потребує все більших залучень у валюті, оскільки рівень рефінансування боргів у євро наразі нижче 100% і, ймовірно, погіршиться цього тижня. Однак Міністерство фінансів може поступово виправити ситуацію, оскільки наступне погашення в цій валюті відбудеться аж у травні.

Попри великі обсяги гривневих погашень, інтерес інвесторів до первинного аукціону був невеликим. Імовірно це результат невизначеності умов розміщення нових ОВДП та відносно довгих термінів обігу цих облігацій. Тому частина інвесторів могла переорієнтуватися на вторинний ринок, де за отримані від погашення кошти могли купувати як облігації з коротшими термінами обігу.

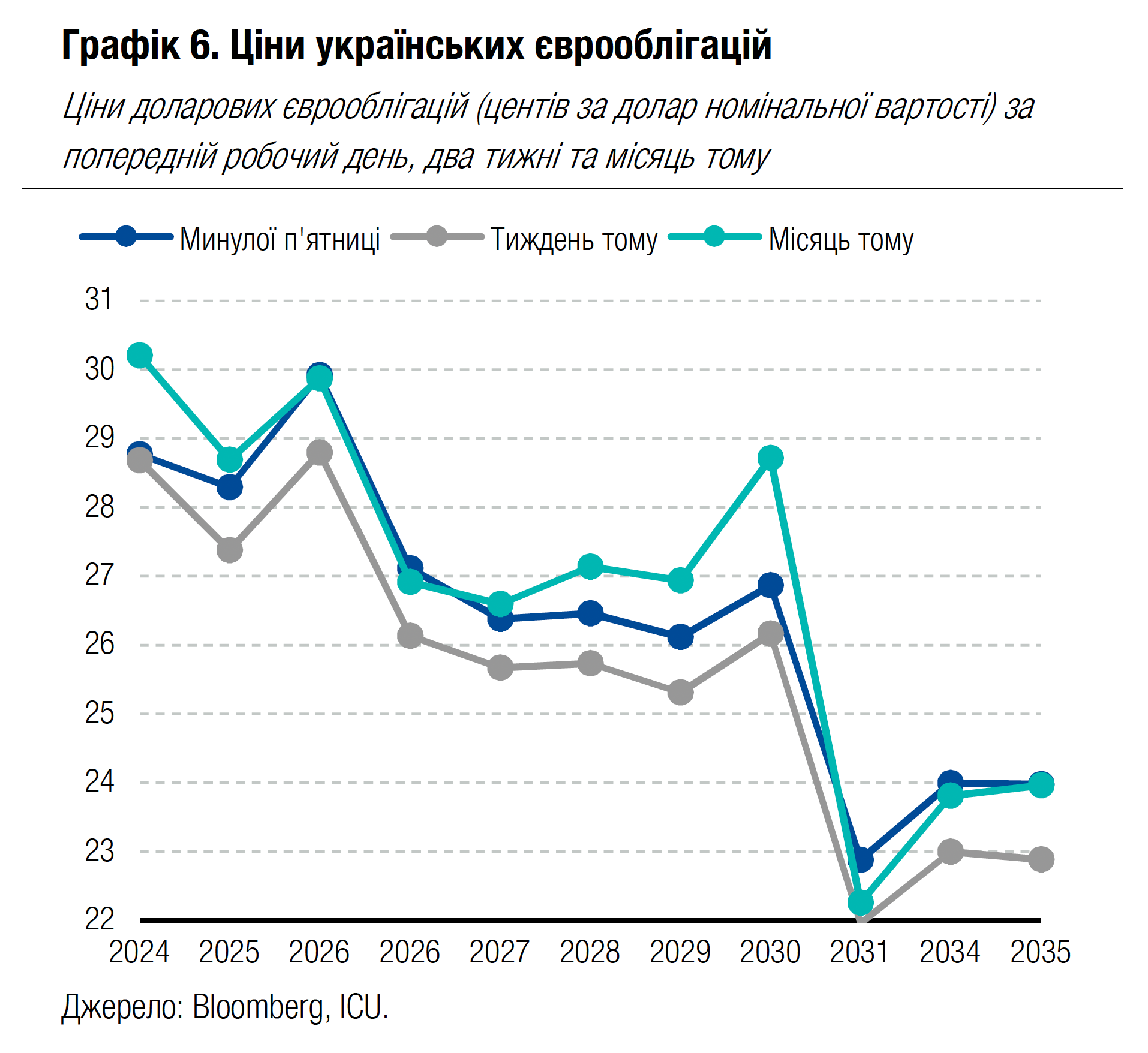

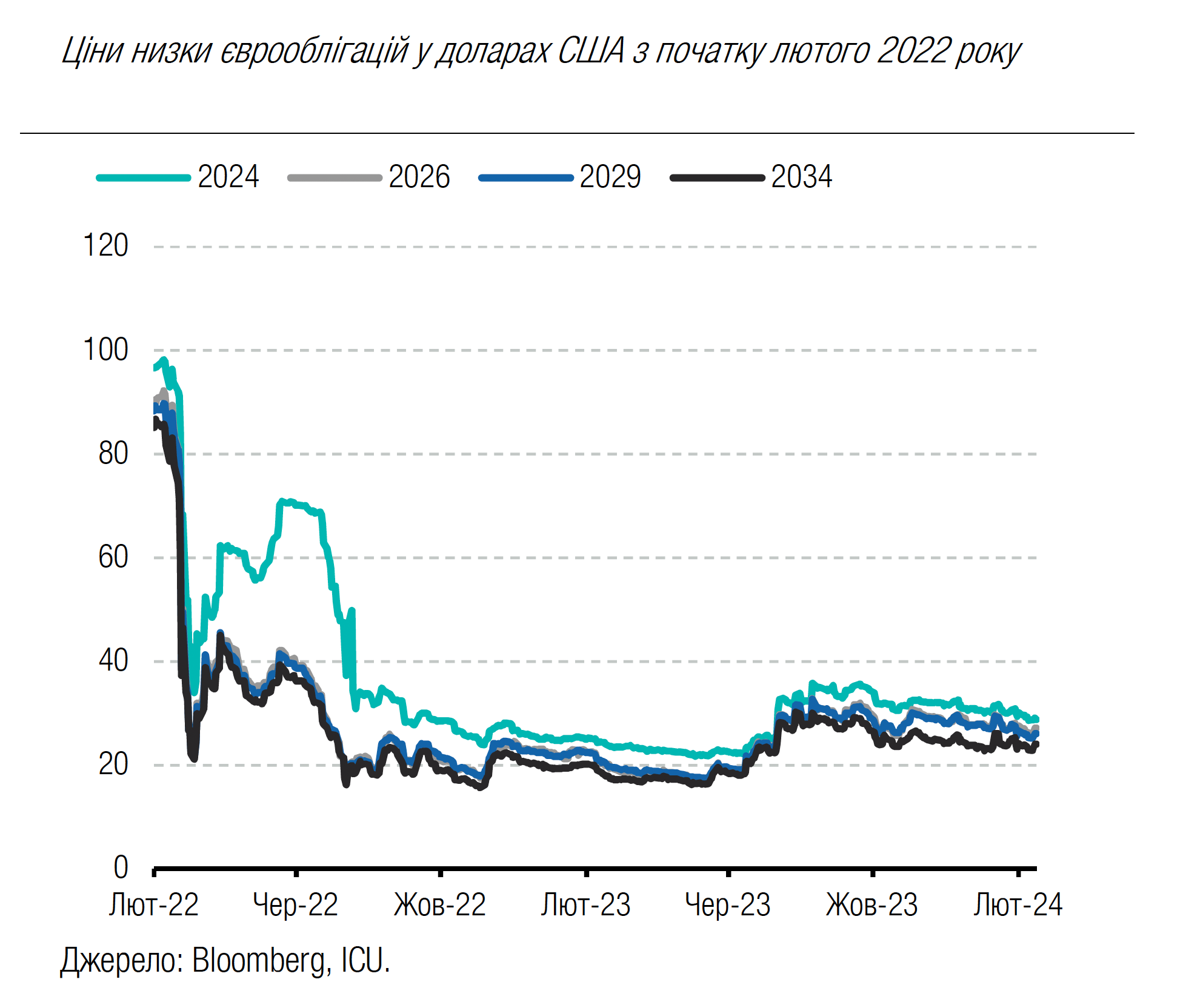

Облігації: Рішення Сенату США зупинило зниження цін єврооблігацій

Минулого вівторка Сенат США затвердив проєкт допомоги для України. Це рішення мало позитивний ефект для українських єврооблігацій.

За підсумками минулого тижня єврооблігації подорожчали в середньому на 3%, хоча це не дозволило компенсувати втрати попереднього тижня. Ціни змістилися за тиждень у діапазон 22-30 центів за долар, а діапазон цін для українських єврооблігацій із різним терміном погашення залишився 13.3%. Ціна ВВП-варантів теж не змогла відновитися на рівень початку місяця, адже зросла лише на 1.5% і залишилася нижче 47 центів за долар умовного номіналу. Індекс EMBI за цей час знизився лише на 0.1%.

Погляд ICU: Минулого вівторка Сенат США затвердив пакет допомоги для України, Ізраїлю та Тайваню без частини по міграційній політиці. Тепер із цим проєктом працює Палата представників Конгресу США, але очікувати на швидкий процес розгляду не варто. Досить впевнене голосування за проєкт у Сенаті додало трошки оптимізму тримачам єврооблігацій, і це зупинило зниження цін та навіть сприяло їх невеликому зростанню. Наразі інвестори спостерігатимуть за розглядом проекту в Палаті представників, де проєкт може бути прийнятий зі змінами, але з високими шансами його остаточного затвердження у Сенаті.

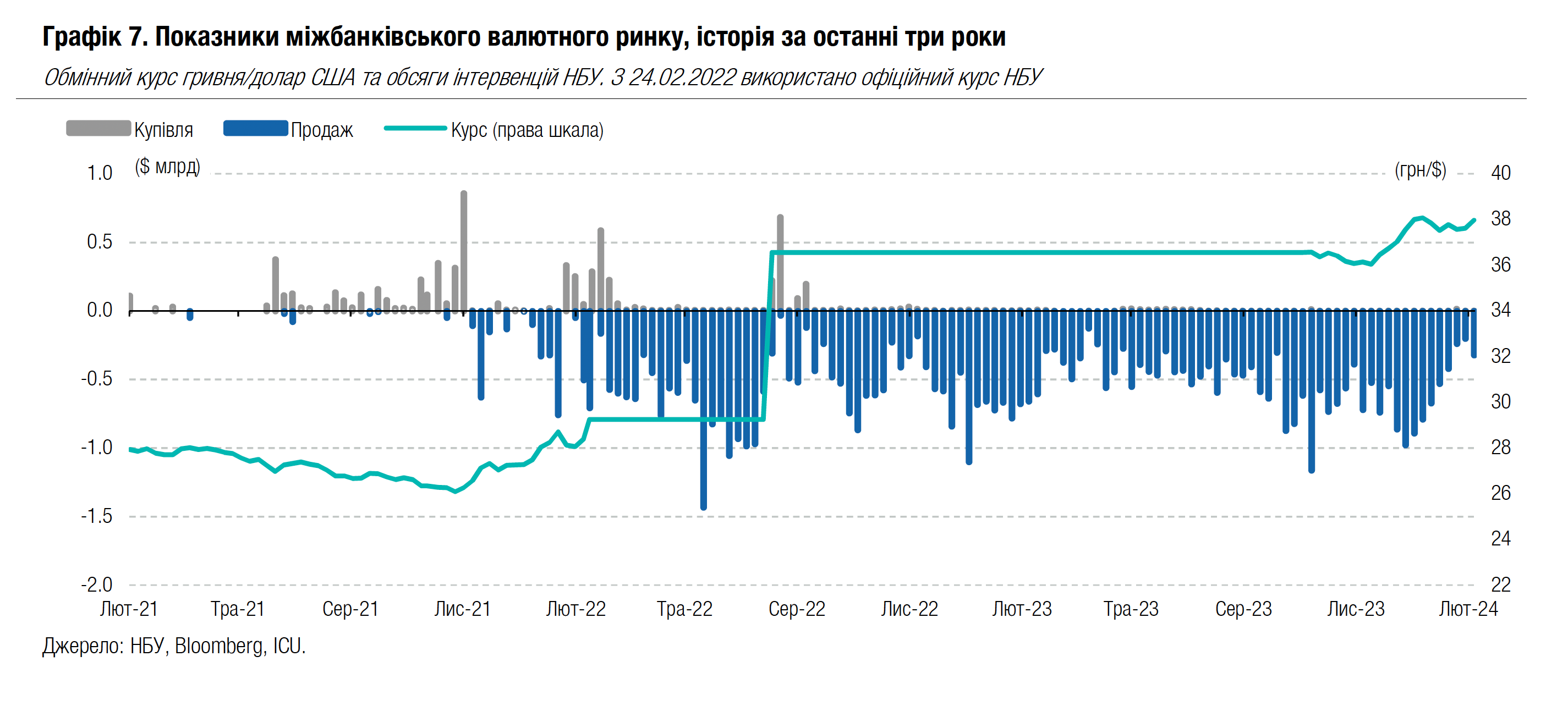

FX: НБУ дозволяє більшу амплітуду коливань курсу гривні

Минулого тижня коливання курсу гривні збільшилися, а курс гривні послабшав.

На міжбанківському ринку клієнти банків (юрособи) за підсумками чотирьох робочих днів зменшили продаж іноземної валюти на 14.5% до $862 млн, а купівлю — на 7% до $813 млн (порівняно з аналогічним періодом попереднього тижня). Тож у підсумку профіцит валюти зменшився майже утричі до $48 млн. Офіційний курс гривні протягом тижня як слабшав, так і посилювався, коливаючись у межах від 37.62 грн/$ до 38.17 грн/$, і на сьогодні встановлений на рівні 37.97 грн/$, що слабше на 0.9%, ніж тиждень тому. Це були найбільш часті денні коливання курсу більш ніж на 0.5% за майже п'ять місяців з моменту переходу НБУ до режиму керованої гнучкості курсу.

Водночас на роздрібному ринку обсяги торгівлі валютою змінилися більш помітно, а збалансованість обсягів купівлі та продажу валюти покращилася. Купівля валюти скоротилася (за підсумками чотирьох робочих днів) на 13.3%, а продаж валюти зріс на 7.7%. Готівковий курс гривні в системно важливих банках послабшав на 0.8% до 37.8-38.4 грн/$.

У підсумку загальний баланс на валютному ринку все ж погіршився й НБУ довелося збільшити інтервенції до $322 млн. Це все ще помітно нижче середньотижневого обсягу інтервенцій з початку року.

Погляд ICU: Минулого тижня відбулося одне з найбільших ослаблень офіційного курсу гривні від моменту переходу до керованої гнучкості курсу в жовтні минулого року. Водночас НБУ допускав значні коливання майже щодня, зберігаючи можливість зміни курсу в обидва боки. На нашу думку, НБУ перевіряє реакцію ринку на подібні коливання курсу гривні. Водночас НБУ чітко демонструє можливість контролювати ринок через інтервенції, але з поступовим ослабленням курсу гривні протягом року.