Финансовое моделирование

Pm c 0 до Junior за 9 месяцев

Финансовое моделирование – это процесс построения финансовых моделей. В деловом обороте сложилось разнообразное толкование финансовой модели.

Во-первых, финансовая модель – это план доходов и расходов. Такой план обычно составляется для оценки эффективности инвестиционного или операционного решения. Например, в финансовой модели проекта проводится расчет критериев инвестиционной привлекательности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR), периодов окупаемости (PbP и DPbP), а также других показателей.

Во-вторых, термин финансовая модель используется для описания, как (или за счет чего) бизнес будет генерировать доход. Например, интернет-проект будет генерировать доход от подписки или от рекламы?

В-третьих, финансовая модель – это еще и структура финансирования проекта. Например, финансовая модель завода «Полезная деталь» – это реализация проекта за счет средств одного частного инвестора без привлечения кредитов или займов, а финансовая модель трамвайного общества «Прямой угол» предполагает государственно-частное партнерство, привлечение капитального гранта на покрытие инвестиционных затрат, вклады в уставный капитал от трех частных инвесторов и кредитную линию в крупном банке.

Финансовая модель — таблица со связанными показателями и аналитической запиской. В ней собрана вся информация, как, сколько и за счет каких показателей бизнес зарабатывает или будет зарабатывать деньги.

Смысл финансовой модели — не только показать, сколько выручки и прибыли может заработать бизнес, но и дать более детальную информацию, за счет чего можно увеличить или снизить прибыль.

Например, в финмодели подробно расписывается воронка продаж. Это помогает детально увидеть, от чего зависит выручка: от конверсии на сайте или конверсии в покупку в офлайн-магазине.

В аналитической записке пишут выводы из всех собранных цифр. Например, в таблице стало наглядно видно, что конверсия сильно влияет на прибыль, значит, надо ее поднимать. Или прибыль зависит больше от себестоимости, значит, надо искать более дешевого поставщика.

Финмодель универсальна — ей пользуются предприниматели в разных отраслях: строители, логисты, проектные студии, магазины, производственники, разработчики сайтов.

Финмодель не нужно путать с бизнес-планом. Часто в обиходе финмодель путают с бизнес-планом. На самом деле это разные вещи.

Бизнес-план — объемный документ, в котором описан будущий бизнес. Он содержит много разделов: например, общее описание проекта, маркетинг-план, производственный и финансовый планы, анализ рынков и рисков. Бизнес-план показывает, как будет делаться бизнес, а финмодель — какими силами и с каким финансовым результатом.

Зачем финмодель нужна бизнесу

В бизнесе одним из главных критериев успеха является прибыль. И обычно большинство предпринимателей не понимают, сколько конкретно они заработают до конца года.

Часто у предпринимателей можно встретить убеждения, что планировать невозможно. Никто не знает, что случится даже завтра. Но финмодель дает возможность спрогнозировать будущее бизнеса.

Финмодель помогает ответить на вопросы:

- Сколько компания заработает за год выручки и прибыли.

- Какая у компании точка безубыточности. То есть сколько нужно продать товаров или оказать услуг, чтобы выйти в ноль.

- Какие ключевые показатели кратно влияют на прибыль: конверсия сайта, трафик, средний чек или что-то еще.

Финмодель полезна в двух ситуациях.

Для того, чтобы увидеть в цифрах, взлетит бизнес или нет. Нужна на этапе, когда у предпринимателя есть деньги, бизнес-идея, но нет опыта работы в данной конкретной сфере. Цифры покажут, какую бизнес-модель выбрать, как скорректировать цены и показатели, чтобы бизнес был экономически выгодным.

Для планирования прибыли, определения ключевых точек роста и узких горлышек в уже работающем бизнесе. Финмодель должна показать, где бизнес терпит убытки, где есть потенциал роста, а где можно просто прекратить деятельность.

Кто в компании должен заниматься финмоделью

Собственник. Если компания молодая, у нее еще нет сложных процессов, а данные по выручке и затратам можно собрать вручную — это делает собственник компании, разбирается сам.

Финансовые директор. Если в компании среднемесячная выручка больше 3 млн рублей, работает больше 15 человек и на зарплату уходит больше 700 тысяч рублей в месяц, значит, бизнес-процессы уже сложнее. В этом случае стоит уже нанять финансового директора, чтобы быстро получать нужные отчеты и принимать на их основе бизнес-решения.

Показываем, как самостоятельно составить упрощенную финмодель бизнеса, если у вас на старте нет ресурсов обратиться к финансовому консультанту или хочется самому спрогнозировать развитие на ближайший год.

Финансовое моделирование дает возможность получить максимально точную аналитику по сложным и неоднозначным ситуациям, связанным с принятием управленческих решений

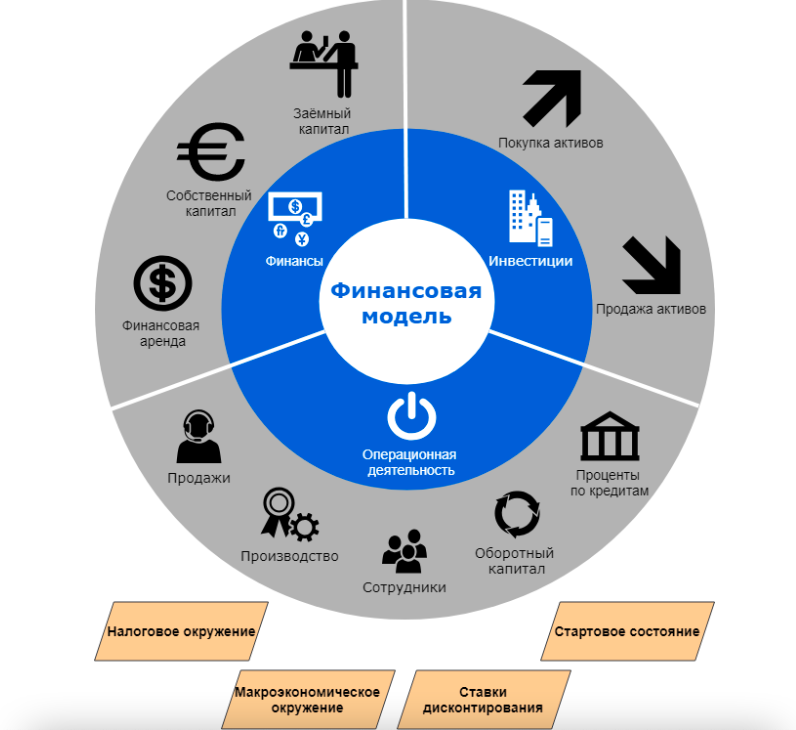

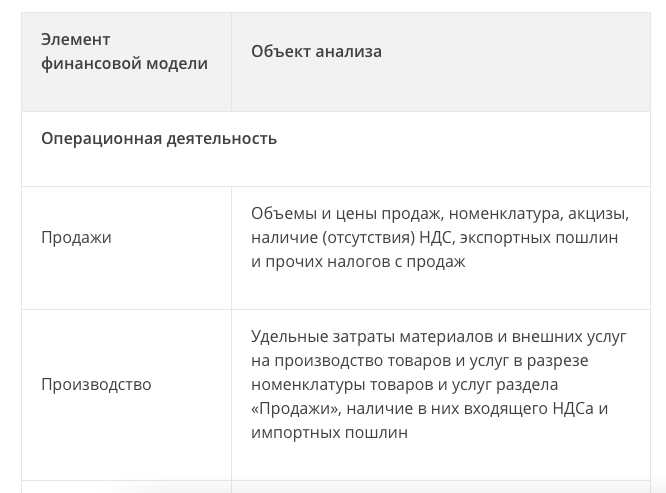

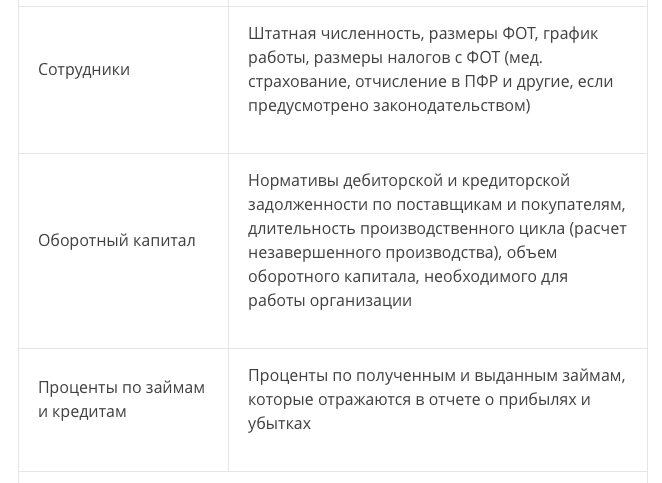

Структура финансовой модели

Финансовая модель бизнеса состоит из четырех блоков:

- Выручка и воронка продаж.

- Постоянные и переменные расходы.

- Амортизация, налоги, кредиты, чтобы рассчитать чистую прибыль.

- Оборотный капитал и движение денежных средств, баланс.

Обычно финмодель делают на 12 месяцев, то есть на год. Можно и больше, если понятно, как компания и рынок будут развиваться в длительной перспективе.

Обычно финмодель делают в Google Таблицах или Excel. Надо уметь хотя бы базово работать с формулами, чтобы выстроить зависимости между показателями. Можете воспользоваться шаблоном финансовой модели.

Составляем финмодель в таблице Excel.

Как отличить качественную финансовую модель от некачественной

Главный показатель качественной финмодели — вы из нее можете сделать выводы, которые потом можно применить в жизни. Например, вы увидели, что снижение закупочной цены материалов сильно влияет на общую годовую прибыль. Это будет повод перестроить работу отдела закупок или поиска нового поставщика.

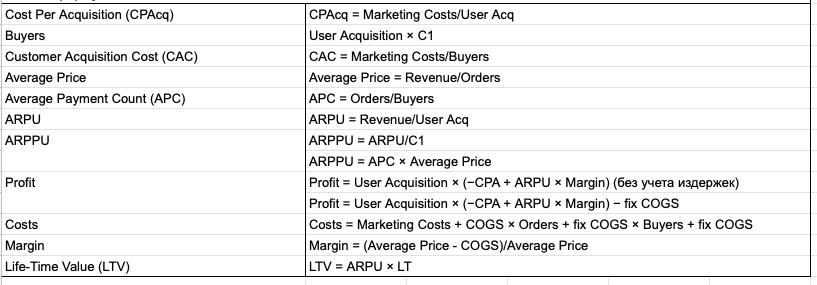

Метрики

То есть unit-экономика. Набор метрик зависит от направления бизнеса, но есть основные обязательные для любой компании:

CAC - cost of acquisition - стоимость привлечения клиента

MRR - monthly recurring revenue - ежемесячный повторяющийся доход

Churn rate - коэффициент оттока клиентов

Conversion rate - конвертация из посещения сайта в покупку

LTV - Lifetime Value - сколько денег приносит клиент за свою "жизнь" в компании

ARPU - средний доход на 1 клиента и др..

Объекты финансового анализа

Советую прочитать статью с живым кейсом, где есть живой пример расчёта:

https://secrets.tinkoff.ru/biznes-s-nulya/finansovaya-model/

Главное

- Финмодель нужна как будущему, так уже работающему бизнесу.

- Составляют финмодель в Excel или Google Таблицах. Для этого потребуется поднять всю информацию о доходах и расходах бизнеса и все посчитать

- Финмодель поможет спрогнозировать прибыль, поставить плановые показатели и понять, как развивать бизнес в ближайший год.

Домашнее задание:

Приходилось ли вам в своей профессиональной деятельности сталкиваться c моделированием финансовой модели?

Опубликуйте свой ответ в комментариях под постом.

Не боимся делать ошибки, т.к мы только учимся.

😱 Дедлайн ДЗ: Среда (7.10) до 12:00