Фазы рынка и свечные паттерны | BPS | Free

BPS | FreeНа первый взгляд рыночное движение кажется хаотичным, непонятные столбики, линии и прочее напоминает нам медицинскую кардиограмму. Тут перед нами стоит только один очень важный вопрос «как понять рыночное движение?».

На самом деле все проще чем кажется. Начнем с классического трендового движения.

На рынке присутствует два лагеря - «Быки» и «Медведи». Быки - покупают (поднимают значения цены вверх) и медведи - продают (опускают значения цены вниз).

Наша задача определить кто сильнее на рынке. Это и есть определение силы движения.

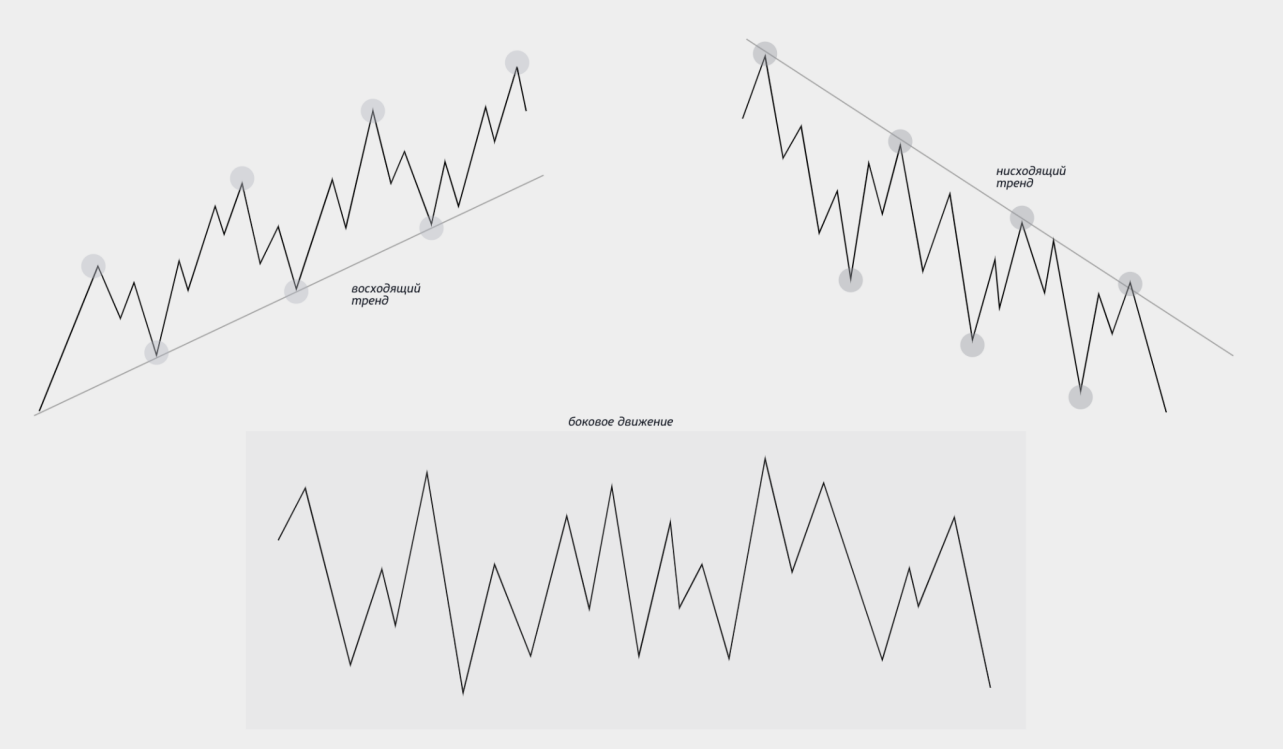

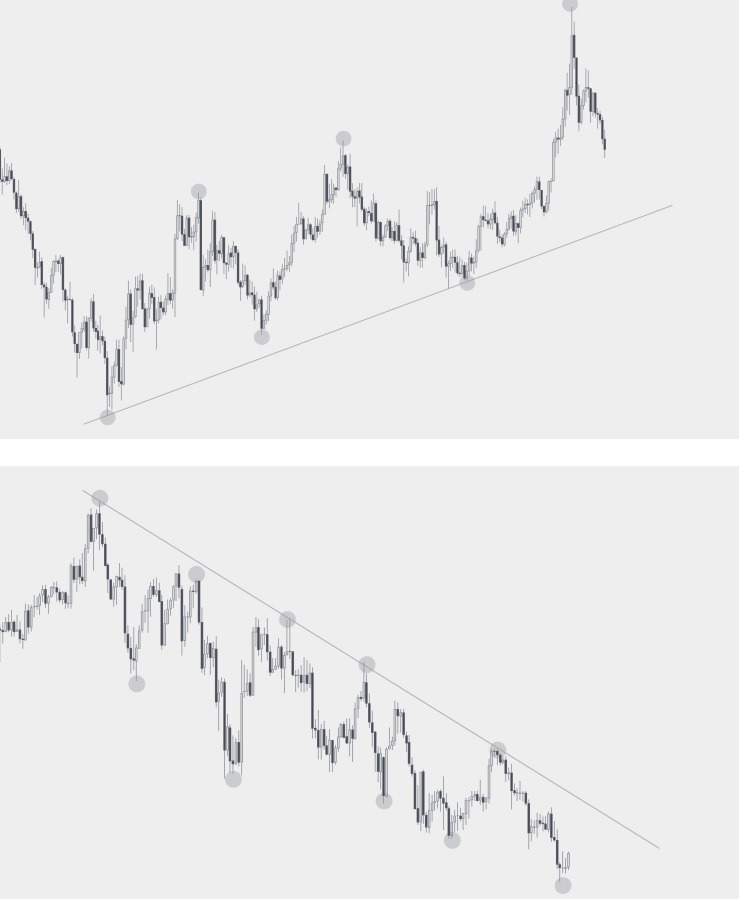

Рыночное движения состоит из трендового движения и бокового движения. Если ценовые минимумы и максимумы выше предыдущих, это может указывать на силу Быков (восходящий тренд), если минимумы и максимумы ниже предыдущих - сила на стороне Медведей (нисходящий тренд). Когда нету явных повышающихся/понижающихся минимумов и максимумов тогда это - боковое движение.

Давайте начнем из самого главного.

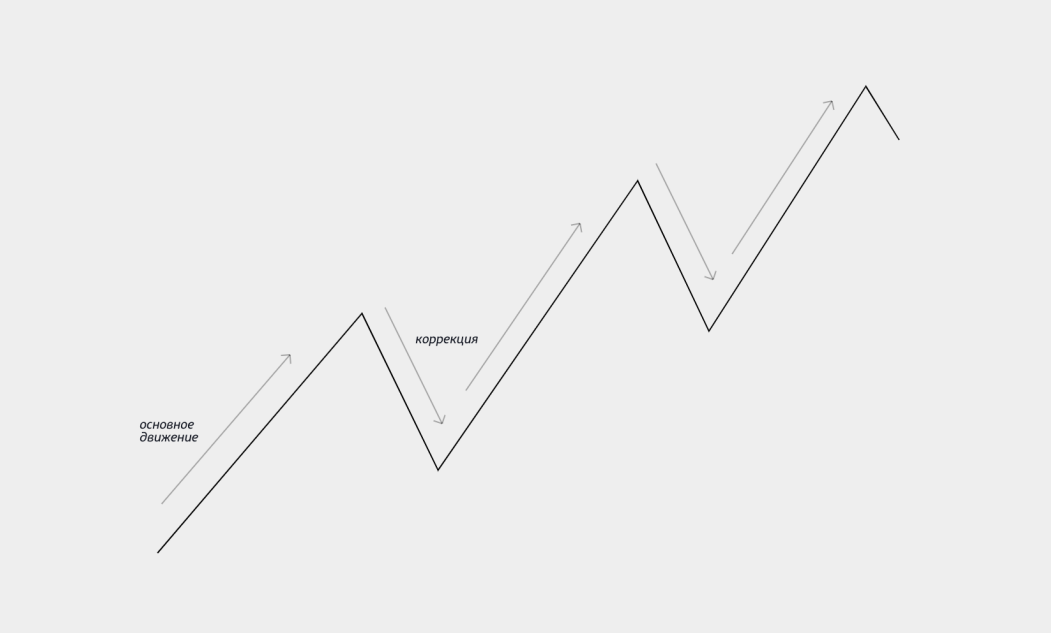

В трендовом движении присутствуют две фазы:

1)Основное движение;

2) Коррекция.

Возьмем для примера восходящее движение:

Из самого начала у Вас должно сформироваться понимание того, что тренд - ваш друг.

70-80% Ваших трейдов должны открываться строго по основному направлению

движения и всего лишь 20-30% против него (сделки которые открываются по

направлению коррекции).

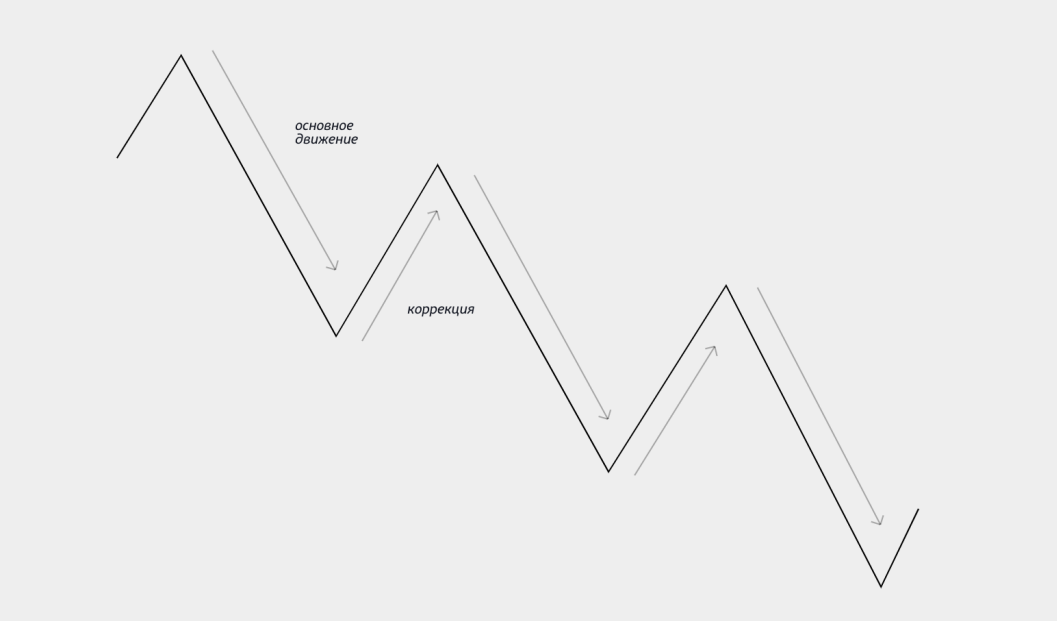

По нисходящему движению все с точностью да наоборот:

В случае с боковым движением, основными факторами для работы выступают

границы бокового движения (более подробно в следующих уроках).

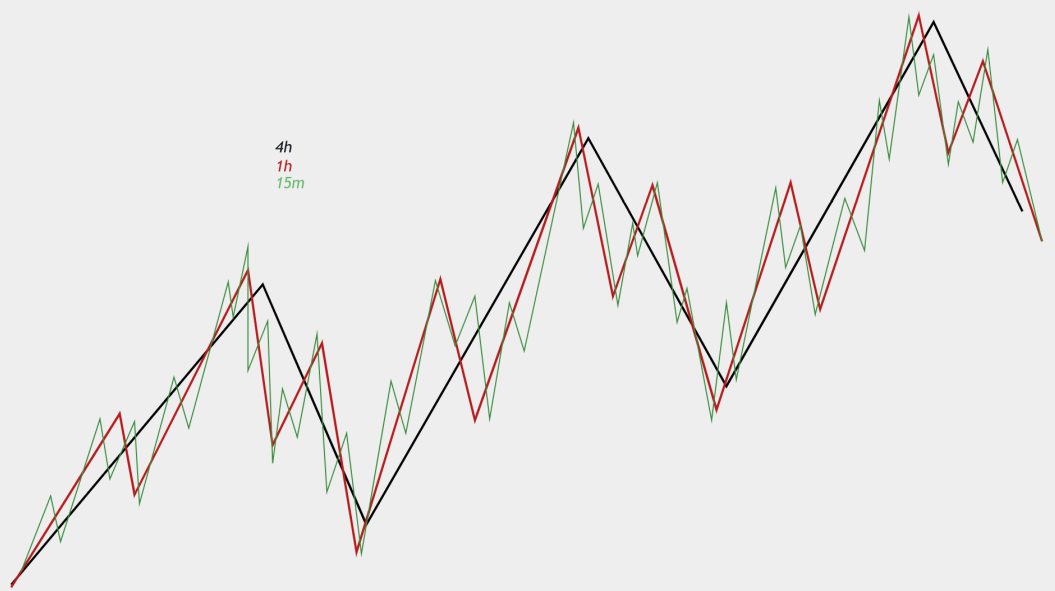

Так же, при работе с трендовым движением не забывайте просматривать фоновые таймфреймы.

Что такое вообще таймфреймы и какие из них основные и какие фоновые?

Таймфрейм (тф) - это определенный отрезок времени за который формируется свеча. Смена тф дает нам возможность заглянуть внутрь каждой свечи. Так одна дневная свеча (1D) вмещает в себе шесть четырехчасовых свечей (4Н), а одна четырехчасовая свеча (4Н) вмещает в себе шестнадцать пятнадцати минутных свечей (15М) и так далее.

Каждый таймфрейм несет в себе определенную информацию для анализа. Мы можем выделить для себя основные таймфремы:

1D 4H 1H 30m 15m 5m 1m

Все остальные таймфреймы будут выступать для нас промежуточными (фоновыми).

Как же понять, какой таймфрейм важнее? 10 или все таки 1Н?

На самом деле нет какого-то одного важного тф. Как мы указывали ранее каждый несет в себе важную информацию. Будь то 5m или 1h они равноправно важны для анализа.

Есть только последовательность анализа и определения тренда.

От старших к младшим.

Вы должны принимать во внимание все таймфреймы, тщательно анализировать каждый из них, не упуская ни одной мелочи. Каждый фактор который есть у Вас должен быть «фрактальным» - отображаться на более младших тф.

Не ломайте себе голову и не ищите «золотой» информации по интернету «как определить тренд», просто определите максимумы и минимумы на графике и все встанет на свои места.

Так же, тренд нельзя предсказать, Вы не можете придумать себе «Вот сейчас начнётся тренд» - нет! Он определяется «по факту» его формирования.

Примеры:

Свечной анализ(паттерны):

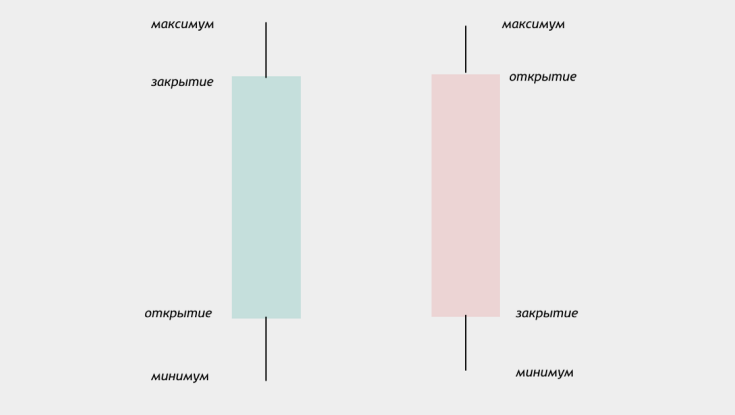

За каждый временной интервал, называемый таймфреймом, на графике формируется свеча, имеющее тело (прямоугольник) и тени (хвосты выходящие из него). Эта свеча является гораздо более информативной, чем просто точка или линия на линейном графике, поскольку показывает одновременно цену открытия и закрытия, максимум и минимум, а также росла цена или падала в этот период времени. Поэтому подавляющее большинство трейдеров и аналитиков отдают предпочтение именно графикам японских свечей. И при проведении технического анализа рассматривают именно свечные графики.

Свечной анализ - это изучение и прогнозирование тенденций на графике котировок, опираясь на форму и структуру составляющих его свечей и их сочетания.

Свечи показывают нам информацию: ожидания и эмоции (страх и жадность) участников рынка. Для нас, как и для большинства других трейдеров, японская свеча более просто и наглядно отображает эти настроения. Цены открытия и закрытия являются наиболее важными в трейдинге. Они и обрамляют тело свечи. Когда вы видите свечу с большим телом, где цена закрытия превышает цену открытия, то это говорит о давлении покупателей. Если у вас на графике сформировалась большая, заполненная (как правило красная) свеча, где цена закрытия ниже цены открытия, то рынком руководят продавцы.

Существует два основных вида моделей японских свечей:

1) Модели разворота японских свечей (Модели разворота тренда):

2)Модели продолжения японских свечей(Модели продолжения трейнда).

Анализ свечных моделей разворота и продолжения тренда позволяет значительно лучше понимать рынок.

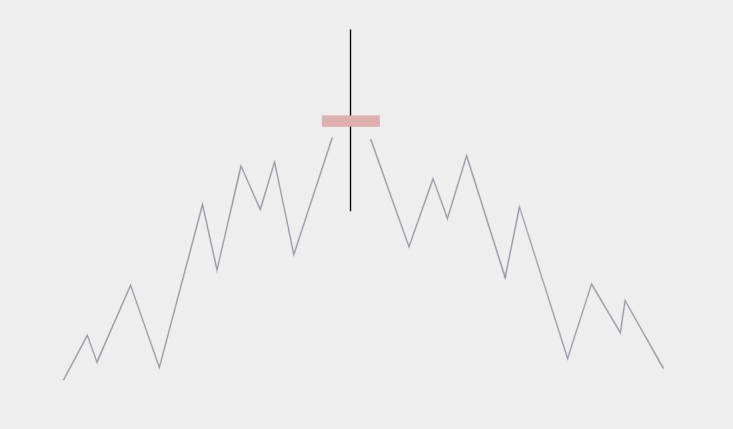

Модели разворота. Эти модели предупреждают нас о том, что тренд может поменяться на противоположный или переходит в боковое движение (флэт). Обратите внимание, что после флэта рынок может вновь вернуться к первоначальному тренду или идти в противоположном направлении. Потому следует быть внимательным.

Общее правило для моделей разворота.

Открывать новую позицию по сигналу разворота следует только в том случае, если этот сигнал подтверждается дополнительными инструментами анализа, кроме японских свечей. А закрывать позицию по сигналам моделей разворота можно и даже нужно.

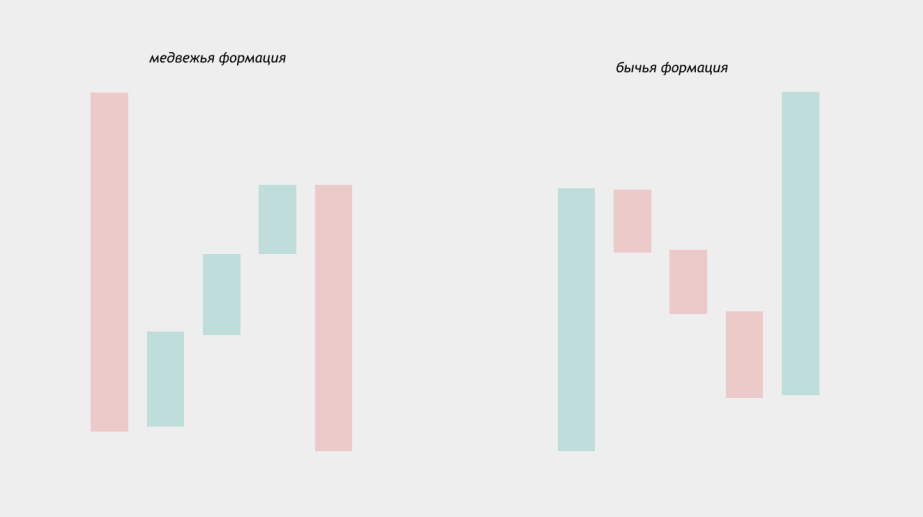

В свою очередь, что разворотные, что модели продолжения тренда делятся на бычьи и медвежьи.

Пример:

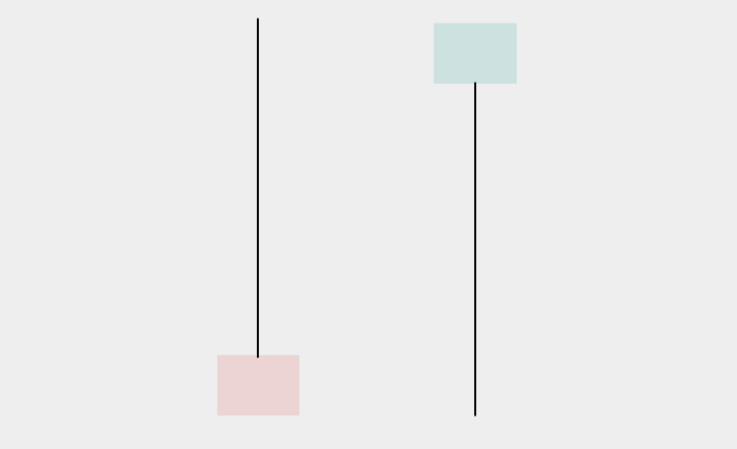

Пинбар — это свеча с маленьким телом и большой тенью. Используется для манипуляций, цена ходит от ликвидности к ликвидности(стопы участников), пинбар тенью собирает ликвидность и идет к следующей, именно по этой причине пинбар является разворотной моделью. Очень важно понимать, что релевантным пинбаром будет тот, который образуется у уровня поддержки/сопротивления либо при ретесте уровней, то есть, медвежий пинбар образуется на хаях, бычий на лоях.

Пинбар бычий сигнализирует о развороте тренда, показывает, что сила на стороне покупателей.

Пинбар Медвежий сигнализирует о развороте тренда, показывает, что сила на стороне продавцов.

Пример-

Остановка движения и после образования пинбара цена развернулась и пошла в другую сторону.

Остановка движения и после образования медвежьего пинбара на хаях цена развернулась и пошла вниз.

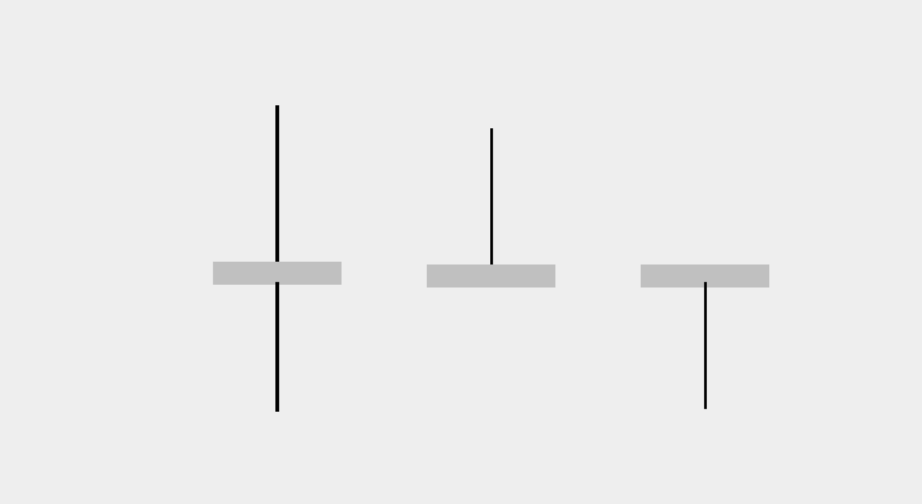

Доджи — обычно имеют не большой торговый диапазон и цена открытия и закрытия практически одинаковая. Предвещают остановку движения и зачастую разворот трендового движения.

Примеры:

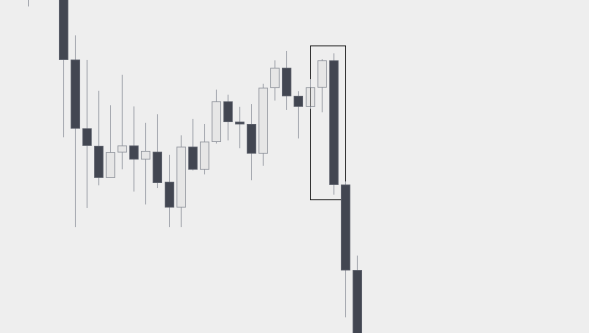

Свечи поглощения — являются моделью разворота тренда или же продолжением силы тренда за счет слабости и перехвата силы у одного из участников рынка.

Пример-

Медвежье поглощение.

Бычье поглощение.

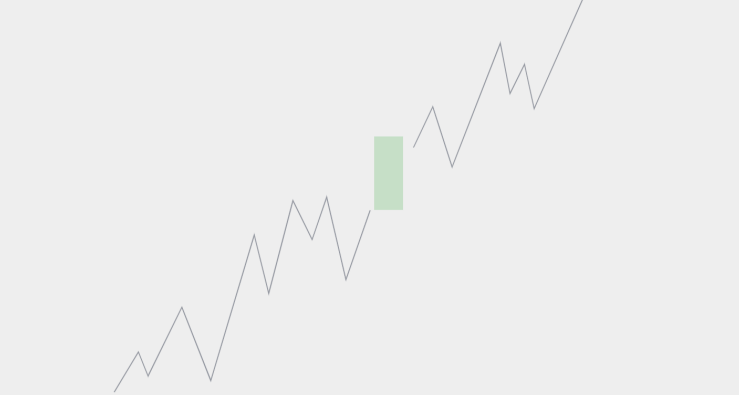

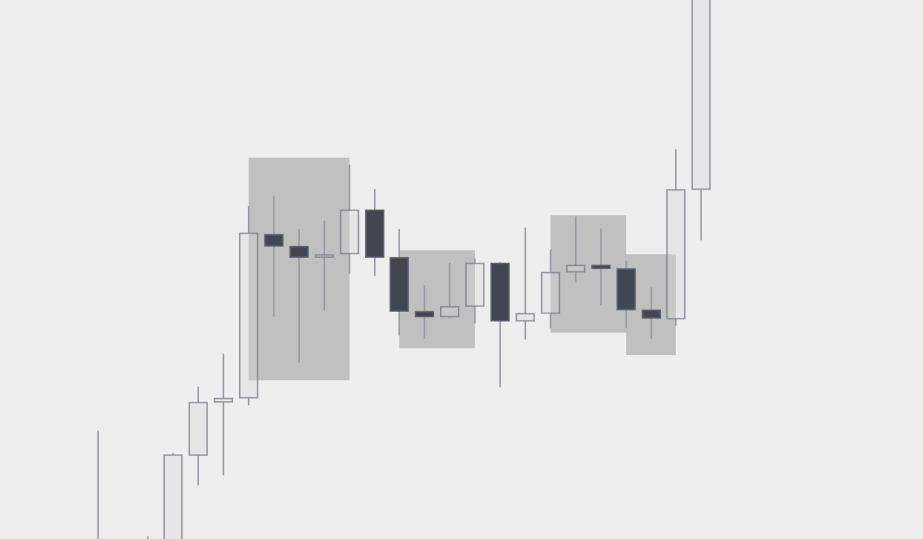

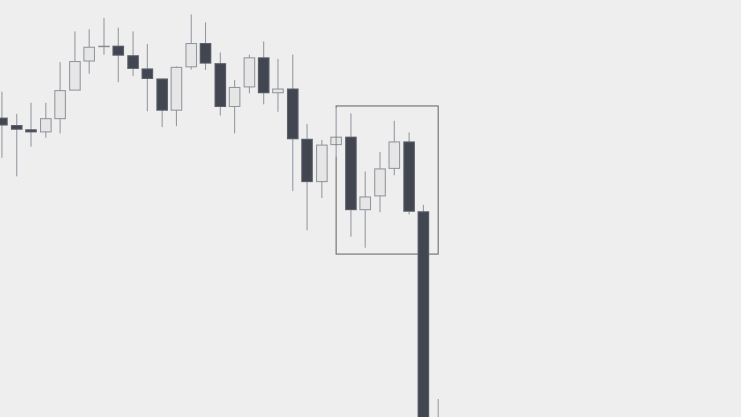

Свечной паттерн продолжения тренда «Три метода».

Паттерн одинаково хорошо отрабатывается как на медвежьем, так же и на бычьем рынке.

Эта модель является небольшим перерывом, но не является сигналом разворота. Принимая во внимание концепции спроса и предложения, модель продолжения "Три метода" основана на неопределенности на рынке. Тем не менее рынок корректирует себя, когда медведи видят, что не получается сформировать новый максимум. В любой ситуации первоначальный нисходящий тренд продолжается. Модель "Три метода" связана с уровнями поддержки и сопротивления, которые могут быть пробиты, а медвежья модель "Три метода" — это сигнал подтверждения того, что попытка пробоя уровня сопротивления не удалась, и что нисходящий тренд продолжится.

Пример-

Дочитал? Красавчик теперь ты не чайник и что то знаешь в трейдинге!

____________________________________________________________________________

Наша группа: https://t.me/homesignals

Если инфа была полезной поставь лайк пожалуйста: https://t.me/homesignals/3239