Дробление бизнеса: налоговые последствия и инструменты идентификации

Владимир Лазарев, бизнес-аналитик, автор блога «Исследуя конкурентов»

© «Безопасность компании», Май 2024: https://sec-company.ru/magazine/archive/2024-05/

В ходе своего ежегодного послания к Федеральному собранию Президент России Владимир Путин отметил ключевые направления работы и стратегические задачи, над которыми в ближайшее время предстоит работать органам государственной власти. Одной из тем, которой Президент уделил особое внимание, является налоговая нагрузка на бизнес, в частности, использование бизнесменами механизмов налоговой оптимизации посредством искусственного дробления бизнеса. В данной статье мы поговорим о том, почему бизнесмены прибегают к механизму налоговой оптимизации через дробление, подробно разберем работу данного механизма, рассмотрим правовую сторону вопроса, а также произведем оценку рисков работы с такими компаниями с точки зрения экономической безопасности.

«Уже говорил, что не должно быть ситуации, когда компаниям фактически невыгодно набирать обороты, потому что налоговые платежи при переходе с упрощённого на общий налоговый режим резко возрастают. Получается, что государство подталкивает бизнес к дроблению – к другим способам так называемой оптимизации фискальной нагрузки.» - Владимир Путин.

При масштабировании бизнеса каждый владелец рано или поздно сталкивается с ситуацией, что он уже не может применять в отношении своей компании специальные налоговые режимы. Специальные налоговые режимы, такие как «упрощенная система налогообложения» (далее - УСН) и «патентная система налогообложения» — это механизм, разработанный Правительством Российской Федерации с целью стимулирования развития среднего и малого бизнеса. Данный механизм предполагает использование сниженных налоговых ставок при соблюдении компанией определенных условий.

По общему правилу любой компании, созданной в России, автоматически присваивается «общая система налогообложения» (далее – ОСНО). Использование ОСНО предполагает уплату налога на прибыль организации в размере 20%, а также уплату ряда других налогов, таких как налог на имущество организации, налог на добавленную стоимость, земельный налог, транспортный налог, а также платежи по акцизам.

В заявительном порядке компания может перейти на один из специальных налоговых режимов, чтобы сократить будущие налоговые платежи. Например, применяя УСН, компания будет платить либо 6% со всех доходов, либо 15% с прибыли. Уплата иных налогов в рамках использования УСН по общему правилу – не требуется. Также компаниям на УСН в ряде случаев позволено сдавать меньшее количество форм налоговой отчетности, в отличие от компаний на ОСНО.

Чтобы использовать УСН, компании должны отвечать определенным требованиям. Данные требования описаны в главе 26.2 НК РФ. Среди основных можно выделить следующие:

- численность сотрудников компании менее 130 человек;

- доходы компании за налоговый период менее 200 млн. руб.;

- остаточная стоимость активов компании за налоговый период менее 150 млн. руб.;

- доля участия в организации других организаций не может превышать 25%;

- запрещено применять УСН для компании, у которой есть филиалы.

При расширении бизнеса предпринимателям неизбежно приходится нанимать больше персонала и открывать новые филиалы для увеличения продаж, что в свою очередь влияет на увеличение доходов. Такая ситуация приводит предпринимателя к необходимости отказаться от применения УСН и перейти на ОСНО, что, конечно, требует уплаты больших сумм налоговых отчислений. Чтобы не переходить на ОСНО, предприниматели разделяют единую компанию на несколько небольших, каждая из которых подходит под критерии применения УСН. Такую схему ведения бизнеса и называют искусственным дроблением.

В арбитражной практике разделяют понятие обоснованное и искусственное дробление. Обоснованность дробления определяется исходя из деловой цели, которую преследует организация. Деловая цель — это принцип налогообложения, в соответствии с которым налогоплательщик должен исходить в своей деятельности из разумных экономических или иных причин (деловой цели). Если дробление бизнеса преследует своей целью только налоговую выгоду, то такое дробление считается необоснованным, созданным искусственно.

Согласно п.25 письма ФНС России от 10.03.2021 № БВ-4-7/3060@ «О практике применения статьи 54.1 Налогового кодекса Российской Федерации» основной целью совершения операции не может являться неуплата (неполная уплата) налога. Основным мотивом операции должна являться деловая цель.

Рассмотрим на практике, как работает принцип деловой цели. Ярче всего этот принцип можно проиллюстрировать на примере функционирования холдинговых структур.

Представьте, что мы анализируем абстрактную инвестиционную компанию «Инвест Проект», структура которой представлена на Рисунке 1. Данная компания одновременно ведет бизнес по нескольким направлениям деятельности: техническое обслуживание машин, розничная торговля товарами и рекламная деятельность в интернете. От данных направлений деятельности компания получает совокупный доход в размере более 1 млрд. руб., в общей сложности в компании работает 250 человек. От года к году структура доходов по данным направлениям деятельности меняется, и рано или поздно владельцы компании сталкиваются с вопросами: какой ОКВЭД указывать как основной и как максимально эффективно организовать работу учитывая специфику каждого направления деятельности?

В данной ситуации есть два возможных варианта организации системы управления. Первый вариант - выделить каждое направление деятельности в отдельное подразделение внутри компании, но это приведет к потере контроля над различными бизнес-процессами и финансовым рискам ввиду разноплановости деятельности. Второй вариант - под каждое направление деятельности можно создать отдельное юридическое лицо, которое будет заниматься вполне конкретной деятельностью, что позволит повысить эффективность управления финансами за счёт раздельного учета доходов и расходов, а также улучшит эффективность управления бизнес-процессами за счёт концентрации контроля за деятельностью в рамках отдельных юридических лиц.

По сути, рассмотренная выше ситуация и является обоснованным дроблением, когда механизм дробления применяется в соответствии с деловой целью повышения эффективности управления. Приятным бонусом от реализации данного решения является тот факт, что абстрактная компания «Инвест Проект» в меру получаемых доходов и количества работников должна применять ОСНО, но в случае выделения отдельных направлений деятельности в качестве отдельных юридических лиц каждое из них может использовать УСН, при условии соблюдения описанных выше условий, что по итогу сократит налоговую нагрузку на всей структуры.

Рассмотрим другой пример, иллюстрирующий деловую цель дробления бизнеса, но выраженную в форме получения необоснованной налоговой выгоды.

Данный пример взят из жизни, а именно из Постановления Девятого арбитражного апелляционного суда от 27.02.2023 № 09АП-754/2023 и Постановления Арбитражного суда Московского округа и 12.05.2023 № Ф05-8442/2023 по делу № А40-202957/2022.

В рамках данного дела суд пришел к выводу, что предприниматель занижал выручку компании, применявшей ОСНО, методом переноса часть выручки на подконтрольных лиц. Цитата из материалов дела: «Правильно применив нормы права, верно установив обстоятельства дела, судом первой инстанции верно установлено, что общество использовало звено искусственно введенных в товарно-денежные отношения (схема дробления бизнеса), индивидуальных предпринимателей, применяющих специальные режимы налогообложения ИП Нефедушкина С.А., ИП Прохонова А.А. с целью получения необоснованной налоговой экономии в виде уменьшения налоговой базы по налогу на прибыль и налога на добавленную стоимость за счет сокрытия выручки. Обществом умышленно искажены сведения о фактах хозяйственной жизни.». Схема дробления бизнеса, описанная в постановлении, представлена на Рисунке 2.

Выявив дробление ООО «Аква-трейд» ФНС РФ по итогам проверки доначислила налоги так, как если бы дробления не было, признав незаконным применение УСН и доначислила суммы налога на добавленную стоимость и налога на прибыль. В ряде случаев применение схемы искусственного дробления чревато ещё и уголовным преследованием участников схемы дробления по ст. 199 УК РФ «Уклонение от уплаты налогов, сборов, подлежащих уплате организацией».

Исходя из описанной выше схемы становятся видны и основные риски для компаний – клиентов, имеющих отношения с искусственно раздробленными компаниями. Прежде всего они выражаются в усиленном внимании ФНС РФ к деятельности компаний - клиентов в ходе проведения расследования в отношении искусственно раздробленной компании, поскольку необходимо установить все детали правонарушения. Возможно привлечение руководителей компаний – клиентов для дачи объяснений, запрос документов по сделкам и т.д. (индивидуально в каждом конкретном случае).

Конкретно в случае с ООО «Аква-трейд» компании - клиенты, заключающие сделки с подконтрольными ООО «Аква-трейд» ИП, как минимум теряли возможность получить возмещение по налогу на добавленную стоимость, поскольку в ряде случаев компании - клиенты не являлись конечными получателями товаров, а ИП, через которые шли продажи применяли специальные налоговые режимы и не уплачивали налог на добавленную стоимость.

Таким образом мы видим, что механизм искусственного дробления бизнеса является не самым безопасным вариантом налоговой оптимизации, который несет в себе риски как для компании, применяющих такой механизм, так и для клиентов таких компаний.

Основные признаки, свидетельствующие об использовании механизма искусственного дробления бизнеса, описаны в письмах ФНС РФ от 11.08.2017 № СА-4-7/15895@ и от 10.03.2021 № БВ-4-7/3060@, а также в материалах арбитражной практики. Если собрать накопленные знания в данной области воедино, то получится следующий список критериев, по которым ФНС РФ определяет наличие схемы искусственного дробления бизнеса:

- общие учредители;

- единый центр управления и принятия решений;

- единый производственный процесс;

- применение налоговых льгот или специальных налоговых режимов одним или несколькими субъектами;

- выход совокупного дохода субъектов за пределы лимитов по специальных режимам;

- отсутствие деловой цели, единственная цель реструктуризации - налоговая экономия;

- субъекты занимаются одним видом деятельности, идентичным производственным процессом или организуют хотя и разные, но неразрывно связанные между собой направления деятельности, составляющие единый производственный процесс;

- отсутствие собственных ресурсов у отдельных субъектов;

- единая материально-техническая база и общие ресурсы субъектов;

- пересечение персонала: миграция кадров, работа по совместительству, формальное перераспределение обязанностей;

- ведение кадрового, налогового и бухгалтерского учета субъектов одними и теми же лицами, совместное хранение информационных баз, общее ПО для ведения учета;

- совместное хранение документов;

- общие атрибуты бизнеса: товарный знак, вывески, сайты и др.;

- отсутствие соглашений об использовании общих атрибутов, например товарного знака;

- единый IP-адрес для передачи информации в ФНС и банки;

- расчетные счета в одних и тех же банках, особенно не самых популярных;

- несение субъектами расходов друг за друга или платежи друг за друга;

- создание новых субъектов в момент приближения к превышению льготных лимитов;

- пересечение поставщиков и покупателей;

- безвозмездное предоставление субъектами друг другу производственных и материально-технических ресурсов;

- взаимозависимость компаний;

- общий юридический адрес;

- одинаковые ОКВЭД;

- единственный покупатель или поставщик субъекта схемы - дружественный субъект;

- схожие формы ведения бизнеса, формы документов (устав, кадровая политика).

Каждый из данных критериев по отдельности ни в коем случае не говорит о 100% вероятности применения схемы искусственного дробления, однако наличие совокупности данных критериев повышает вероятности её применения.

Ряд критериев, позволяющих определить применение схемы искусственного дробления бизнеса выявить самостоятельно не получится, поскольку для этого требуется анализ внутренних документов компании, включая данные о сделках. Однако ряд критериев можно выявить самостоятельно, используя информацию из открытых источников данных.

В настоящее время существует множество платных и бесплатных систем проверки контрагентов, которые позволяют, в том числе выявить связи по учредителям, руководителям и юридическому адресу. Одним из бесплатных сервисов по проверке контрагентов, который я могу порекомендовать является сервис «List-Org». Сервис имеет довольно внушительный функционал, в т.ч. функции построения дерева связей по учредителям и руководителям компаний.

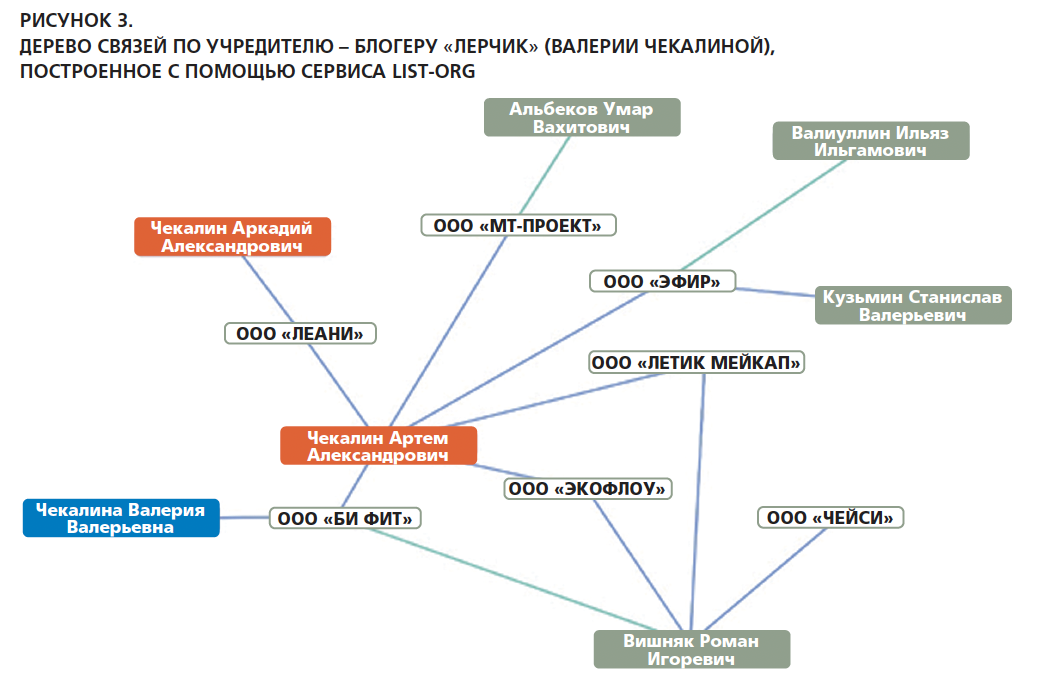

На Рисунке 3 представлена схема дробления бизнеса Валерии Чекалиной, она же блогер под псевдонимом «Лерчек, ler_chek». Все доходы, получаемые Чекалиной, были распределены между несколькими компаниями и ИП, которыми управляли члены семьи и близкие друзья Чекалиной. Как видно из Рисунка 3 в процессе построение дерева связей уже можно определить признаки, символизирующие о возможном наличии схемы искусственного дробления бизнеса на основе анализа взаимозависимости руководители и учредителей, а именно схожести фамилий учредителей разных компаний, что позволяет предположить их семейную связь. Более подробно о ходе расследования по данному делу можно почитать судебных документах и СМИ.

Также использование систем проверки контрагентов позволяет сравнить ОКВЭД разных юридических лиц на наличие схожести, а также узнать какой режим налогообложения использует компания, что также при наличии других признаков сигнализирует о наличии схемы искусственного дробления.

Проверку прав собственности на товарный знак можно осуществить через систему поиска «Федерального института промышленной собственности» или через сервис «Link Mark», который имеет дополнительный функционал поиска не только по наименованию, но и по изображению. Произведя поиск, вы получите данные о правообладателе и сможете сравнить их с данными об участниках предполагаемой схемы искусственного дробления. Важно учитывать, что применимость данного признака связан не столько с самим фактом использования товарного знака, сколько с фактом отсутствия документального закрепления прав на это использование.

Также стоит производить анализ социальных сетей предполагаемых участников схемы искусственного дробления на предмет наличия признаков, указывающих на их связь между собой, например наличие совместных фотографий или общих друзей, наличие комментариев или лайков друг от друга на публикациях и т.д. Для того, чтобы проанализировать взаимосвязь профилей в социально сети «Вконтакте» могу посоветовать сервис «Social graph bot», который позволяет построить соответсвующий граф связей. Анализ графа позволят быстро идентифицировать возможность знакомства тех или иных людей.

Для того, чтобы узнать использует ли какая-либо другая компания идентичные номера телефонов или адреса электронной почты необходимо составить поисковой запрос в системах Google или Яндекс таким образом, чтобы данные для поиска были заключены в кавычки (пример «info@mail.ru»). В результате подобного запроса поисковая система выдаст только те страницы, на которых присутствуют точные совпадения, что позволит увеличить эффективность поиска предполагаемых участников схемы искусственного дробления.

Также не стоит забывать проверять информацию о владельце доменного имени сайта компании. Если у разных сайтов один и тот же владелец, то это также является признаком, косвенно подтверждающим наличие схемы искусственного дробление. Проверку владельца доменного имени можно осуществить с помощью бесплатного сервиса «Who Is», для этого достаточно просто ввести название сайта.

В заключении хочется отметить, что Президент России Владимир Путин поручил Правительству проработать параметры амнистии для небольших компаний, которые для налоговой оптимизации прибегали к искусственному дроблению бизнеса. Концептуально данный механизм должен позволить избежать штрафов и уголовного преследования при самостоятельном отказе от использования подобных схем.

© «Безопасность компании», Май 2024: https://sec-company.ru/magazine/archive/2024-05/

Оперативно получайте самые важные и интересные новости из мира корпоративной безопасности, анонсы ключевых статей и мероприятий, подписавшись на наш канал в Telegram.

Адрес канала «Директор по безопасности» в Telegram: https://t.me/secdirector

Издательский Дом "Советник" – медиагруппа, специализирующаяся на практической информации в области безопасности бизнеса.

В активе ИД "Советник" журналы "Директор по безопасности", "Безопасность компании", специализированные пособия и бюллетени, отраслевые мероприятия.

Журналы выходят ежемесячно, 12 номеров в год.

Вы можете оформить подписку на наши издания в редакции на любой период с предоставлением полного пакета документов для бухгалтерии:

- по тел.: +7(977) 953-20-53, +7(499) 404-21-71

- e-mail: podpiska2@s-director.ru

При оформлении годовой подписки - Вы уже сейчас сможете читать вышедшие номера за все года ( в формате "Доступ к электронным журналам").

Ознакомиться с журналами Вы можете на мобильном сайте www.sec-company.ru.