Что такое NPV и IRR?

Pm c 0 до Junior за 9 месяцев

Net Present Value — так на английском языке расшифровывается аббревиатура. Переводится словосочетание по-разному, чаще всего используется название ЧПС (чистая приведенная стоимость).

NPV показывает, насколько выгодно вкладывать средства в тот или иной инвестиционный проект. Казалось бы, все просто: вложил тысячу, получил через пять лет полторы — выгодно. 50 % чистой прибыли! На самом деле полученные деньги к этому времени могут стоить дешевле вложенных.

Рассчитывают NPV, если требуется:

- оценить доходность инвестиций и сроки, когда можно ожидать прибыль

- сравнить несколько предложений и выбрать наиболее удачное.

Cоветуем посмотреть видео в котором на пальцах объясняют, что ток NPV

NPV, приведенная стоимость и дисконтирование на примере - YouTube

Экономический смысл показателя простыми словами

NPV – это результат сложения всех доходов и расходов (входящих и исходящих денежных потоков) с учетом изменения ценности денег со временем (дисконтирования).

Прогноз результатов инвестиций (вложения денег) в зависимости от полученного значения NPV.

Сложности расчетов

По формуле рассчитать NPV нетрудно, достаточно навыков, полученных на уроках математики.

Задачка для шестиклассника. Вася Петров дал Пете Курочкину 100 рублей год назад и 20 рублей вчера. Сколько денег получит Вася через три года, если Петя обещал вернуть на 24 % больше полученной суммы?

Рассчитанный результат должен учитывать реальную стоимость денег на текущий момент, а она зависит не только от инфляции. Верный NPV, то есть тот, что даст нам самую точную оценку, зависит от правильности определения величины ставки дисконтирования. Вот в чем сложность!

А Васю Петрова на самом деле интересует, хватит ли ему на велосипед, который год назад стоил 117 рублей, а сейчас 126.

Денежные потоки и куда они текут

Ставка дисконтирования

Эта процентная ставка используется, чтобы рассчитать стоимость денег в будущем. Величина ее зависит от множества показателей и определяется на год, месяц или квартал – смотря какие факторы учитываются и на какие периоды времени разбивается проект.

С точки зрения математики дисконтирование — это процесс, обратный начислению сложных процентов.

Например, банк предлагает вклад на два года под 10% с капитализацией процентов. С помощью дисконтирования можно оценить, сколько денег нужно положить в банк, чтобы через два года забрать 100 тысяч рублей:

100 000 Р = Х × (1 + 0,1)²,

где 0,1 — ставка банка (10%);

Х = 82 644,62 Р.

Итого сегодня нужно вложить 82 644,62 Р, чтобы через 2 года получить 100 тысяч.

С точки зрения инвестора у ставки дисконтирования несколько значений.

Требуемая доходность. Допустим, при покупке ОФЗ доходность будет около 8%. Если банк предложит инвестору открыть депозит под 6%, он может отказаться, потому что ставка дисконтирования — 8%.

Затраты на капитал, которые придется покрывать в будущем.

Например, Олег решил производить резиновые сапоги и берет кредит в банке. У проекта один источник финансирования, поэтому ставка дисконтирования — это процент по кредиту. Будущие доходы от продажи резиновых сапог должны быть выше ставки дисконтирования, чтобы проект был прибыльным.

Если у проекта будет несколько источников финансирования, придется считать ставку дисконтирования, чтобы оценить минимальную прибыльность производства. Если Олег неправильно рассчитает ставку дисконтирования, он может потерять много денег.

Пример расчета

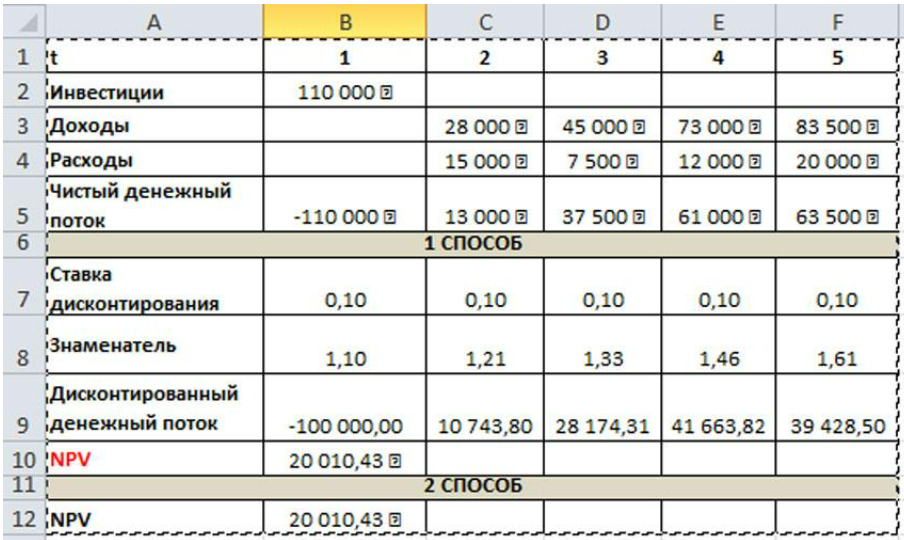

Тем, кто не опустил руки при чтении предыдущего раздела, демонстрирую работоспособность таблицы с расчетами.

Возьму любые цифры, похожие на инвестиционный проект: первоначальные вложения инвестиция, увеличивающиеся суммы выплат и суммы текущих расходов по проекту. Ставку дисконтирования определю в 10 %.

Примеры расчета в бизнес-планах

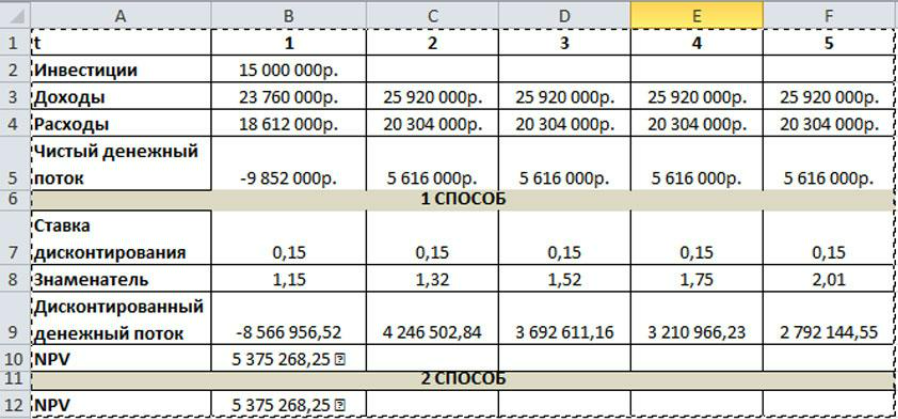

NPV полезно использовать при составлении бизнес-планов. Пример (цифры я взял с потолка, список статей расходов и доходов оттуда же).

Задумал я открыть модное заведение барбершоп (парикмахерская для бородачей, если кто не в курсе). Рассчитаю, когда заведение начнет приносить доход.

Планирую:

- 6 рабочих мест

- 12 рабочих часов

- средний чек 3000

- среднее время обслуживания одного клиента 1,5 часа

- средняя загрузка 50 %.

Сразу мне надо потратить 15 000 000:

- оформление документов

- первый взнос на аренду помещения

- ремонт

- оборудование и оснащение рабочих мест

- реклама

- вывески

- сайт с онлайн-записью.

Месяц на обустройство, и потекли денежки в разные стороны.

Доходы – выручка от продажи услуг. При полной загрузке это 4 320 000 в месяц. 50 % – 2 160 000.

Расходы:

- зарплата персонала 1 080 000

- расходные материалы 432 000

- аренда 150 000

- реклама 30 000.

Определяем дисконт 10 %, ну ладно, 15 %.

В первый год доходы поступают только 11 месяцев, то есть 23 760 000. Далее по 12 месяцев. 25 920 000 в год. Расходы, к сожалению, тоже постоянные. Суммирую и умножаю на 11 в первый год, далее на 12, итого 18 612 000 и 20 304 000 соответственно.

Подводим итоги

Ну, вот и все. Теперь некоторые непонятные слова стали простыми и даже привычными. Выяснилось, что деньги сегодня и через несколько лет – это разные деньги, а выбирать из разнообразных предложений более выгодное нужно не потому, что приятель расхваливает, а потому, что у него NPV выше остальных.

Что такое IRR

IRR – это внутренняя норма доходности, от английского «Internal Rate of Return». Это один из ключевых параметров, применяемых при анализе финансовой привлекательности инвестиционного проекта.

Показатель IRR определяет границу окупаемости вложений. В этом он похож на точку безубыточности предприятия. Рассчитав Internal Rate of Return, финансовая компания или частный инвестор могут вкладывать деньги в проект таким образом, чтобы гарантированно не оказаться в убытке.

Важно учитывать, что самоокупаемость проекта должна быть дисконтированной, – то есть, учитывающей весь спектр процентных ставок, которые продолжают действовать на протяжении всего срока инвестирования. Это уровень инфляции, банковский процентные ставки, индекс девальвации и прочее.

При расчете IRR за основу берется фактический доход инвестора от конкретного проекта. Он сравнивается с барьерной ставкой – минимальным ожидаемым индексом доходности компании. Если IRR выше этого уровня, значит, вложения выгодны.

Показатель MIRR оценивается следующим образом:

- Берется прибыль предприятия на расчетную дату окончания проекта.

- Приводятся все вложения на начальную дату проекта с учетом ставки дисконтирования.

- Параметр MIRR рассчитывается как норма прибыли, при которой все предполагаемые доходы на момент завершения проекта имеют общую стоимость, соответствующую совокупному объему затрат.

Параметр IRR используется в следующих случаях:

- для определения оправданности инвестиции: чем выше IRR проекта, тем более выгодным будет вложение;

- для оценки максимальных годовых ставок при привлечении заемного капитала: если банковская ставка выше рентабельности проекта, то инвестиция не принесет прибыли;

- для сравнения нескольких проектов и выбора наиболее перспективного с финансовой точки зрения.

Преимущества и недостатки показателя

Плюсы:

- С помощью этого параметра можно легко и быстро определить, будет ли инициатива окупаться и какой объем вложений потребуется, чтобы проект не был убыточным.

- Показатель IRR позволяет объективно сравнить несколько инвестиционных проектов за разные периоды времени без учета всех сумм вложений.

Минусы:

- Показатель внутренней нормы прибыли определяется без учета рефинансирования доходов.

- IRR – относительный показатель, в котором инвестиции и прибыль отображаются в процентах, а не в реальной валюте.

- Если возникает необходимость в дополнительных вложениях, все вычисления необходимо производить заново.

Как проанализировать полученные данные

Мало знать, что такое IRR и как он вычисляется, – важно уметь анализировать полученную информацию.

Очевидно, что проект с высоким показателем внутренней нормы доходности со временем окупится. Отрицательный IRR свидетельствует об очевидной убыточности вложений. Теоретически этот показатель может быть больше 100%, однако на практике достигнуть такого результата очень сложно.

Инвесторы часто задаются вопросом, какое значение IRR считать нормальным. Определение приемлемого уровня внутренней нормы прибыльности возможно только в сравнении. Проведите вычисления по ряду исходных данных и сравните полученные результаты. Так вы увидите несколько вариантов нормального IRR для конкретного проекта.

Учитывайте, что этот показатель обязательно должен быть больше, чем ставка дисконтирования. В противном случае проект будет заведомо убыточным. Если IRR равен ставке дисконтирования, значит, вложения инвестора только окупятся, но дохода не принесут.

Можно также сравнить параметр внутренней нормы доходности с уровнем минимальной ожидаемой доходности компании. В каждой организации она своя.

Как применять IRR

Для любого инвестиционного проекта требуются стартовые вложения. Именно они гарантируют приток денежных средств в перспективе. По крайней мере, в идеале.

Значение IRR позволяет четко определить, насколько реальность близка к идеальному варианту развития событий. Этот параметр показывает ставку кредита, при которой инвестор не останется в убытке после реализации проекта.

Чтобы оценить прибыльность инвестиционного проекта, сравните его IRR с WACC – средневзвешенной стоимостью капитала предприятия:

- если IRR проекта превосходит WACC, значит, проект следует будет прибыльным;

- если WACC выше, чем показатель IRR, от инвестиций лучше отказаться.

Иными словами, если ставка кредита ниже IRR проекта, то вложенные средства гарантированно принесут добавочную стоимость. Этот проект заработает более высокий процент дохода, чем вложения, необходимые для стартовой инвестиции.

Рассчитав точное значение IRR, инвестор может узнать верхний допустимый показатель стоимости ссудного капитала, который он планирует вложить в проект:

- Если ценность капитала выше, чем внутренняя прибыльность проекта, значит, у инвестиции будет отрицательная динамика.

- Если ценность капитала для инвестора ниже, чем внутренняя норма прибыльности проекта, то инвестор действует подобно банку: растет и развивается за счет разницы между процентными ставками по кредиту и рентабельности вложений.

А объективно оценить эффективность рекламы можно при помощи емейл-трекинга Calltouch. Сервис поможет определить источники, с которых приходят письма клиентов вашего сайта на электронную почту.

Коротко о главном

Внутренняя норма доходности IRR – это важный параметр, который нельзя не брать в расчет при работе с инвестиционными проектами. При грамотном использовании он позволяет безошибочно определить, какой проект будет прибыльным, а какой – нет. Показатель IRR особенно полезен в тех случаях, когда речь идет о сравнении проектов и выборе наиболее прибыльного варианта.

Домашнее задание:

Приходилось ли вам в своей профессиональной деятельности сталкиваться c расчётами NVP и IRR?

Опубликуйте свой ответ в комментариях под постом.

Не боимся делать ошибки, т.к мы только учимся.

😱 Дедлайн ДЗ: Среда (19.10) до 12:00