CBDC - монополия на контроль.

CryptoMonkeys

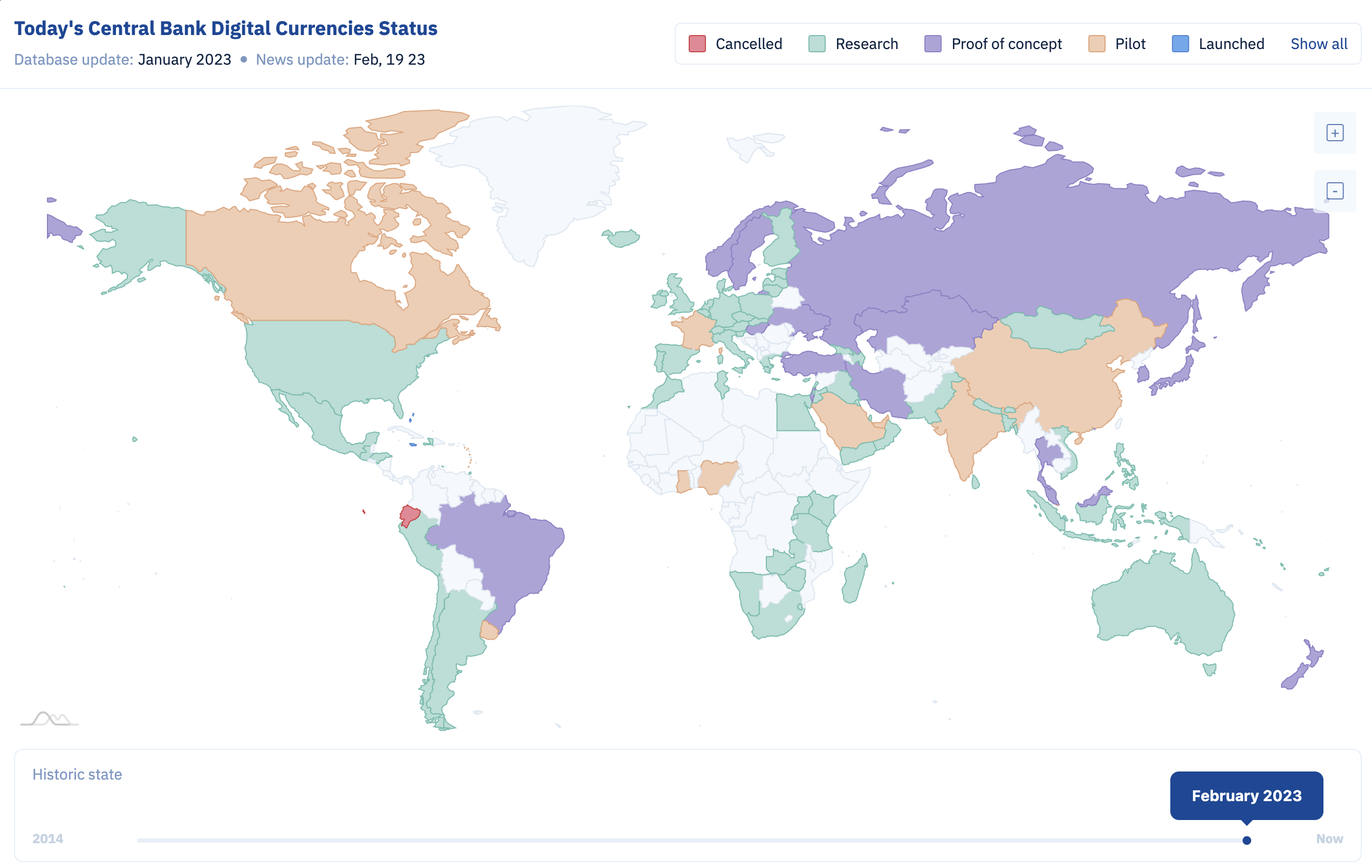

Аббревиатура CBDC означает Central Bank Digital Currency (цифровая валюта центрального банка). Это концепция цифрового аналога фиатной валюты государства, например "цифровой рубль" в РФ или "цифровой юань" в Китае.

Последнее время часто слышу от людей, что цифровые государственные деньги (CBDC) это гос крипта.

Хочется прояснить один момент. CBDC - это полная противоположность криптовалютам. Государства всего мира ринулись в срочном порядке разрабатывать и выпускать свои аналоги «цифровой деньги» с одной единственной целью- с уходом наличных уйдет и ваша свобода распоряжаться своими средствами. Многие страны, например Швеция, уже практически вывели наличные из оборота, на текущий момент лишь 2% расчетов происходят путем наличного расчета, крупные точки продаж законно отказываются обслуживать клиентов за наличные.

Во Франции с 2014г запрещено оплачивать покупки свыше €1к наличными, похожие ситуации по всему миру- от Нидерландов до Канады.

Экономический смысл CBDC

Принципиальной основой устойчивого существования любого государства является контроль за двумя областями. Государство должно обязательно обладать:

- монополией на насилие (вооруженные силы, национальные гвардии, специальные службы, полиция и т.д.), т.е. любые легальные силовые способы разрешения ситуаций должны контролироваться исключительно государством и больше никем

- монополией на эмиссию денег (или эквивалента денег). Ключевая функция денег в этом смысле - это роль средства платежа и меры стоимости при осуществлении торгово-хозяйственного взаимодействия всех субъектов финансовой системы

Стремительное развитие криптовалют бросает серьезный вызов устойчивости финансовых систем всех государств. Крипто рынок вовлекает в себя все больше участников, в том числе крупных и институциональных, функциональные возможности и обороты растут. С точки зрения экономики крипто рынок - это полностью "серая" зона, т.е. классическая теневая экономика. Крипта бросает недвусмысленный вызов монополии государства на эмиссию денег!

В настоящее время доминируют три технологии (модели) CBDC:

Model FI. Модель подразумевает доступ к новой валюте только банков и финансовых организаций.

Model EW. В этой модели кроме банков и финансовых организаций доступ к новой валюте имеют крупные промышленные предприятия. Доступ к валюте более мелких игроков может быть организован через специализированную биржу.

Model FI+. Доступ к новой валюте организуется через специализированную небанковскую организацию-оператора системы.

Тёмная сторона CBDC.

Запуск CBDC перенесет существенные технологические риски на государственный сектор и, в конечном счете, на налогоплательщиков, которые будут нести основную тяжесть быстро развивающихся и часто экспериментальных технологий. Потребители, рынки и органы государственной власти выиграют в равной степени, если эта эволюция движения ценности в интернете (Internet Value), как и все другие до нее, останется деятельностью свободного рынка.

Киберугрозы и единая точки отказа.

CBDC потребует централизации, которая усилит и без того распространенные кибер уязвимости и увеличит масштабы атак, чтобы теперь включать центральные банки. Так же, как банкротство любого банка подрывает доверие к банковскому делу, CBDC потенциально может переложить этот риск на центральные банки, сводя на нет преимущества структур распределения стратегических рисков и операционных «воздушных промежутков» между участниками финансовой системы. CBDC, представляют собой записи в базах данных коммерческих банков и платежных систем. Их ценность обусловлена одним простым фактом — эти биты информации можно обменять на бумажные банкноты, являющиеся требованием к центробанку.

CBDC переймет эту функцию, поэтому потребность в вышеуказанных инструментах отпадет. Чтобы избежать краха традиционной банковской системы, регуляторы почти наверняка будут вводить определенные ограничения, но риски киберугроз это не устранит.

Конфиденциальность и защита потребителей.

CBDC, особенно если она выпущена на уровне розничной торговли или менее чем благосклонным правительством (учитывая тонкую грань между демократией и анархией), может представлять собой потенциально тревожное посягательство на конфиденциальность и защиту потребителей. Что остановит превращение CBDC в оружие против граждан или потенциальное блокирование законных транзакций группами, попавшими в немилость? Согласно праву законности, использование денег (общественное благо, равный доступ к которому является правом человека) и то, как они сохраняются, отправляются, тратятся и сохраняются, должно быть максимально свободным при максимальном наказании для недобросовестных деятелей.

Писатель Доминик Фрисби автор книги «Биткоин: будущее денег?», считает, что основным минусом CBDC являются ее программируемые возможности.

В то время как фиатная валюта предполагает определенную свободу, цифровая полностью ее исключает. Правительства также получат прямой доступ к кошелькам пользователей, что позволит легко взыскивать налоги или штрафы — для этого нужно будет просто изменить пару строчек кода. Программируемые функции денег могут быть использованы против отдельных неугодных лиц или в качестве оружия в экономической войне. Интеграция с системами социального рейтинга открывает еще более широкие возможности для наказаний или поощрений.

Ваш банк знает практически все о вашей модели расходов, знает где вы живете, кем работаете и в каком магазине предпочитаете покупать продукты по понедельникам. Он прекрасно осведомлен о вашем финансовом положении и состоянии здоровья. Знает, какими устройствами вы пользуетесь, а в некоторых случаях даже обладает биометрическими данными. Все эти сведения открывают большие возможности для анализа, в том числе поведенческого. Однако информация о потребителях интересуют не только частный сектор, но и государство. Причем центральные банки стоят в очереди за пользовательскими данными одними из первых.

Системный риск и дестабилизация.

CBDC создает потенциальную внутреннюю проблему «бегства за качеством», которая может дестабилизировать ту самую двухуровневую банковскую систему, которую центральные банки призваны защищать. Также существует риск поставщика. Для существования CBDC кто-то продает технологии центральным банкам. Это приводит к часто упускаемой из виду операционной уязвимости цепи поставок и риску поставщика, не говоря уже о потенциально коварной перспективе технологического устаревания. Защита и хранение денег не требует, чтобы центральные банки становились розничными банками или, что еще хуже, поставщиками технологических услуг с огромными хранилищами данных, которые так сильно привлекают злоумышленников.

Концептуально CBDC бывают разных форм и размеров, причем наиболее вероятным результатом будет ритейл вариант, который потенциально может сделать межбанковские отношения более эффективными. Реальная финансовая доступность и преимущества инноваций, как и в случае с текущим состоянием цифровых валют и инноваций в области денег, зависят от сильной конкуренции на свободном рынке и инноваций. Многие из них можно считать цифровым общественным благом, которое выигрывает от стандартов с открытым исходным кодом, которое способствуют конкуренции.

Проблема децентрализации.

Если CBDC вообще должна работать, по крайней мере, в том виде, в каком она задумана в настоящее время, она должна двигаться по рельсам блокчейна. В этом заключается загадка с технологической, операционной и управленческой точки зрения, которая заключается в том, что децентрализация и распределение блокчейнов являются ключевыми. Таким образом, CBDC, выпущенный и управляемый центральным органом, вероятно, будет включать системы с замкнутым циклом или псевдоблокчейны, которые, в свою очередь, будут воспроизводить те самые кибер-и другие потенциальные уязвимости, для борьбы с которыми были разработаны распределенные системы.

Большинство конкурентоспособных регуляторов и банков признают необходимость регулирования финансовой деятельности, а не технологии. Несмотря на отсутствие промышленной политики в США и других странах в отношении того, как использовать экспоненциальные технологии, такие как блокчейн, искусственный интеллект и квантовые вычисления, регулирующие органы захотят запретить криптоактивы и платежные системы на основе блокчейна. По иронии судьбы, именно эти технологии могут представлять собой наиболее существенное улучшение финансовой доступности, инноваций и честности за 50 лет — в сумме это приводит к потенциальному экспоненциальному росту в области соблюдения требований и безопасности в отношении финансовых преступлений благодаря коллективному свидетельству государственных финансовых реестров в Интернете.

Разрушение свободных рынков.

Живая и конкурентоспособная экономика обеспечивает рост посредством созидательного разрушительного процесса. За первое десятилетие криптовалют, цифровых активов и общедоступных блокчейнов (теперь уже третьего поколения) предприниматели создали сектор стоимостью 2 триллиона долларов. Этот путь был полон рисков, неудач, извлеченных уроков и, что особенно важно, растущего понимания регулирующих органов и ясности в отношении того, как ответственно использовать эти основополагающие инновации. Свободный рынок — это то место, где эти риски должны оставаться. Действительно, ключевой момент заключается в том, чтобы поддерживать и применять основанные технологически нейтральные правила и, что крайне важно, регулировать экономическое поведение цифровых активов, а не применять всеобъемлющий подход — короче говоря, не все криптовалюты созданы равными. Если он ведет себя как ценная бумага, вероятно, так оно и есть. Если она ведет себя как валюта или платежная система, ей должны быть предоставлены преимущества «цифрового законного платежного средства» или соответствие хорошо продуманной системе денежных переводов, электронным деньгам, инфраструктуре финансовых рынков и пруденциальным правилам.

CBDC является инструментом монетарного контроля — она не решает проблему фиата, а лишь усугубляет ее.

«CBDC — это нечто близкое к извращению криптовалют или, по крайней мере, их основополагающих принципов и протоколов. Криптофашистская валюта, злой двойник, явно предназначенный для того, чтобы лишить пользователей права собственности на их деньги и сделать государство посредником в каждой транзакции».

🐒 CryptoMonkeys - все ссылки

Flex with us or die trying