Big black macro-обзор

LINEOFRUSСалют!

В этом обзоре я поделюсь с вами поступившими фундаментальными данными, что изменилось с последнего обзора от 2 февраля (рекомендую перечитать, многое актуально по сей день), что у нас происходит на макро-уровне, какова техническая картина и что я жду от рынков в ближайшие пару месяцев и в конце года.

Начну с небольшого отступления, погнали!

Макро

Крах и банкротства крупнейших банков

Вкратце, на наших с вами глазах соскамилось парочка банков с суммарной капитализацией под несколько триллионов $. и многие уже на грани:

- Sillicon Valley Bank (Топ-16 США, обслуживающий практически все сильнейшие стартапы) — слухи о нехорошем положении дел в Silicon Valley Bank начали распространяться как снежный ком и обеспокоенные клиенты устроили набег, сняв со счетов $42 миллиарда (свыше 20% от депозитной базы). Собственно, это и подорвало SVB окончательно.

- Credit Suisse (Крупнейший Швейцарский банк) — история 166-летнего Credit Suisse закончена принудительным слиянием с UBS за $3.25 ярда. Это крупнейшая ликвидация банка в истории Швейцарии, самое крупное банкротство по активам после Lehman Brothers и крупнейшее падение банка в Европе. В целом, разрушен бренд «швейцарского банка» олицетворяющего надёжность высшей степени. В прочем, разрушен он был с момента отказа от политики нейтралитета и присоединения к санкциям с заморозкой активов (в основной российских).

- Deutsche Bank — сейчас еще под угрозой после очередного повышения ставки ЕЦБ на полпроцента зашатался На минуточку, это крупнейший банк Германии, объём активов которого превышает 1.3 триллиона евро, что примерно вдвое больше, чем у Credit Suisse.

ФРС и ЕЦБ принялись за дело, QE in action!

QT — монетарное ужесточение, когда деньги изымаются из системы.

QE — печатание бабла и вливание бабла в систему.

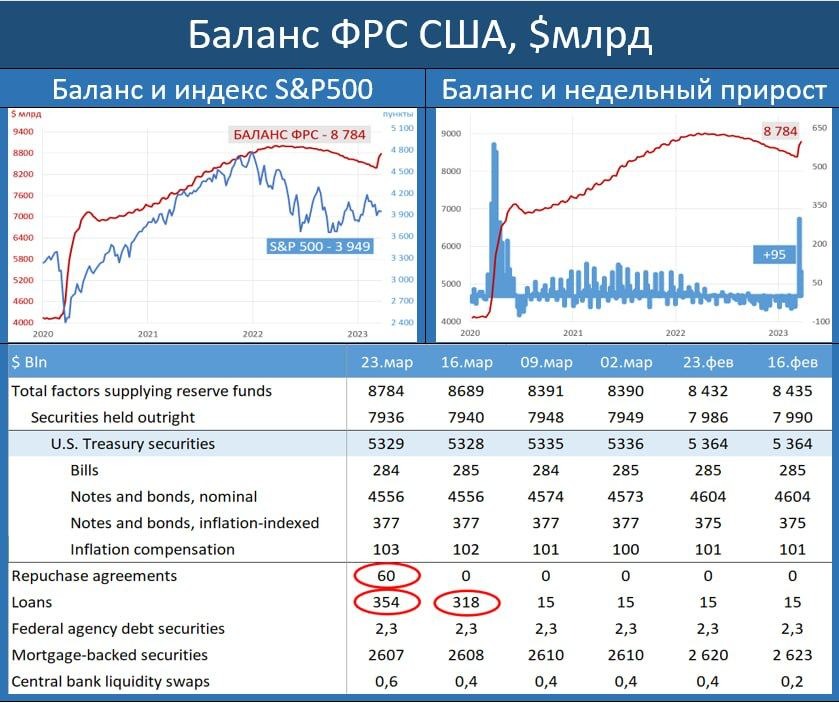

Мы за 2 недели влили бабла в систему столько же, сколько вынимали из нее больше полугода. Маразм? Да. Речь идет о $400 млрд. (+$95 млрд. vs +$298 млрд.)

Баланс ФРС сейчас он составляет $8.784 трлн. С максимумов ($9.015 трлн) баланс снизился на -$231 млрд.

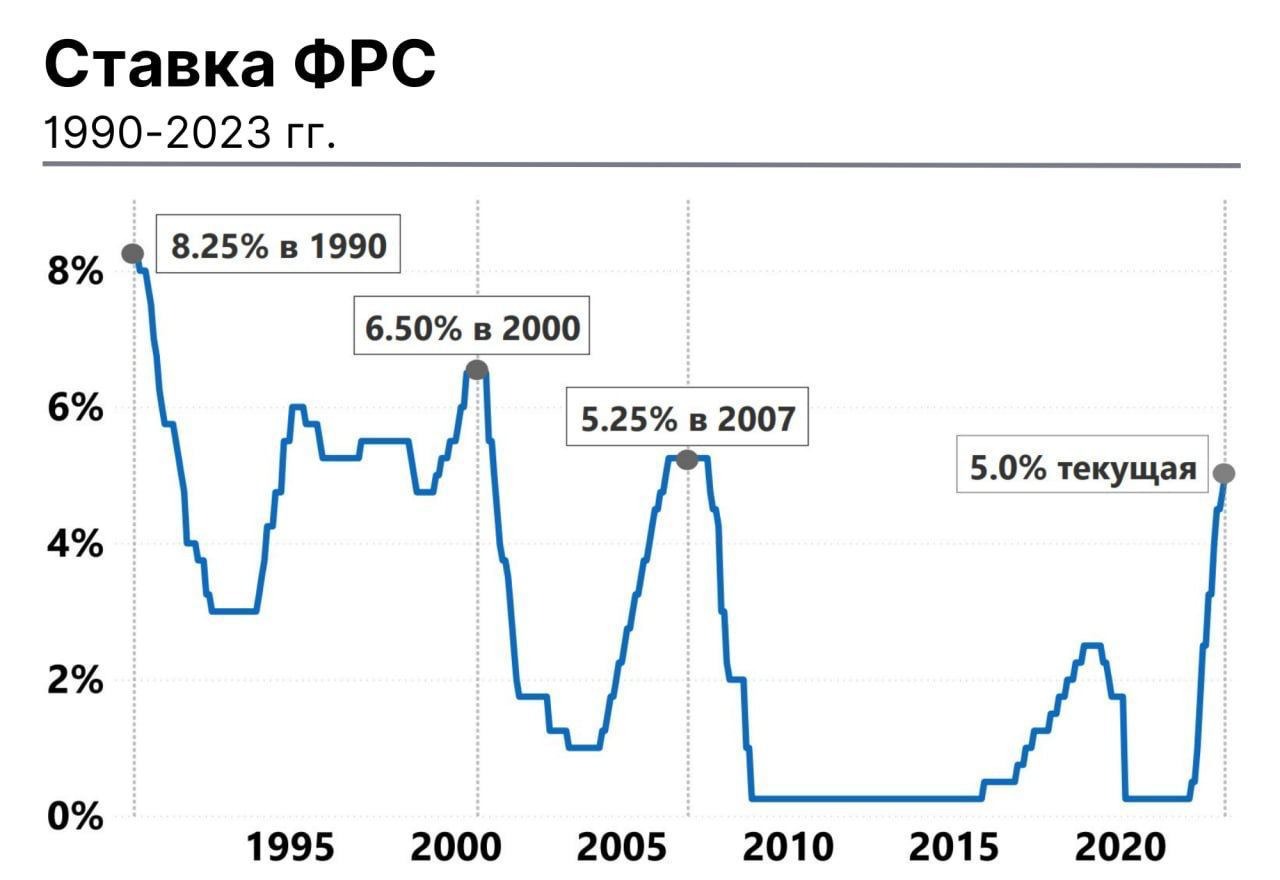

Классические молот и наковальня для ФРС – для борьбы с инфляцией ставку подняли на +25 бп, но денег в топку дополнительно вновь подбросили.

Ставка ФРС, риторика и действия Пауэлла: следите за руками!

Пауэллу будет тяжело усидеть на двух стульях: (1) смягчения монетарной политики, ибо компания начинают схлопываться, реализуя эффект домино, а с другой (2) высокая инфляция, с которой нужно бороться, повышая ключевую ставку.

Я говорил и говорю: ставку будут понижать уже в этом году, QE - задало тренд. Следим за руками и за тем, что они делают, а не говорят (!).

Сопроводительное письмо ФРС: https://t.me/RiskProfitAnalytics/1815

Речь Пауэлла на пресс-конференции: https://t.me/RiskProfitAnalytics/1816

- Говорят: "мы будем душить экономику, бороться с инфляцией, пусть система очищается"

- Делают: вливают сотни миллиардов в систему, нагружая ее новым потенциальном витком инфляции, а точнее перехода к этапу гиперинфляции с новыми экстремумами, как в 70-е года.

Финансовая система начинает «трещать», но ФРС не прекращает свой самый быстрый цикл повышения ставки за 42 года.

Прогноз членов ФРС по ставке показывает, что:

• ожидания на 2023 остались без изменений на уровне 5.1%

• FOMC не видит снижение ставки в 2023

• большинство ожидает снижение ставки до уровня 4.1% в 2024

Ставку повышают, как бы делая вид, что "да, мы продолжаем бороться с инфляцией". Ага, видим, смотрите слайд ниже.

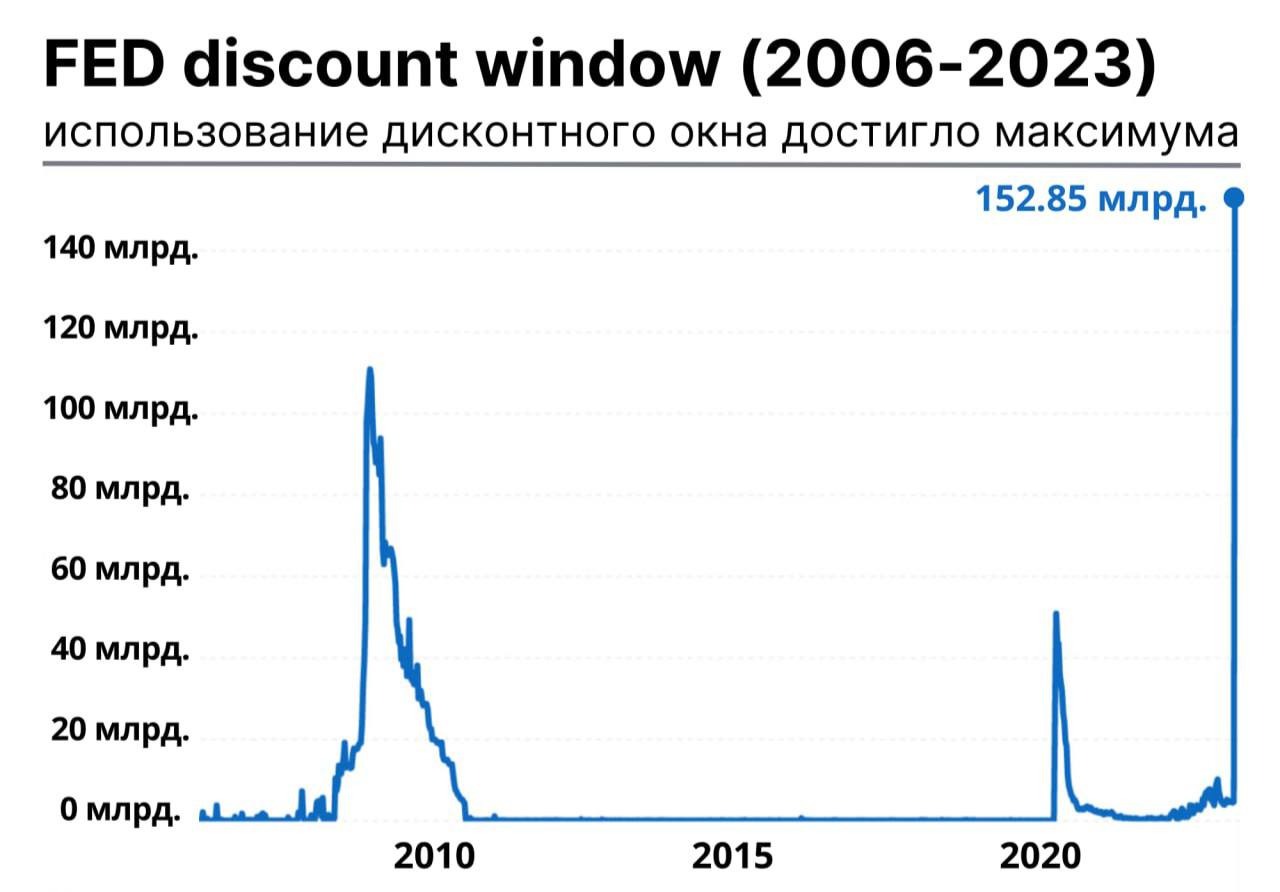

За неделю с 8 по 15 марта заимствования в рамках дисконтного окна выросли с $4.58 млрд. до $152.85 млрд. - рекордно высокий уровень, превосходящий заимствования во время ипотечного кризиса 2008 г.

Ну и что с того? Какой толк от этой информации?

Толк в том, что я сигнализировал об этом сначала в октябре 2022, а затем 11 марта 2 недели назад и давал прямую возможность каждому отыграть это в свою пользу, то есть заработать на этом "цирке".

Чтобы не быть голословным, просто перечитайте 2 поста, где я прямым языком сказал, что будет происходить, как будут спасать систему, заливая ликвидностью и на фоне всего этого сильнее всего вырастит $BTC и что я буду делать! О чем говорил, то произошло. Точь в точь.

- 1 Часть — https://t.me/lineoffrus/568

- 2 Часть — https://t.me/lineoffrus/569

Окей, идём дальше.

Фундаментальный анализ

Почему рынки при всём пиздеце не падают, тем более еще и умудряются расти?

Вы знаете, я использую фундаментальный анализ (ФА) не отдельных компаний, а экономики в целом, что даёт мне конкурентное преимущество на этом рынке, но есть важная ремарка. Как бы всё хреново не было в экономике важно понимать одну вещь: "Финансовые рынки (фонда/крипта и тд) не равно экономика"

- S&P 500 — держится;

- Nasdaq — тоже держится;

- Bitcoin — хорошеет на глазах.

Как? Всё оч просто.

(1) Начали снова печатать бабки + (2) выборы в США 2024 + (3) рекордные объемы байбэков на 2023 — на тему выборов и байбэков оч много информации я изложил в этом лонгрид-обзоре, мастхэв к прочтению.

Компании сами выкупают свои активы, на этом и держимся. Кстати, акции Apple и Microsoft достигли рекордного веса в индексе S&P = составляют 14% всей капитализации. Больше этих значений не было никогда в истории.

С битком отдельная история — он хорошеет благодаря нестабильности банковского сектора, о чем я опять же писал тут. Биток проявляет и будет проявлять дальше все свои лучшие качества во времена финансовой нестабильности.

Сезон отчётностей

Данные за Q4, 2022 — были не радужные, но кого это волнует, если можно понизить прогнозы и тогда хреновые показатели будут выглядеть не так страшно — рынки благодаря этому и еще одному фактору устояли. Сейчас вновь близится сезон отчётностей за первый квартал 2023.

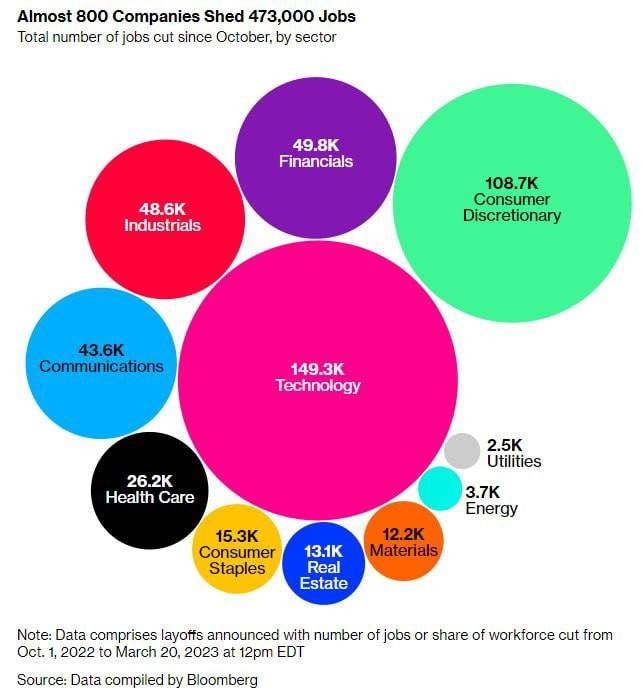

Уже какой квартал все хоронят компании к отчётам, но всё как-то разворачивается позитивно, покажу вам интересные данные что может помочь акциям в США снова устоять: увольнения.

Увольнения по секторам — больше всего пришлось на сектор техов. Мировые компании уволили почти 500 000 чел с октября 2022г.

Так как маржинальность бизнеса падает, у людей (домохозяйств) все меньше денег, соответственно вопрос стоит "что пожрать", а не какую подписку выбрать - "UFC или Netflix — выберу и то, и то".

- Бигтехи: за счёт увольнений бигтехи США смогут вновь понизить касты бизнесы, повысить маржинальность и благодаря этому устоять, минуя обвала котировок.

- Банки: тоже устоят, особенно крупнейшие топ-5 банков, потому что на любом кризисе они отлично зарабатывают, что несомненно отразится на отчётах. Скажу больше — они же их и создают. Так что любая дестабилизация фин. системы им на руку, а точнее "в кошелёк".

Сезонность в целом

Тут коротко. Начало года и весна всегда идут бодрячком у рынков, а вот лето, которое уже близится - не очень активно (все отдыхают), поэтому высокой волатильности осталось не долго — пару месяцев при прочих равных. Опять же, пару месяцев если в мире не будет происходит ничего сверхглобального на макро-уровне с мощными инфоповодами, а последние 2 года у нас насыщены.

Возобновление основных движений я жду с наступлением августа 2023.

Сентимент толпы и уверенность умных денег

Я писал о двух вещах:

- В ноябре 22 тут: настоящий некомфорт будет, когда биток будет стоить 30-40k$, а не 15k$, потому что толпа осознает "Мы не в ракете".

- В ноябре 22 тут: "Это неизбежно, спустя год страха".

Так вот, толпа потихоньку залетает в лонги, ловит фомо на стреляющих альтах за последний квартал + дропах от аптоса, арбитрума и других экосистем, что только подогревает пердаки и они несут свои кровные в рынок, распампливая активы, которые умные деньги им разгружают.

На мой взгляд — биток этот сезон (первого полугодия) уже отыграл на 80% и максимум, что от него можно ждать это рост к 36-42k$, но не более в этом году. Но я не откажусь от бОльшего.

К сожалению по сей день не было всеобъемлющей паники на рынке. Розница "бай зе дип" - выкупает и выкупает, а нам нужна их капитуляция. Я в ожидании какого-то жесткого пиздеца, где всех их высадят и умные деньги включатся в дело.

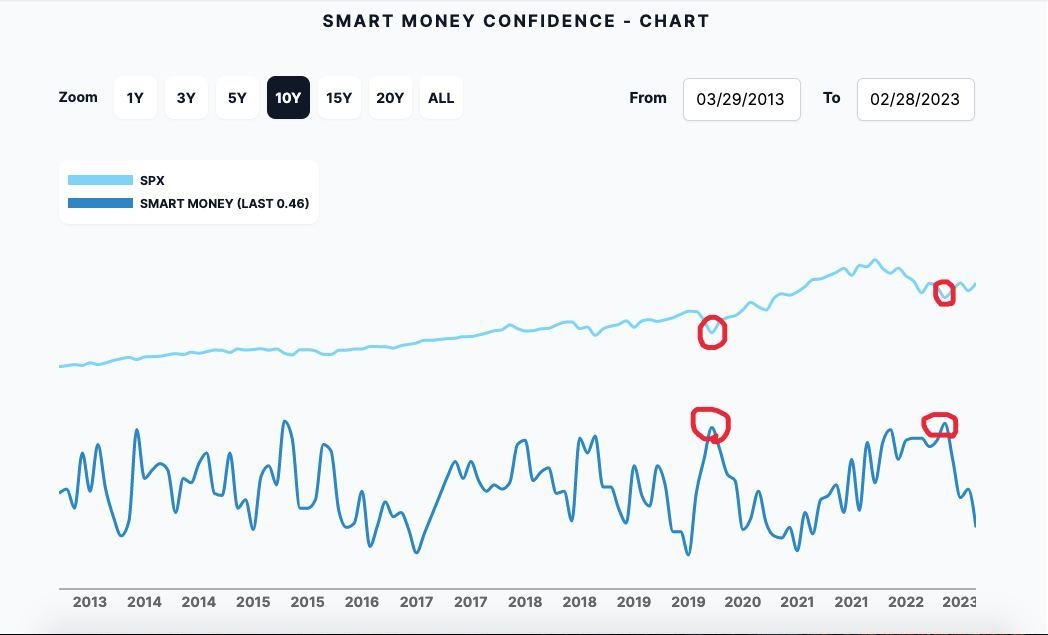

Уверенность умных денег за последние 3 года достигала пиков в нескольких случаях, но я выделил 2:

1) На корона-дампе в марте 2020 (значения SM 0,76) — рост начался незамедлительно.

2) При падении в сентябре 2022 (значения SM 0,78) — с октября начался рост рынка

Сейчас уверенность умных денег — нейтральная. Значения 0,46 — то есть они скорее сейчас распродают свои накопленные месяцами ранее активы, чем их покупают. А покупаем их мы — толпа)

Опять же, в начале апреля данные обновятся и я ими поделюсь в канале, там покумекаем о более актуальных данных.

Технический анализ

Пройдёмся по графикам основных активов широкого и криптовалютного рынков.

Индекс доллара в целом оч технично ходит, здесь ключевые уровни для снижения 99.43 и 97.735 — от них можем получать реакцию, но в целом учитывая нестабильность финансовой системы и то, что люди выходят из банков в кэш и/или в акции/крипту, то его может жестко колбасить ближайшее время.

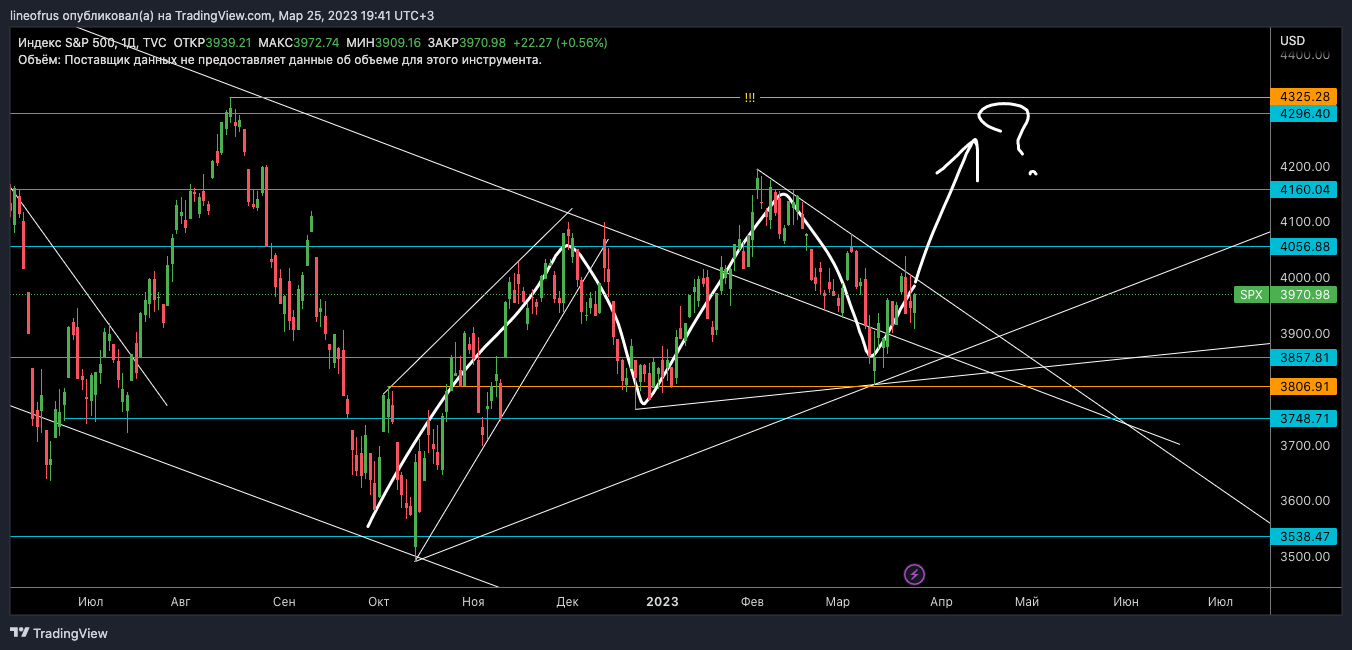

Индекс S&P 500 в восходящем тренде — это хорошо. Лои повышаются, хаи тоже обновляются (локально). Нам пока не удалось дойти до основного бычьего таргета в 4325, но попытки хорошие.

Самое главное — что мы удержали 3806, иначе мы могли бы обновить лой и не дай Бог закрепиться ниже = сломать восходящую структуру.

- Промежуточные таргеты для быков: 4056 и 4160, закрепившись над ними высока вероятность штурма основных таргетов 4296 и 4325.

- Таргеты для медведей: закреп под уровнем 3806, 3748 и как основа — уход ниже 3538, что откроет дорогу к 3000 на изи. На самом деле если мы пробьем 3806, то путь уже будет открыт, там сопротивлений не так много в виде объемов.

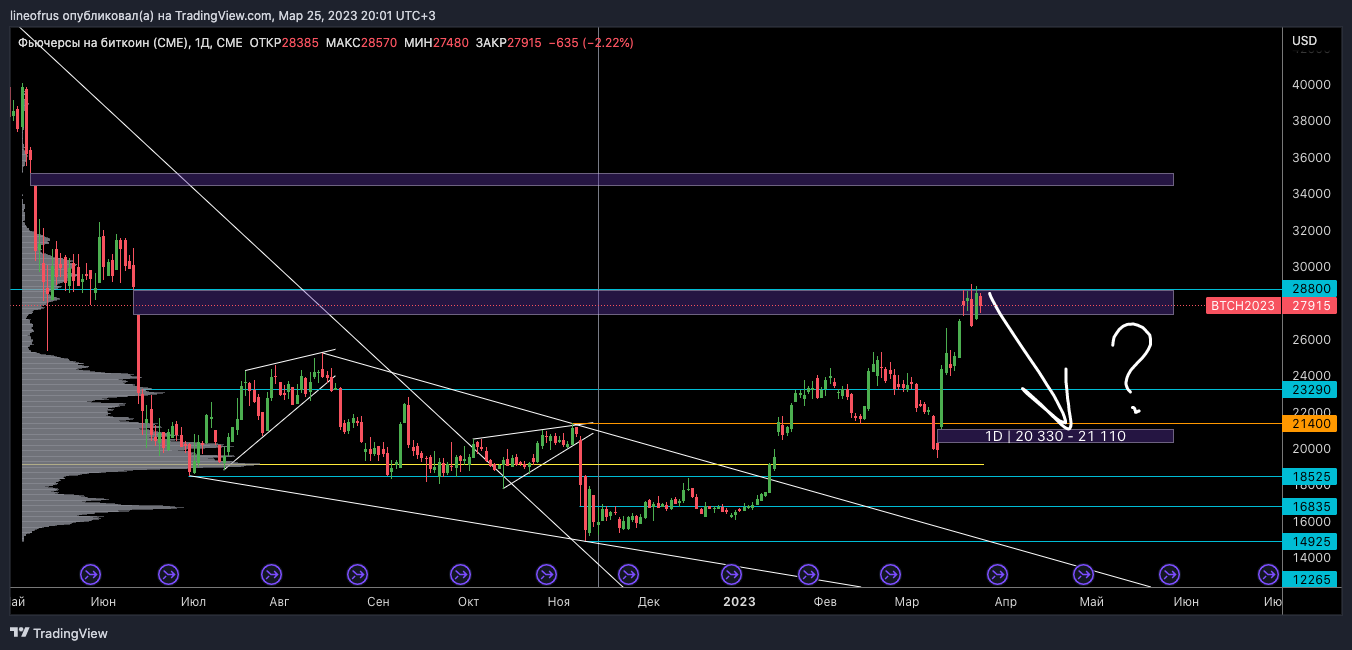

Биток мой хороший, отлично себя проявляет. Люди доверяют сейчас больше ему, чем банкам, стейблокоинам и вообще кэшу, который тает от инфляции, так что в светлом будущем нашего деда крипторынка сомневаться не приходится.

Восходящий тренд — на лицо, особенно шортистам. НО есть НО, о нём чуть позже!

Важно без жестких палок вверх в виде "бамбука", как говорит один хороший человек, расти через коррекции.

Объёмы: эксклюзивно для вас обвёл кружком слева, что мы находимся в зоне, где нет объемов и их желательно проторговать вверх-вниз, чтобы заполнить дыру.

Основные зоны, где я буду набирать стратегические лонги: две зоны, (1) это 23850-25199, где отличные объемы и уровни поддержки, (2) это уровень локального PoC`а ~22922.

Основные таргеты для быков: 32900 — закреп над этим уровнем будет много значить, но это будет сильнейшим сопротивлением этого года на мой взгляд, чисто психологическая отметка. Дальше из таргетов по сути идут 35380, 37500, 39520 и 42099, не хочется канеш далеко загадывать, важнее всего закрепиться над 32900.

Основные таргеты для медведей: уход ниже 19150, закреп и поход на новые лои ниже 15500.

Теперь поговорим о "НО", которые могут нам поднасрать.

Во-первых. На Чикагской бирже образовался гэпчик 20330-21110. Исторически доказано, что нижние гэпа не всегда закрываются, но этот не так далеко и в целом, даже если мы его закроем — ростовая структура сохранится. Про этот гэп важно знать и помнить, что это может быть стратегической целью для медведей.

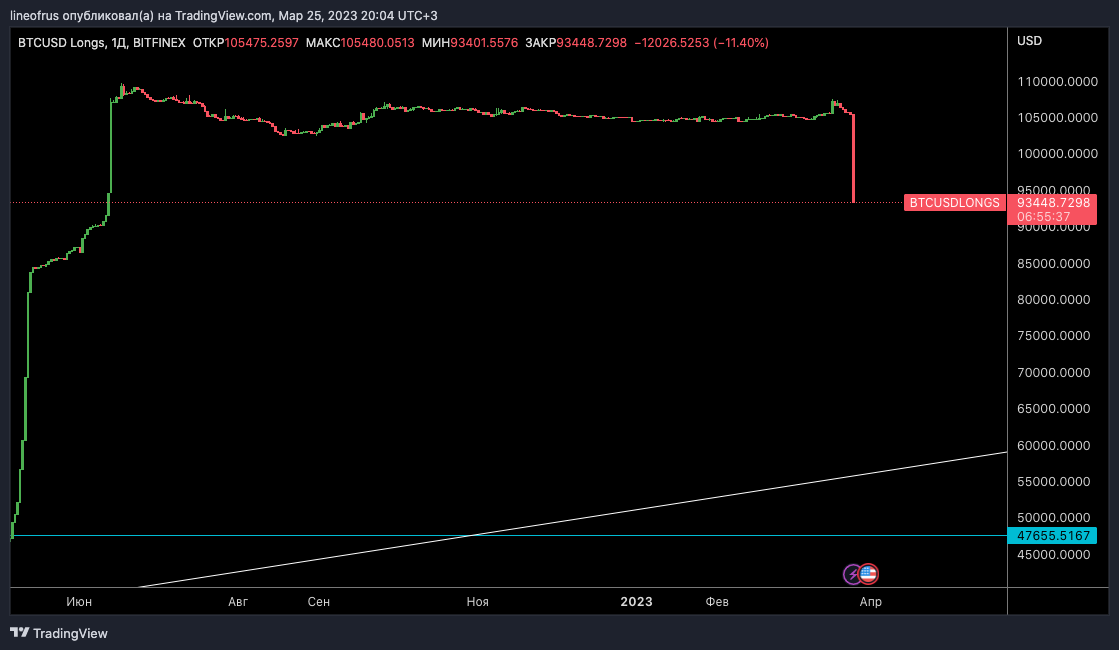

Во-вторых. На бирже Bitfinex резко начали закрывать лонги — может быть тревожным звоночком для нас. Дело в том, что на этой бирже достаточно матёрые трейдеры и вероятно они могут что-то знать !? Тоже имейте ввиду.

Резюме всего вышесказанного

- Крупнейшие печатные станки Мира (ЦБ и ФРС) говорят, что мы боремся с инфляцией, никакого QE нет и тд. Чистой воды пиздёж. Не ведитесь на то, что они "говорят", следите за руками и что эти руки делают. Экономику спасают, стимулируют баблом (QE) — это плюс для рынков, нам (EM — рискованным активам) это на руку.

- Первое полугодие как мы с вами и ожидали дало и продолжает давать хорошую волатильность, ростовые структуры и это прекрасно. Но летом я жду затухание всей этой движухи и "мини-буллран", вероятно, буден завершен. Основной движ я жду уже ближе к августу-сентябрю.

- К сожалению по сей день не было всеобъемлющей паники на рынке. Розница "бай зе дип" — выкупает и выкупает, а нам нужна их капитуляция. Я в ожидании какого-то жесткого пиздеца, где всех их высадят и умные деньги включатся в дело. Вероятно в августе-сентябре-октябре мы это получим и наконец-таки обнулим систему и пойдем тихонечко в новую фазу макроцикла на стороне быков.

- Настрой в целом у меня бычий, без эйфории и жадности. В общем-то сейчас я в ожидании коррекции. Идеальный сценарий для меня — это выход за рамки 30-35k, тогда у толпы фомо будет обеспечено и это отличная возможность обнулить розницу к тысячам 19-20k и там набрать стратегические лонги по битку.

- Отвечая на популярный мне в личку вопрос: "Было ли дно?" Не ручаюсь говорить, но я не особо жду биток по 9k. Думаю, что ниже 19k мы еще не скоро увидим, если вообще увидим))