Арбитраж по слияниям.

PlanKa Volume TradersЧто такое арбитраж по слияниям?

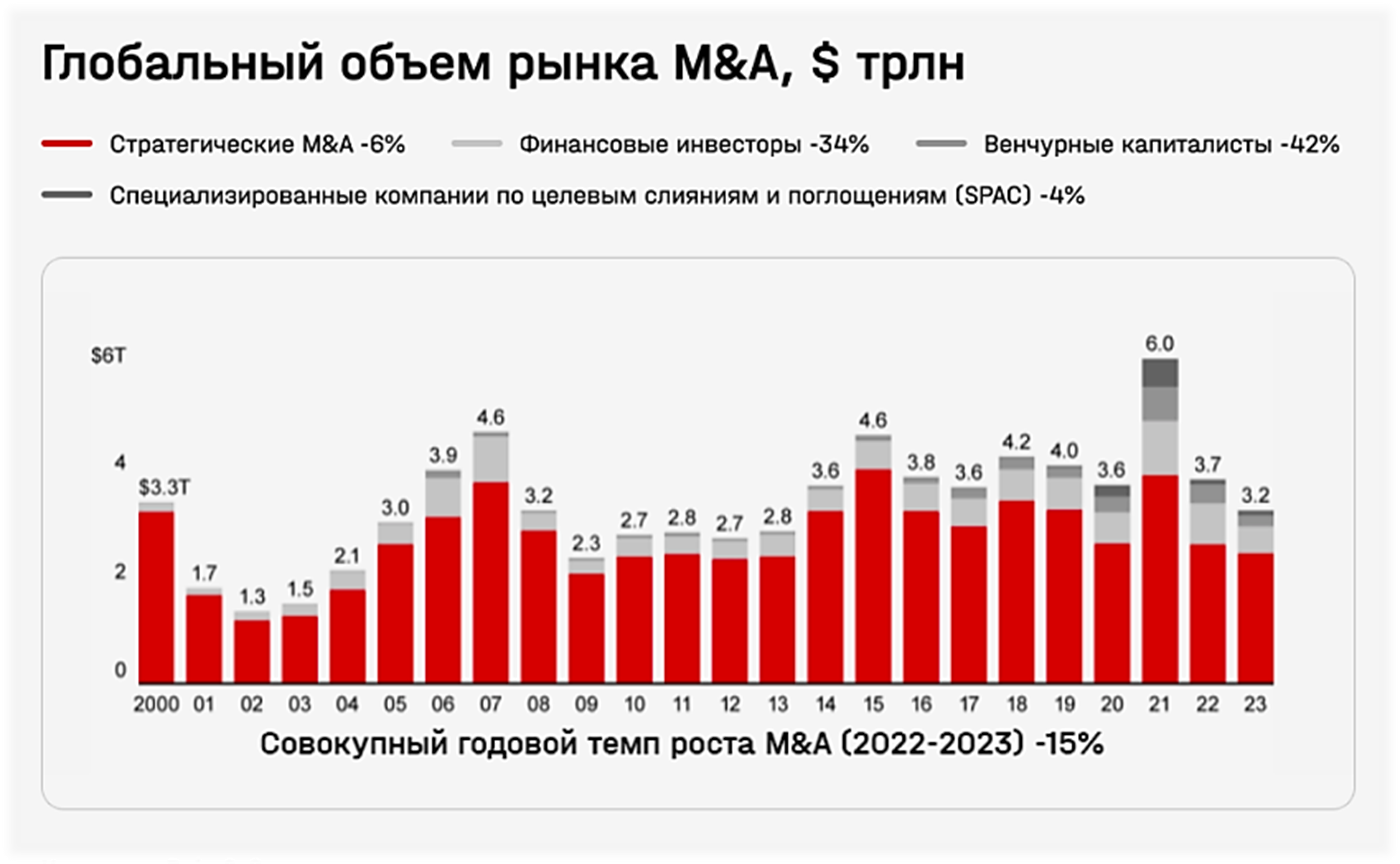

Ожидается, что вместе со снижением ставок ФРС в 2024 году начнется восстановление рынка M&A.

Арбитраж слияний — это тип стратегии, используемой хедж фондами (его называют событийной стратегией, это более широкое понятие и включает в себя различные типы событий). Если одна компания хочет приобрести другую публичную компанию, то она должна заплатить премию.

Например, "Microsoft" (MSFT) объявляет о планах покупки "Activision Blizard" (ATV) акции которой торгуются по 65$.

MSFT приходиться предлагать цену выше той по которой акции торгуются в данный момент, так как в противном случае акционеры не согласятся, так как они и так могут продать акции на бирже. В данном случае было озвучено предложение 95$.

На бирже цена сразу же вырастает, но не до 95$ так во-первых сделка может не состояться, а во вторых она может занять несколько лет.

В данной ситуации можно открыть сделку в лонг в ожидании закрытия сделки, кроме того, есть возможность открыть позицию в шорт по компании поглотителя так чаще всего их котировки на этом фоне снижаются. Чаще всего для подобных стратегий используют не сами акции, а опционы на них.

Что происходило с M&A-активностью в 2023 году.

В 2023 году общий объем рынка слияний и поглощений (M&A) в мире упал на 15% (здесь и далее — год к году, если не указано иное), до $3,2 трлн — самого низкого уровня за последние 10 лет. Падение последних двух лет объясняется ростом процентных ставок, из-за чего привлекать заемный капитал стало дороже. Кроме того, рост ставок вместе с ожиданием замедления экономики повлияли на перспективы корпоративных прибылей. По активности сделок также ударил повышенный контроль со стороны регулирующих органов (например, антимонопольный регулятор недавно заблокировал слияние лоукостеров "JetBlue Airways" и "Spirit Airlines") и геополитические риски.

Все вместе это означает, что стоимость финансирования сделок стала дороже, а потенциальная отдача от приобретений снизилась. Это привело к гэпу в оценках: продавцы оценивали свои компании дороже, чем предлагали покупатели, которые старались обеспечить себе запас прочности от более высоких процентных ставок на более длительный срок. Более высокая стоимость капитала оказывает давление на оценки и требует от участников сделок создания большей стоимости, чтобы обеспечить ту же прибыль, что и раньше.

В результате мультипликаторы, по которым проходят стратегические M&A-сделки (к ним относят те, за счет которых компании решают свои проблемы с бизнесом), продолжили падать: EV/EBITDA таких сделок оказался самым низким как минимум за последние 15 лет (примерно 10,1). В это же время фондовые рынки после падения в 2022 году вернулись к росту. То, что активность сделок не начала восстанавливаться, удивительно: согласно данным Barclays, исторически активность M&A-сделок растет, когда компании дороги, а не когда они дешевы. Вероятно, это связано с высоким уровнем ставок.

Больше всего пострадала M&A-активность в IT, что частично компенсировалось крупными сделками в области здравоохранения и энергетики. Согласно ежегодному отчету "PitchBook Global", в энергетическом секторе в 2023-м прошло 1135 сделок на общую сумму $381 млрд (+8,2%), а средний размер сделки достиг максимальных за всю историю $109 млн (+11,8%): энергетический переход продолжает стимулировать трансформацию бизнесов.

Темпы восстановления рынка M&A остаются неопределенными из-за сохраняющихся макроэкономических и геополитических проблем. Несмотря на это, аналитики считают, что рынок достиг дна и в течение года начнет активно восстанавливаться. Уже сейчас можно наблюдать признаки этого: под конец прошлого года были совершены две крупнейшие в истории энергетической отрасли мегасделки (такими называют те, что превышают $5 млрд):

1. В октябре "ExxonMobil" приобрела "Pioneer Natural Resources" за $59,5 млрд (+18% к цене акций на тот момент).

2. Спустя две недели "Chevron" купила "Hess Corp" почти за $53 млрд (+10% к цене акций на тот момент).

Кроме того, "Occidental Petroleum", акции которой составляют одну из крупнейших позиций в портфеле "Berkshire Hathaway" Уоррена Баффетта, купила "CrownRock" за $12 млрд. Это одна из последних оставшихся крупных независимых от мейджоров компаний, ведущих добычу в знаменитом Пермском бассейне.

Среди других факторов, которые могут способствовать росту M&A-рынка в 2024 году, эксперты "PWC" и "Morgan Stanley" выделяют:

– улучшение ситуации на фондовых рынках вследствие ожидаемого снижения ставок. Но, даже если ставки будут снижаться медленнее, чем ожидается, финансовые условия будут более стабильными, а значит, более прогнозируемыми. Оценка сделок упростится;

– неудовлетворенный спрос на сделки: у компаний накопилось порядка $1,2 трлн кэша, который можно направить в том числе на M&A;

– острая стратегическая необходимость для многих компаний адаптировать и трансформировать бизнес-модели; рост числа активистских кампаний, некоторые из которых могут продвигать M&A-решения;

– региональные экономические проблемы, например в Великобритании, которые привлекают внимание зарубежных бизнесов, прежде всего из США, к дешевым компаниям. Кроме того, привлекательными для покупки могут быть компании из Японии, которая продолжает выходить из дефляции.

Хотя январь часто является более спокойным месяцем на рынке M&A, в первом месяце 2024 года уже было объявлено о нескольких готовящихся мегасделках. "Hewlett Packard Enterprise" объявила о приобретении "Juniper Networks", предлагающей сетевые решения, за $14 млрд (+32% к цене акций на момент объявления), "Blackrock" сообщил о покупке инвестфонда "Global Infrastructure Partners" за $12,5 млрд. В нефтяном секторе "Chesapeake Energy" заявила о приобретении "Southwestern Energy" за $7,4 млрд (-3%).

"Morgan Stanley" ожидает, что повышенная активность в фармацевтическом и энергетическом секторах сохранится. Кроме того, можно ожидать восстановления активности в секторе технологий, так как растущим компаниям понадобятся дополнительные ресурсы для активного роста.

Арбитражеры могут зарабатывать двумя способами: покупая акции поглощаемой компании и ставя на снижение компании, которая поглощает другую, отмечает издание "Institutional Investor". Если сделка происходит с привлечением заемного капитала, то акции второй зачастую падают по мере того, как покупка становится более вероятной.

Идея шортить акции компании-покупателя заключается в том, что она уже сейчас тратит кэш на покупку и может даже увеличить долг, а вот будет ли синергетический эффект и удастся ли эффективно управлять приобретенным активом, пока неизвестно. По разным исследованиям, от 50 до 80% стратегических сделок оказываются провальными для акционеров компании-покупателя, поскольку синергия оказывается недостаточной, чтобы оправдать высокую цену сделки.

Также можно зарабатывать и на том, что сделка не состоится, что, правда, является более рискованной и менее типичной ставкой для хедж-фондов — большинство (90-95%) сделок все же одобряется.

Стратегия, основанная на наступлении тех или иных событий (event-driven strategy) может принести высокую доходность в условиях перегретого рынка, отмечали мае 2022 года управляющие инвесткомпании "GMO". "GMO" принадлежит легендарному управляющему Джереми Грэнтему, предсказавшему пузыри на рынке доткомов и рынке ипотечных облигаций США, и уже давно говорившем о переоценненности рынков из-за пандемического стимулирования.

Стратегия "GMO" включает арбитраж на сделках и инвестиции в проблемный долг (distressed debt). Арбитраж на сделках интересен в период позднего экономического цикла. Когда ставки растут, спреды расширяются: оценка акций другими инвесторами снижается. Поэтому считается, что арбитражные стратегии защищают от инфляции, а их доходность слабо коррелирует с ценами на акции и облигации, так и с другими факторами (альфа, волатильность, стоимость и др.), отмечают в "AllianceBernstein".

Естественно, число выгодных возможностей для арбитражеров зависит от числа сделок. В 2021 году объем сделок M&A составил рекордные $5,8 трлн, но существенно упал в 2022-м. Для хедж-фондов, занимающихся арбитражными стратегиями, спред в 10% отражает «существенные» сомнения по поводу того, что сделка будет осуществлена, отмечал "FT". По данным "GMO", исторически медианный спред составлял 5,9%, при этом чем крупнее компания — тем больше спред, что отражает более высокие риски сделок.

Вторая часть стратегии "GMO" — инвестиции в проблемный долг (distressed debt) — оказывается более востребована при наступлении рецессии, когда кредитные риски сильно растут. В итоге, event-driven strategy исторически приносит среднегодовую доходность (8,1% с 2010 года), сравнимую с доходностью акций, при риске на 50% меньше, утверждают в "GMO".

Какие есть риски у стратегии.

1. Ключевой риск — что сделка не будет одобрена антимонопольным регулятором или властями из-за «стратегического» значения. К примеру, акции чешской компании Avast, занимающейся кибербезопасностью, приближались к цене, предложенной американской "NortonLifeLock" (около $8 млрд). По оценкам, более четверти акций "Avast" принадлежало хедж-фондам с арбитражной стратегией. Однако в марте, когда британское Управление по конкуренции и рынкам заявило, что внимательно изучает сделку, капитализация "Avast" сразу упала на $1 млрд.

Как отмечали в "GMO" в мае 2023, спреды для арбитража M&A сейчас на исторически высоких уровнях из-за опасений инвесторов по поводу роста регуляторных рисков по всему миру. Этот риск приходится снижать путем всестороннего анализа. Известно, что арбитражеры нанимают не только юристов, но даже могут платить «шпионам», которые ходят на судебные заседания.

2. Сделка развалится по внутренним причинам — например, в результате due diligence (что могло случиться c "Twitter") или из-за недостатка финансирования. К примеру, в апреле 2023 "Reuters" сообщил, что некоторые банки сомневались, увеличивать ли финансирование сделки по покупке "Twitter" из-за того, что соцсеть не генерировала, по их мнению, достаточного денежного потока. Также они опасались реакции регулятора на такую рискованную для капитала сделку.

А что в России.

По закону, когда доля инвестора достигает 30%, 50% или 75%, он обязан направить оферту о выкупе акций миноритариям. В России возможности для арбитража на сделках периодически появляются, но зачастую они происходят с низколиквидными акциями, так что суммарный оборот по этим стратегиям не слишком велик.

К примеру, в ноябре 2021 года появилась информация о выкупе "Росатомом" доли Михаила Прохорова в "Квадре" по цене примерно на 60% выше рынка. Миноритарные акционеры могли рассчитывать на оферту по аналогичной цене, поэтому активно покупали акции. Однако в ходе роста акций совокупный оборот по обыкновенным и привилегированным бумагам составил всего около 800 млн руб. Сделка была закрыта в конце января 2022-го.

Для институциональных игроков кейсов с достаточной ликвидностью, где может появиться возможность арбитража на сделках, крайне мало.

В России есть крупные инвесторы, которые зарабатывают на арбитраже, при этом речь идет, как правило, о сделках с непубличными компаниями, в том числе и потому, что российский фондовый рынок не очень развит. В качестве примера он приводит покупку "United Capital Partners" соцсети "ВКонтакте", которая затем была в короткие сроки перепродана "Mail.ru". Более свежий пример — покупка "Полюсом" месторождения Чульбаткан, которое ранее принадлежало канадскому золотодобытчику "Kinross Gold" у "Highland Gold".

Для сделок M&A необходимо одобрение ФАС. Для сделок с публичными компаниями обычно это одобрение удается получить, особенно если о намерении совершить сделку уже официально объявлено. Чтобы заработать, необходимо следить за слухами о сделках M&A и за компаниями, где мажоритарный акционер уже давно находится в поисках покупателя на свою долю.

Специфика российского арбитража зачастую предполагает наличие не только экономических факторов в подобных сделках. Играют роль фактор личных отношений между сторонами, аспект, связанный с санкционной политикой и с интересами государства и так далее. К примеру, сейчас на разной стадии идет процесс подготовки сделок по выкупу иностранных долей в "Энел Россия", "Юнипро", "ТГК-1" и других электрогенерирующих компаний.

Три привлекательные компании.

Есть три привлекательные компании, которые могут стать объектами M&A-сделок в скором времени. Эти сделки обычно происходят по цене выше текущей, что может дать инвесторам возможность заработать: обычно цена сделки почти моментально отражается в цене акций (с учетом рисков того, что сделка не будет завершена).

В итоге выбраны:

– небольшая фармацевтическая компания с одним продуктом в портфеле — таких часто поглощают гиганты индустрии ради патентов;

– поставщик решений для сектора здравоохранения, предложения о покупке которого уже есть. Но пока движения по сделке нет, так как крупные акционеры не договорились между собой;

– энергетическая компания, которая сама объявила о поиске стратегических альтернатив развития. По сути, это значит, что она не против M&A.

Но инвесторам стоит учитывать риски того, что сделки могут развалиться по ходу, в том числе из-за противодействия регуляторов. Как зарабатывать на сделках, которые уже объявлены?

Главная возможность для арбитража возникает из-за спреда между объявленной ценой сделки в пересчете на одну акцию поглощаемой компании и ее текущей ценой. Чем эта разница больше, тем больше, по мнению рынка, риск того, что сделка сорвется. Инвесторы, которые посчитают этот спред слишком высоким, могут на этом заработать: при закрытии сделки мажоритарий направляет миноритариям предложение о выкупе у них акций по цене сделки.

Продолжение следует...