Анализ компании Сбер

Дмитрий ВигуляровКто не знает эту компанию?

Мне кажется, нет таких людей. Одна из самых популярных компаний на российском фондовом рынке. И до сих пор не все понимают, стоит ли в неё инвестировать.

Для тех, кому нужен только вывод, и кому лень читать анализ, вот вам факты:

• Сбер получил сильный удар из-за санкций. Основная деятельность банка 100% будет снижаться.

• Это всё ещё крупнейший банк в РФ. Занимает крупнейшие доли на рынке кредитования, ипотеки и дебетовых/кредитных карт.

• Очень высокий темп нефинансового сектора, имеющего огромный потенциал.

Внезапно, да? Это же теперь не совсем банк. Точнее сказать, не только банк.

• Превосходные нормативы достаточности капитала, которые позволят пережить внутренний кризис.

• Низкая рыночная цена.

Чтобы вы понимали, даже если прибыль упадет на 50% (в чем я искренне сомневаюсь), это будет равно прибыли на акцию в размере 28,5 рублей.

Или, иными словами, рентабельность составит от текущей цены 23,5%. Это внушительный показатель. Соответственно, дивиденд составит в будущем при падении прибыли на 50% - 14,25 рублей. Или 12% от текущей цены акции.

Лично для меня Сбер видится перспективной инвестицией. Обратите внимание - инвестицией, а не банком. Сам я не люблю Сбер и его обслуживание.

Но я вижу его показатели и долю рынка. Поэтому по текущей цене с такой рентабельностью, даже с риском обвала чистой прибыли на 50%, это привлекательная компания.

Ну а теперь для тех, кто любит читать аналитику и хочет этому обучаться, давайте разберем эту компанию по полочкам.

Правда, есть одна неприятность. Все последние отчёты компания скрыла.

В целом, это не критично. Ведь ЦБ дал "добро" не публиковать актуальную отчётность.

Но мы и без неё разберемся с этой компанией, потому что интернет всё хранит. К тому же, основные результаты компания всё равно предоставила.

Давайте по порядку.

Основной бизнес

С недавних пор бизнес Сбера можно разделить на 2 части - банковский и нефинансовый.

Давайте начнем с самого простого.

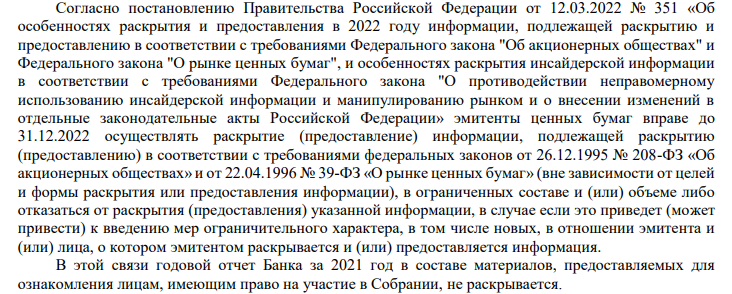

Ещё в далеком 2019 году Сбер ставил себе цель - заработать триллион чистой прибыли. И выполнил бы её, если бы не пандемия.

Поэтому он выполнил её в 2021 году. Чистая прибыль компании составила 1,245 триллиона рублей. Неплохой результат.

Основные банковские доходы делятся на 2 типа - процентные и непроцентные.

Процентные - это, грубо говоря, разница между кредитом и депозитом.

Непроцентные - это доходы от эквайринга, обслуживания карт, обслуживания кассовой техники и т.д.

Условно, банк привлекает деньги через депозит под один процент, а выдает кредит под другой, более высокий.

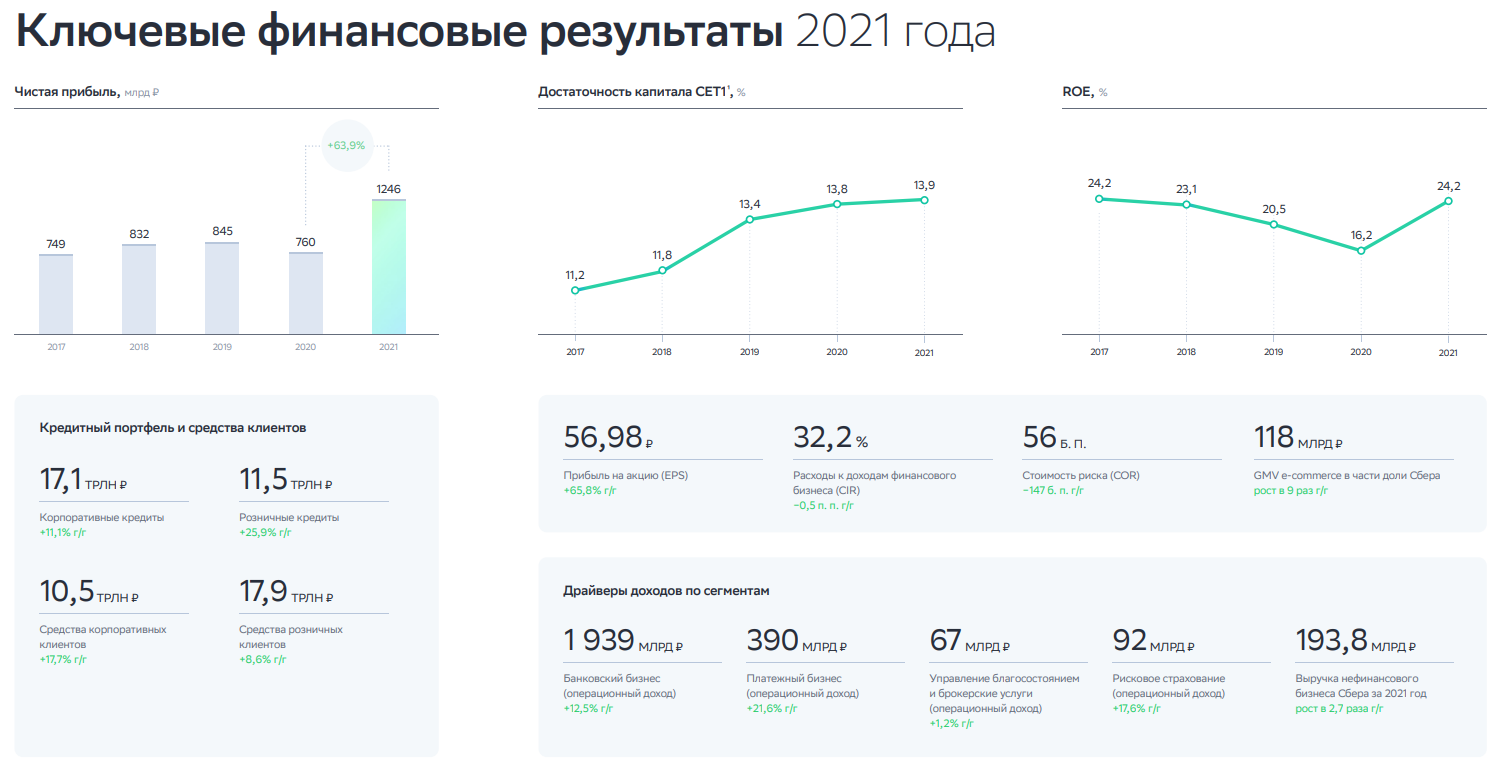

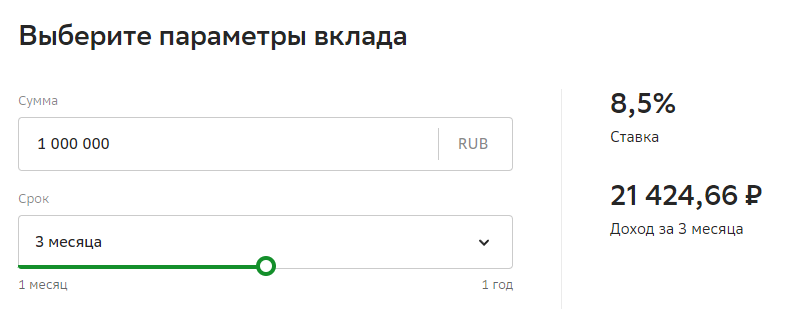

Простой и наглядный пример:

В моем личном кабинете мне предлагают кредит от 17,9%. Ключевое слово - от.

Но при этом, максимальная ставка по депозиту, которую мне предложили - 8,5% на 3 месяца. Дольше 3 месяцев ставка падает уже до 7,5%.

Это то, о чем я неоднократно предупреждал в марте. Никто не даст вам пользоваться вкладами под 18-20% годовых долгосрочно. Поэтому зафиксированная облигация с 17% годовых уже выглядит неплохо, в сравнении с депозитом.

Ставка кредитования - 17,9%, ставка депозита - 8,5%. Разница в 9,4% - это процентный доход банка. При этом, важный момент - при снижении ключевой ставки и снижении ставок кредитования и депозита, этот доход может снижаться.

Однако, ключевая ставка в 2021 году итак была низкой - менее 8%. И несмотря на это, банк показал рекордный процентный доход.

Несмотря на то, что Сбер скрыл финансовую отчётность, он её публиковал в январе. Поэтому в сети сохранились отдельные её части. Из них мы сейчас и соберем пазл.

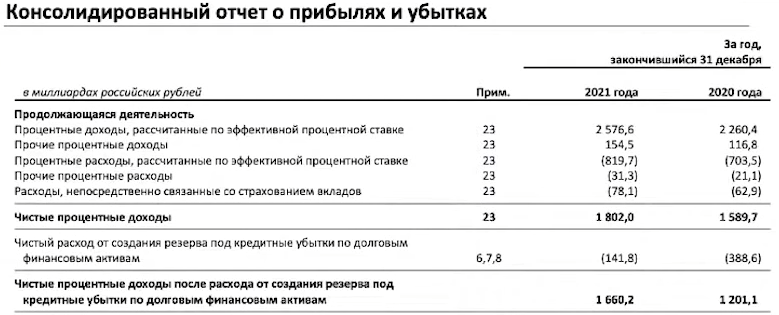

Процентный доход в 2021 году составил 2,5 миллиарда рублей. Вырос на 14% за год.

Перспектива процентного дохода более туманна. Ставка по депозитам в моменте была 21%. А значит, сильно выросли расходы в первом-втором квартале. При этом, доход, конечно же, упадет, потому что кредитование снизилось из-за резкого роста ставок.

Однако, уже сейчас ЦБ снизил ставку до 11%. Поэтому хоть мы и увидим снижение чистого процентного дохода, я думаю, это будет не столь критично. Как ни крути, это крупнейший банк страны.

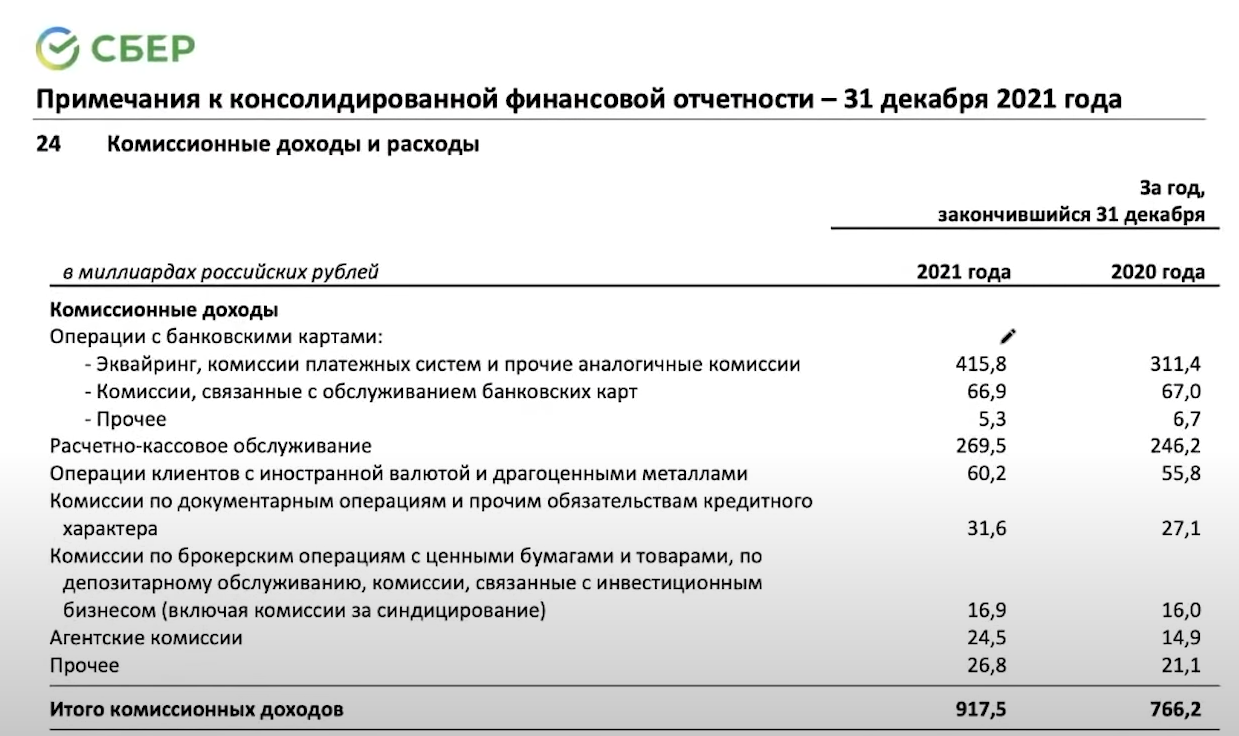

Есть ещё и другой вид доходов - непроцентный. Или комиссионный.

Непроцентный доход также регулярно растет. За 2021 год он вырос 20%.

И если процентный доход, скорее всего, будет подвержен временным негативным факторам, из-за резкого роста ключевой ставки, то вот непроцентные доходы могут начать падать.

Под наибольший удар могут попасть эквайринг и рассчетно-кассовое обслуживание, так как теперь не будет возможности пользоваться ими за рубежом. Или, например, в онлайн-магазинах. Нельзя теперь совершать транзакции в долларах.

Я не думаю, что бОльшая часть всех комиссий приходится на зарубежные транзакции. Но снижения на 30-40% этих доходов вполне можно ожидать.

По итогу, чего нам ждать?

- Падение процентных доходов из-за резкого роста ключевой ставки. В первом-втором квартале был резкий рост расходов и снижение доходов. Спрогнозировать на сколько - невозможно.

- Непроцентные доходы также упадут по итогам 2022 года из-за запрета на международные транзакции.

Конечно, об убытке этой компании и речи не идёт. Только о снижении операционных показателей.

Рынок

В РФ Сбер занимает:

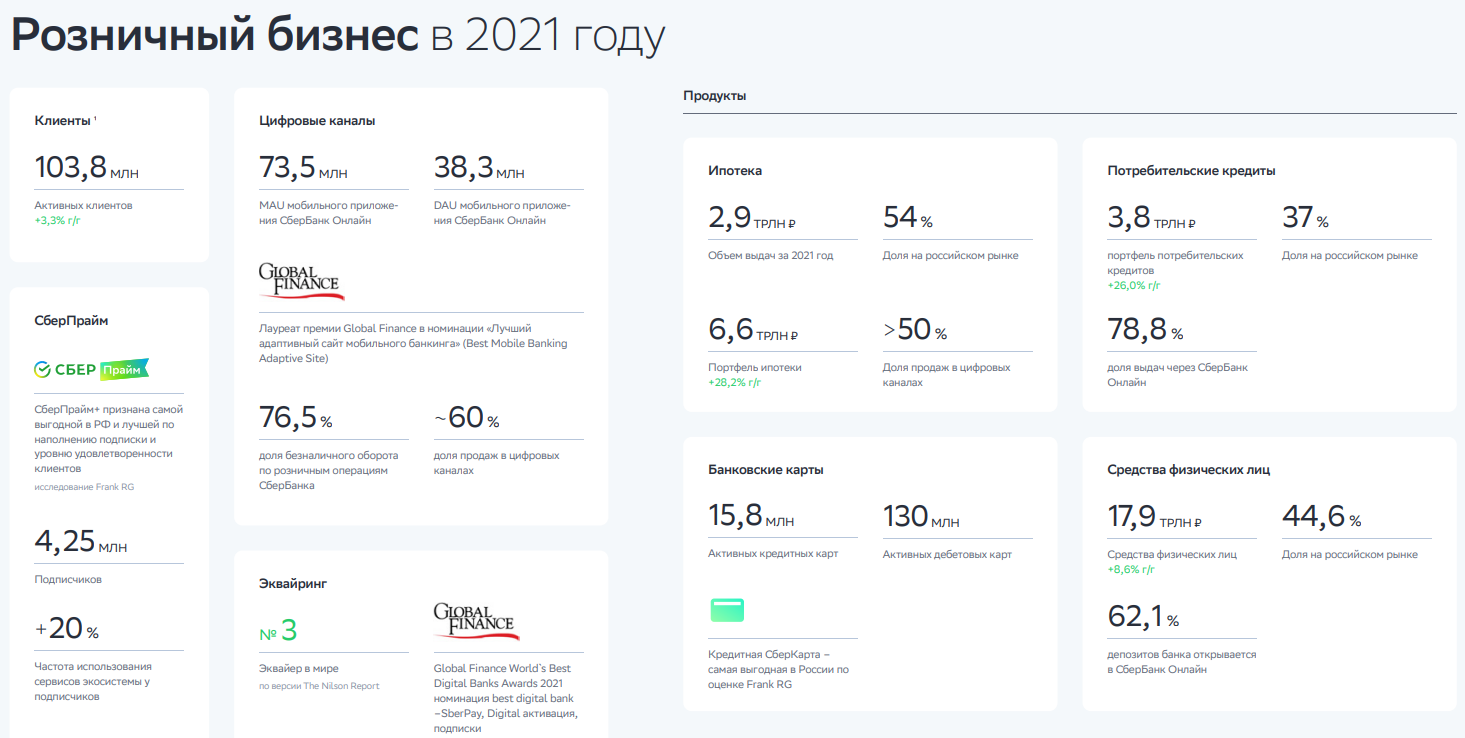

• 54% на рынке ипотечного кредитования;

• 37% на рынке потребительских кредитов;

• 44,6% на рынке депозитов.

Кроме того, дебетовые карты открыты у 130 миллионов пользователей, а кредитные у 15,8 миллионов.

При этом, обратите внимание, потребительские кредиты выросли на 26% в 2021 году, ипотека выросла на 28% в 2021 году, а средства физических лиц (депозиты) выросли на 8% в 2021 году.

Иными словами, у Сбера огромная доля рынка, которая обеспечит выживаемость этой компании.

Нормы достаточности капитала

Есть такое понятие, как нормы достаточности капитала. Они появились после ипотечного кризиса в 2008 году. Банки РФ рассчитывают нормы с 2014 года.

Я не буду сейчас вдаваться в скучную аналитику того, как это работает.

Простыми словами - уровень достаточности капитала характеризует способность банка нивелировать возможные финансовые потери за свой счет, не в ущерб своим клиентам.

Самый основной - это H1.0. Это отношение собственных средств банка к его активам с учетом риска. Минимальный уровень - 8%. У Сбера этот показатель 14,17%. Во-первых, это является крупнейшим показателем в отрасли. Во-вторых, это очень высокий показатель, который говорит нам об устойчивости Сбера.

Сбер - экосистема

Помимо основного бизнеса, который является устойчивым и крупным, Сбер также развивает свою экосистему.

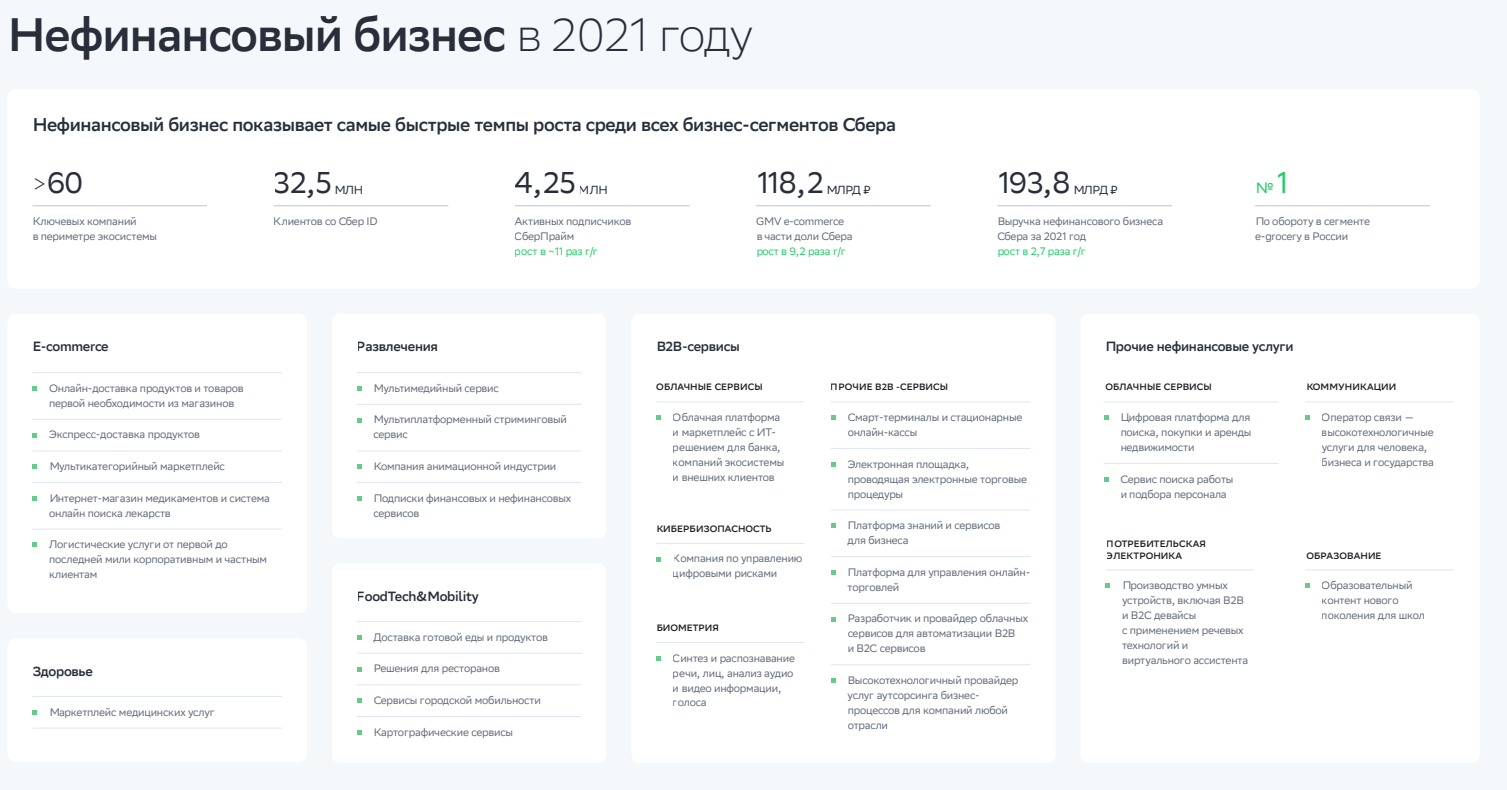

Сюда входит очень много всего.

Во-первых, Сбер развивается в сфере электронной коммерции - доставка продуктов и различных товаров, собственный маркетплейс (Сбер Мега-Маркет), логистические услуги.

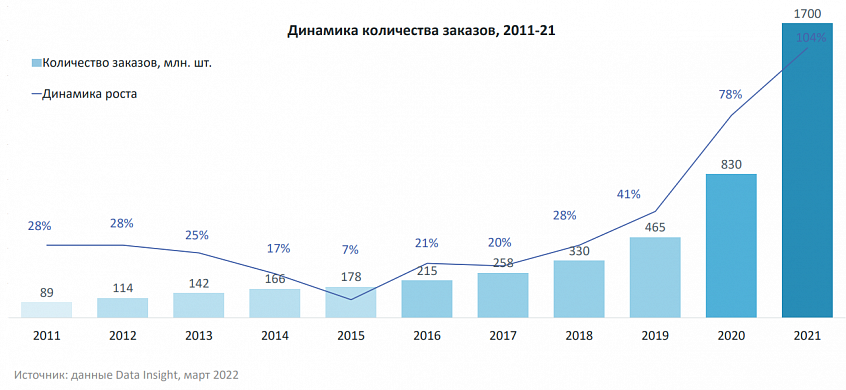

При этом, рынок активно растет.

Во-вторых, Сбер развивает Сбер.Прайм - это и онлайн-кинотеатр, и музыка.

В-третьих, Сбер развивает облачные сервисы и иные нефинансовые услуги. И даже создают умные устройства.

В общем, Сбер уже давно не просто банк. Поэтому его финансовые проблем в будущем могут быть компенсированы нефинансовыми.

На текущий момент Сбер буквально 2 года, как раскрывает данные о сегменте "Нефинансовый бизнес". Этот сегмент только зарождается и показывает очень высокие темпы роста.

Например, количество подписчиков Сберпрайм за год выросло в 11 раз до 4,25 миллионов. Выручка нефинансового сектора выросла в 2,7 раза за год до 193,8 миллиардов.

И вот тут предлагаю перейти к анализу стоимости.

Анализ стоимости

По сути, акции рухнули до 8-летнего минимума. И очень близки к тому, чтобы рухнуть до 10-летнего минимума.

Текущая цена компании - 2,8 триллиона рублей.

За эту стоимость мы получаем компанию с активами на сумму 41 триллион рублей, из которых акционерный капитал - 5,6 триллионов.

Должен отметить, что в банковском сектор является нормой такой низкий уровень капитала по отношению к активам, но тем не менее, рубль капитала продается за 50 копеек.

Иными словами, перед нами компания с хорошей скидкой.

Средняя чистая прибыль составляет 886 миллиардов, что даёт показатель P/E около 3.

P/B - 0,5

P/S - 1,17

Самое интересное - компания за 2021 год заработала 57 рублей на акцию. Понятное дело, что этот показатель снизится по итогам 2022 года. Вопрос в том, на сколько?

Даже если прибыль упадет на 50% (в чем я искренне сомневаюсь), это будет равно прибыли на акцию в размере 28,5 рублей.

Или, иными словами, рентабельность составит от текущей цены 23,5%. Это внушительный показатель. Соответственно, дивиденд составит в будущем при падении прибыли на 50% - 14,25 рублей. Или 12% от текущей цены акций.

Есть такая закономерность на российском рынке, что дивидендная доходность привязывается к цене. У Сбера средняя доходность всегда составляла 6-7%. Даже если прибыль компании упадет вдвое, такая дивиденд в размере 14,25 рублей будет соответствовать цене обыкновенной акции минимум в 230 рублей.

Что мы имеем по итогу?

С одной стороны, компания получила сильный удар из-за санкций, а также из-за резкого роста ключевой ставки. Безусловно, это повлияет на основную деятельность и мы увидим снижение процентных и непроцентных доходов компании. Вопрос лишь в том, насколько?

С другой стороны:

• Это крупнейший банк в РФ. Занимает крупнейшие доли на рынке кредитования, ипотеки и дебетовых/кредитных карт.

• Очень высокий темп нефинансового сектора, имеющего огромный потенциал.

• Превосходные нормативы достаточности капитала, которые позволят пережить внутренний кризис.

• Растущая диверсификация бизнеса.

• Низкая рыночная цена.

Безусловно, мы не можем говорить о том, как сильно санкции и вся текущая ситуация повлияет на Сбер. Но нужно понимать - это российский банк. Вкладчики преимущественно россияне. Кредиты и ипотеки выдаются преимущественно в РФ.

Поэтому я и написал о том, что на процентный доход влияют временный негативные факторы. А вот на комиссионный уже текущая ситуация скажется долгосрочно.

Тем не менее, учитывая то, что комиссионный доход занимает меньшую долю в структуре выручки и при этом, растет нефинансовый сегмент, я не думаю, что падение прибыли составит более 50%. И даже 40-50% - это худший сценарий.

Зарубежная деятельность

Нашёл данные только по 2019 году.

За рубежом у Сбера 4 дочерник банка - Казахстан (1,3 миллиона клиентов, 11,5 миллиардов чистой прибыли), Беларусь (657 тысяч клиентов, 3,4 миллиарда чистой прибыли), Украина (103 тысячи клиентов, убыток 1 миллиард), Центральная и Восточная Европа (667 тысяч клиентов, 2,9 миллиардов чистой прибыли).

Как я написал выше, Сбер преимущественно работает на территории РФ, поэтому даже полное закрытие всех зарубежных отделений не так сильно скажется на чистой прибыли. Единственный вопрос, который остается открытым - это комиссионные доходы. Всё же, со Сбером больше не могут вообще работать иностранные компании. Но тут нам остается только ждать будущего раскрытия отчётности.

Выводы

Учитывая всё вышесказанное, лично для меня Сбер видится перспективной инвестицией. Обратите внимание - инвестицией, а не банком. Сам я не люблю Сбер и его обслуживание.

Но я вижу его показатели и долю рынка. Поэтому по текущей цене с такой рентабельностью, даже с риском обвала чистой прибыли на 50%, это привлекательная компания.

Особенно, долгосрочно. Ведь в будущем будет восстановление процентных доходов и рост нефинансового сегмента.

Поэтому сам я акции Сбера держу. Покупал примерно по 120-130. Уже эта цена для меня является выгодной долгосрочно. Держу буквально 2%.

Краткосрочные движения рынка меня не интересуют. Поэтому если акции рухнут на момент выхода нерезидентов - ок. Буду рад купить дешевле.

Вот только я сомневаюсь, что ему дадут рухнуть сильно ниже (хотя хотелось бы), потому что у правительства есть план по "Докапитализации" компаний.

Сбер тоже сюда попадает. Посмотрим, что из этого выйдет.

Префы или обычные акции?

Извечный вопрос.

Особенно сейчас, ведь префы показывают динамику хуже обычных.

Исторически так сложилось, что префы дают бОльшую доходность. Да и дивидендная доходность у них всегда была повыше, ведь цены ниже.

Но почему сейчас префы показывают динамику хуже обычных?

Я думаю, разгадка кроется в том, что привилегированные акции обладают другими правами.

Привилегированные акции не имеют голоса, но зато имеют преимущество в выплате дивидендов. Если посмотреть на график, то возможно, у инвесторов сложилось такое впечатление, что по префам дивиденды будут с более высокой вероятностью.

Но когда Сбер объявил, что дивидендов не будет (точнее, пока только рекомендация от Совета), то акции префов поползли вниз.

А может, это связано с тем, что в марте правительство (или ЦБ) выходило на рынок и выкупало привилегированные акции. Об этом информации в свободном доступе нет.

Поэтому ответ - привилегированные. Они дешевле и благодаря этому исторически дают бОльшую доходность. Как дивидендную, так и прироста стоимости.