"АЛРОСА". Потускневшие алмазы. Часть2.Ценообразование и синтетический рынок алмазов.

https://t.me/comodities_markets

В первой части поговорили в целом про алмазную отрасль, как, где и кем добывается, как устроен мировой рынок алмазов.

Во второй части продолжаю общую тему алмазной отрасли. Поговорим про рынки сбыта, ценообразование камней, ценовые бенчмарки алмазного рынка и довольно животрепещущую тему синтетических алмазов и бриллиантов.

Сбыт и розничная торговля (downsteam)

Ключевым рынком сбыта алмазно-бриллиантовой продукции уже долгие годы является США, на долю которых приходится около 40% всех покупок бриллиантовых украшений в мире.

Все большую долю для алмазно-бриллиантовой индустрии занимает рынок Китая с долей около 20% и хорошими перспективами роста благосостояния китайских граждан, которое растет каждый год.

Большие перспективы по мнению аналитиков и у индийского ювелирного рынка, который продолжает формироваться. Именно эти три рынка являются и будут являться в будущем ключевыми для мировой алмазной отрасли.

В США ранее предполагался устойчивый рост реальных доходов населения на 1,5-2,5% в год, который согласно прогнозной модели помимо прочего будет стимулировать спрос на ювелирную продукцию. Развитие Китайской экономики и становление широкой прослойки среднего класса станет драйвером устойчивого долгосрочного тренда на рост потребления алмазов в этой стране. Индия сейчас является одним основных потребителей ювелирных украшений с бриллиантами. Прогнозируется, что рост рынка до 2030 г. будет продолжен за счет развития среднего класса и увеличения спроса на свадебные украшения.

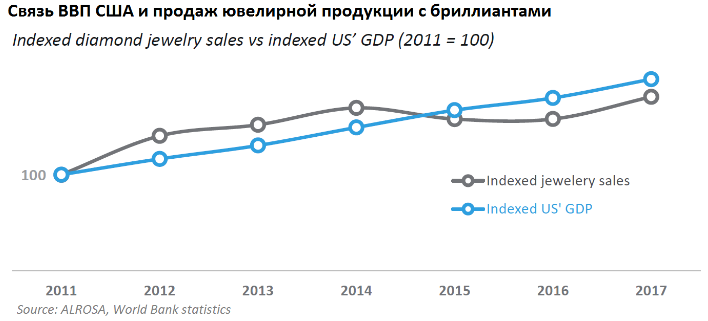

Попался довольно интересный график, он хоть и старый,но взаимосвязь ВВП США и спроса на бриллиантовые украшения, довольно четко прослеживается. Впрочем и без графика достаточно логично, что чем лучше живет страна, чем больше денежных средств зарабатывают ее граждане, тем больше вероятности, что часть свои заработанных средств они потратят на товары не первой необходимости, а также люксовые товары, в т.ч различные ювелирные изделия

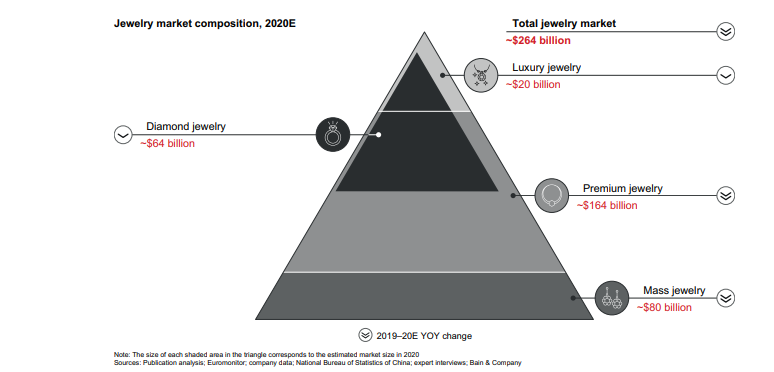

Если посмотреть в целом на мировой ювелирный рынок в 2020г., более свежих данных не попадалось, то на ювелирные изделия с бриллиантами приходится довольно существенная доля рынка, около четверти (24,5%) от всего объема изделий.

Оценка алмазов: система GIA

В 1953 году Геммологический институт Америки (GIA) разработал одну из самых точных систем оценки алмазов. Большинство геммологических лабораторий мира для определения стоимости камней до сих пор опираются на классификацию GIA.

Система разделяет алмазы на пять ступеней качества: 1)плохое, 2)удовлетворительное, 3)хорошее, 4)очень хорошее и 5)отличное.

Качество алмазов определяется по 4 ключевым параметрам: масса в каратах (Carat weight), цвет (Color), чистота (Clarity) и огранка (Cut).

Вес.

Вес добытого драгоценного камня напрямую влияет на его стоимость. Масса и размер алмазов измеряются в каратах: 1 карат (ct) эквивалентен 0,2 грамма.

В зависимости от веса алмазы делятся на мелкие (до 0,29 карат), средние (0,3-0,69 карат) и крупные (свыше 0,7 карат).

Обычно крупные минералы имеют более высокую стоимость, однако некоторые мелкие камни более ценны — если обладают уникальными качественными характеристиками.

Цвет.

Полностью бесцветные «белые» камни – самые дорогостоящие, так как в природе встречаются крайне редко. Объяснение тому простое: чем прозрачнее алмаз, тем больше он искрится и блестит.

Окрашенные бриллианты оцениваются по иным параметрам. Специально для «цветастых» находок GIA разработал шкалу, по которой геммологи всего мира определяют насыщенность того или иного оттенка.

Цветные алмазы могут иметь самые разнообразные цветовые вкрапления. Самые распространённые оттенки – желтоватый и белый. Реже всего встречаются камни красного, синего, зелёного и фиолетового оттенков.

Также есть алмазы так называемого фантазийного оттенка. К ним относятся камни, не попавшие в шкалу GIA. Их разделяют «путём определения оттенка, насыщенности, тонов от светлого до тёмного и однородностью распределения цвета бриллианта.

Чистота

Чистота – это степень наличия сколов, трещин, воздушных пузырьков и других дефектов как снаружи, так и внутри камня. Примечательно, но камни без внутренних дефектов ценятся больше, чем алмазы, «чистые» снаружи.

Самыми редкими считаются алмазы без каких-либо внутренних включений, либо с незначительными дефектами, которые не обнаруживаются стандартным по GIA методом оценки при помощи лупы с 10-кратным увеличением.

Огранка

Не менее важный параметр — огранка, поскольку именно она придаёт алмазу неповторимый блеск. Этот параметр учитывает симметрию и пропорции камня, особенности его полировки.

Самой «правильной» огранкой обладают алмазы с идеальными пропорциями. Такие камни преломляют внутри себя и отражают максимальное количество света.

После оценки алмазы получают сертификат, подтверждающий качественные характеристики. В документе фиксируется форма огранки, геометрические размеры, вес, цвет, чистота. Кроме того, сертификат содержит информацию о качестве полировки, симметрии, наличии свечения и других параметров.

В России стоимость алмазов формируется по ТУ (техническим условиям). Российская система оценки также основана на GIA, но имеет свои особенности.

К примеру, мелкие круглые алмазы российская система делит на 6 групп, средние и большие – уже на 12. По российской классификации качество алмазов бывает: отличное (А), хорошее (Б) и удовлетворительное (В) качество огранки бриллианта.

Стоимость алмазов в России определяет Минфин при участии Гохрана. На официальном сайте ведомства периодически публикуются прейскуранты цен: они выступают в качестве ориентира для стоимостной оценки природных алмазов и бриллиантов.

В России прейскуранты чаще используется для оптовых сделок между огранщиками и дилерами, а также для обоснования цен при реализации на внешнем рынке.

Отслеживание цен на алмазы

С учетом уникальности каждого алмаза, как и бриллианта, их разнообразия, камни не имеют доступных для всех производных "бумажных" биржевых инструментов типо фьючерсов. С учетом принятой мировой сертификации и стандартизации, на алмазных биржах в Мумбаи, Шанхае, Дубае, Антверпене, Рамат-Гане и др. можно выбрать и физически купить алмазы/бриллианты, но по спекулировать на алмазах не получиться.

В мире существуют несколько основных, общепринятых и авторитетных ценовых бенчмарков, на которые стоит обращать внимание, чтобы понять, как себя чувствует отрасль в плане цен.

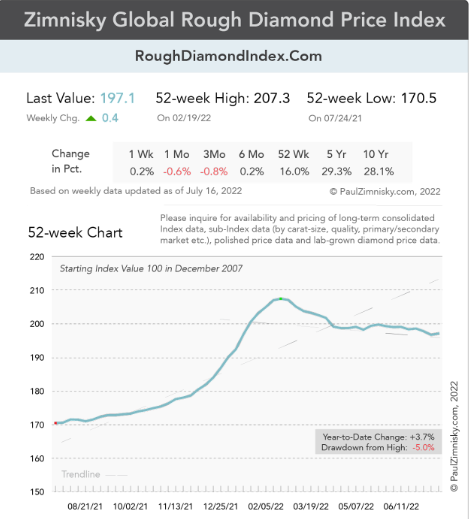

- "Глобальный индекс цен на необработанные природные алмазы Zimnisky"

Индекс был создан для консолидации достоверной информации о ценах на природные необработанные алмазы и публикации текущего изменения цен на них на еженедельной основе в виде индекса. Целью Индекса является отслеживание сопоставимого изменения цен на природные необработанные алмазы, оцененные в долларах США, взвешенные в соответствии с глобальным ассортиментом продукции.

На нем видно, как отрасль активно восстанавливалась после ковид-обвала в 2021гг., цены на необработанные алмазы достигли пика к концу февраля-началу марта, после чего немного скорректировались на фоне глобального ухудшения ситуации в экономиках мира, разгула инфляции и новых вспышек ковид и последовавших ограничений в Китае. Однако если посчитать, от пика индексного значения в 207 до текущих 197, это всего 5%, т.е о какой-то глобальной коррекции говорить не приходиться.

Применительно к Алроса это также говорит о продолжающемся ценовом позитиве, если конечно Алроса сможет сбыть свою продукции, маневрируя между официальными и добровольно наложенными санкциями игроков в отрасли.

Запатентованная методология индекса включает данные о ценах сделок с необработанными алмазами как на "первичном рынке", (продажи по долгосрочным контрактам), так и на "вторичном рынке" (тендеры, аукционы и торги, осуществляемые коммерческими добытчиками).

Индекс не предназначен для отражения средней цены алмазов или за карат бриллианта, он представляет собой процентное изменение цены необработанных алмазов по сравнению с первоначальным значением Индекса, установленным на уровне 100 на 31 декабря 2007 года.

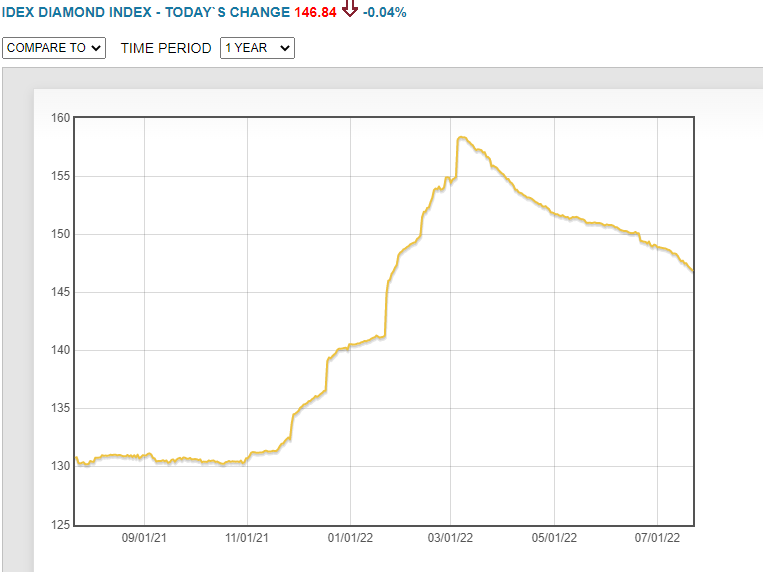

2."Diamond Index" от Международной алмазной Биржи

Пожалуй главный биржевой инструмент отслеживания цен на алмазы. Индекс Diamond Index от International Diamond Exchange рассчитывается на основе цен с крупнейших мировых алмазных аукционов, включает в себя онлайн-списки предложений в реальном времени с функциями динамического ценообразования и запатентованную уникальную функцию онлайн-клиринга алмазных транзакций. В указанной системе указаны более 75% запасов мировой цепочки алмазных поставок.

IDEX - Международная алмазная биржа - ведущая онлайн-платформа для торговли алмазами для профессиональных трейдеров, расположенных в основных алмазных городах, таких как Антверпен, Мумбаи, Рамат-Ган и Нью-Йорк. (GDT).

Если ориентироваться на него, здесь похожая картина, как и с предыдущим Индексом. Рост цен до зимы и небольшая коррекция. По текущему индексу немного больше, но также от пиков всего в 7,5%.

Если взять более длительный отрезок, то после мирового ковид-провала весной 2020г. и до текущих июльских отметок, индекс вырос на 27%

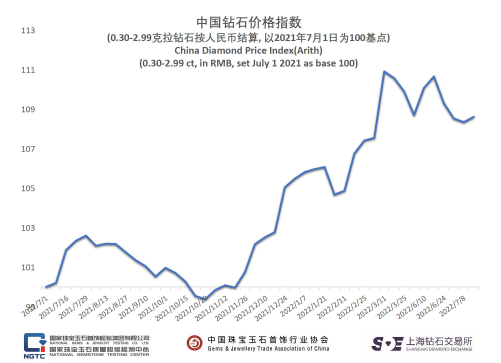

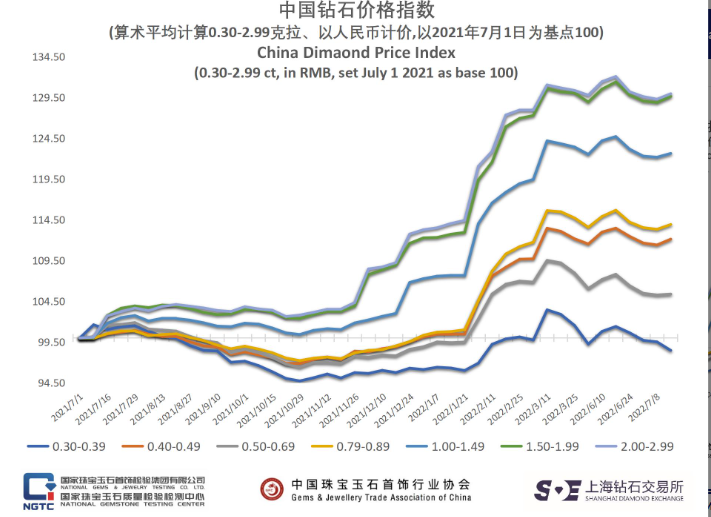

3. Китайский индекс цен на алмазы

Шанхайская алмазная биржа является единственным легальным каналом Китая для импорта и экспорта алмазов и бриллиантов для торговли, а также для продажи на внутреннем рынке необработанных алмазов

По "China diamond price Index" примерно аналогичная картина с ценами на алмазы, как и на предыдущих бенчмарках. На графике ниже, текущий совокупный индекс на всю палитру камней весом от 0,30 до 2,99 карат.

Здесь подробнее данные на разные камни по весу в Китае. Что интересно, по всем камням кроме "мелких", намечается попытка разворота цен после небольшой коррекции.

Рынок синтетических алмазов

По этой теме, довольно много мифов и предубеждений в инвестиционном сообществе. Если честно ранее также, не был сильно погружен в нюансы и не представлял объективно всю картину.

Синтетические алмазы производятся в лаборатории и популярны за счет своей уникальной кристаллической структуры, химического состава и физических свойств, имеют аналогичную структуру и строение, как и природные алмазы. Произведенные искусственно алмазы используются в разных областях, включая производство компьютерных микросхем, работы в горнодобывающей промышленности, строительство, астрономия, экспериментальная физика, хирургия и резка камней, производстве электронных и оптических приборов, мощной электроники высокого напряжения, мощных высокочастотных устройств, лазерных диодов, телекоммуникации и ювелирной промышленность.

С точки зрения продукта, мировой рынок синтетических алмазов подразделяется на борт (сростки мелких непрозрачных алмазных кристаллов неправильной формы), алмазную крошку, абразив, порошок и камень. Порошок и камень – самые распространенные виды синтетических алмазов, используемые в разных отраслях.

С точки зрения типа, мировой рынок синтетических алмазов подразделяется на два вида, ограненные (используют в ювелирной, электротехнической отраслях, оптике, микросхемах) и неограненные (в основном для обработки металлов и др.промышленных целях). В промышленных целях синтетические алмазы можно наделить уникальными характеристиками и "вырастить" их совместно с другими элементами, наделив электропроводностью металла и др.нюансами.

С точки зрения качественной характеристики, синтетические алмазы подразделяются так же как и природные на ювелирные и технические.

В промышленности, с учетом более дешевой себестоимости производства и возможностью наделить их необходимыми для промышленности функциями, уже сейчас синтетические алмазы полностью вытеснили с рынка природные и составляют около 95% от общего объема алмазного сырья используемого в промышленных целях.

Однако в ювелирной промышленности, доля синтетических камней по-прежнему минимальна и составляет только около 5%-7% от мирового рынка.

Вход на синтетический ювелирный рынок очень высокий, как в плане финансовых затрат, так и в плане необходимости использования очень сложных и дорогостоящих технологий, в мире только около десятка Компаний, которые и поделили весь рынок. Существующие в мире мощности по производству синтетических алмазов ювелирного качества оцениваются в настоящее время всего в 5 млн карат, это всего около 5%-7% от производства натуральных бриллиантов ювелирного качества.

Основные производители на этом рынке это Китай и Индия. При чем в Китае это все жестко регулируется на законодательном уровне и сегмент полностью прозрачен и контролируем. Главный потребитель синтетических камней – США.

Большая часть синтетических камней — мелкие, их размер не превышает 0,18 карата. Такие камни относятся ближе к категории бижутерии.

Некоторыми участниками рынка прогнозируется рост сегмента синтетических бриллиантов до 10–17 млн карат, при условии сохранения текущих темпов роста. Ну и следовательно продолжение отвоевания доли рынка у природных камней продолжится.

Естественно, что традиционных производителей алмазов и бриллиантов не очень радуют такие перспективы и они всячески пытаются защитить свои объемы и интересы. Насколько я понял, пока читал и вникал по этой теме, в отрасли нет целей полностью убрать с рынка синтетические камни в ювелирной промышленности. Основная цель у всех это вывести теневой сегмент бизнеса этих камней, который портит всю репутацию рынка природных алмазов.

В настоящее время около 80% выращенных в лаборатории ювелирных алмазов реализуются по теневой схеме, как правило, их смешивают с природными при оптовых продажах камней мелкого размера. Отличить их можно только в геммологической лаборатории и то, если говорить о мелких камнях не всегда это возможно и дешево сделать

Один из главных игроков в отрасли De Beers вообще решили войти в реку искусственных камней и приобрели Компанию, которая специализируется на их "выращивании" и официально создают из этих синтетических камней специальные ювелирные коллекции под отдельным брендом "Lightbox".

Крупнейшие ритейлеры украшений с бриллиантами не занимаются и не планируют заниматься реализацией украшений с искусственными бриллиантами, в основном приобретают и продают бриллианты размером больше 0,18 карат, которые регистрируются индивидуально и практически исключают теневое попадание на рынок искусственных камней. Более мелкие, но официальные игроки рынка иногда выделяют их также в отдельные коллекции

Основные покупатели на рынке искусственных бриллиантов это в основном покупатели с небольшим достатком, которые не могут себе позволить покупку изделий с природными камнями, а также современное, так называемое «поколения Z», современная молодежь, которые в целом меняют существовавшую модель потребления, на более разумное потребление, а также различные лоббисты экологической и социальной ответственности современного мира.

Что касается разницы в ценах, между природными и искусственными камнями, синтетический бриллиант в 1 карат в среднем в 2 раза дешевле натурального, по мелким камням разница иногда достигает 4-5 кратных размеров.

По ценам на синтетические бриллианты пару лет назад разразился в США настоящий скандал. Алмазный гигант De Beers, который вышел на рынок искусственных камней, официально продавая их под отдельным брендом, установил отсекающую демпинговую фиксированную цену на них, которая была в несколько раз дешевле всех остальных.

Имея возможность продавать их без маржи, а где-то и себе в убыток, De Beers уронил весь ритейл-рынок синтетики в США, другие Компании просто были не в состоянии с ним конкурировать.

Со временем цены немного поднялись, но многих с рынка вымыло, остальные были вынуждены продавать практически по себестоимости. Многие в отрасли считают, что это было сделано намеренно, чтобы полноценно разграничить и сегментировать рынки на природные и искусственные камни, что отчасти и удалось сделать.

Интересно, что ранее "Алросе" на уровне некоторых высоких чиновников нашей страны, также предлагалось зайти на рынок синтетических камней и заняться их выращиванием. Компании категорически отказалась от озвученных предложений.

Если интересно мое мнение...Безусловно доля на рынке синтетических ювелирных камней будет постепенно возрастать и дальше, однако регуляторными мерами, как в России, так и мире, рынки полностью сегментируются в 2 параллельных, наподобие ситуации рынка мехов и шуб.

Один с дорогими и природными камнями, где полностью будет прозрачна вся цепочка камня в кольце или серьгах, вся история и гарантийные сертификаты его качества и природного происхождения. Рынок все больше будет уходить в люксовость, но по-прежнему иметь своих покупателей, прежде всего в развитых странах и экономиках.

Второй с искусственными камнями, которых с каждым годом будет все больше на рынке, с увеличением объемов, будет снижаться и их стоимость. Рынок захватит развивающиеся и небогатые страны, где и будет в основном представлен.

На этом пожалуй вторую часть и закончу, достаточно большой получился объем. В следующей части поговорим уже конкретно об АЛРОСА, чем Компания располагает, как устроен ее Бизнес, как и сколько добывает, куда продает, санкционное давление, инвестиционная привлекательность и прочее.

Видел также, что вышли операционные отчеты от лидеров алмазного рынка De Beers и Rio Tinto, возможно появятся цифры по Алроса, аналитические материалы по отрасли. По текущей ситуации на алмазном рынке с учетом данных за полугодие, наверное расскажу отдельно после окончания обзора АЛРОСА.

Если понравился обзор, подписывайтесь на канал на удобных для Вас площадках, делайте репосты, оставляйте комментарии и реакции, свои пожелания и предложения.

С уважением, Руслан. https://t.me/comodities_markets