通往农奴制的新道路:即将到来的房地产崩溃的图解指南【迈克尔·赫德森】

国仁全球大学堂

编者按:

该文于2006年5月发表于Harper's Magzine。赫德森教授在文章中指出了美国债务经济的不可持续,预言了美国房地产崩溃。赫德森教授也因这篇文章被誉为预言次贷危机的第一人。但他说,这是华尔街人尽皆知的事实,只是没有人讲出来,他只是用文字和图表揭露了他所知的事实。

通往农奴制的新道路

——即将到来的房地产崩溃的图解指南

作者:迈克尔·赫德森

译者:宋玮

从来没有这么多的美国人如此心甘情愿地深陷债务。房价膨胀到我们已经习惯于把抵押贷款——迄今为止我们大多数人将承担的最大债务——称为"投资"。当然,他们的想法是,就算今天借的10万美元在未来30年内将花费超过20万美元来偿还,但土地会升值得更快。在房地产泡沫的怪异逻辑中,债务已经等同于财富。

而且债务不仅是财富,还是自由——这是一个更奇怪的悖论。毕竟,在历史上的大部分时间里,债务只不过是奴隶制的一个小变种而已。债务人是中世纪的农民,或者被抵押到西班牙种植园的印第安人,或者是南北战争后南方奴隶的佃农子女。今天,很少有美国人愿意接受这样的安排,因此,未来的领主和男爵们不得不开发更复杂的诱惑。

他们找到的解决方案非常出色,尽管它很复杂,但可以简化为一个词——租。不是公寓住户付给房东的租金,而是经济租,即一个人仅仅通过拥有某样东西而获得的利润。经济租的形式可以是无线电频谱的许可费,储蓄账户的利息,股票的分红,或出售房屋和土地的资本收益。经济租的突出特点是,赚取它不需要付出任何劳动。事实上,租户付给房东的常规租金,只有在减去房东为维持这个住所的实际花费后,才会成为经济租。

地主阶级的大多数成员都非常富有。很多人都想加入这个阶层。因此,我们的悖论似乎得到了解决:随着房地产的繁荣,广大美国人只要今天可以承担巨大的债务,明天就可以实现巨大的资本收益,以及随之而来的贵族式的休闲生活。如果你有能力填写一份抵押贷款申请,那么你今后就不需要再工作了。还有什么能比这更诱人,或者说,更平等的呢?

无论如何,这就是一种宣传。现实情况是,尽管对许多人来说,拥有自己的住房可能是很多人梦寐以求的,但这个特殊的房地产泡沫是经过精心设计的,以引诱购房者跳进损害自己利益的陷阱。这个诱饵就是赚快钱。这个陷阱相当于现代的农奴制,即用一生的时间来为价值迅速下降的资产还债。

到目前为止,大多数参与房地产泡沫的人都至少赚了点钱,但这种情况即将改变。泡沫将会破灭,而当它破灭时,那些以为自己会过上轻松的房东生活的人很快就会发现,他们真正签下的是沦为债务奴役的卖身契。

通往农奴制的新路是从贷款开始的。自2003年以来,抵押贷款已占美国银行贷款总额的一半以上,仅在2005年就超过了2000亿美元。如果没有这种不断增长的需求,近年来银行的贷款净额几乎没有增长。

为什么对抵押贷款债务的需求如此之高?有几个原因,但所有这些原因都与以下事实有关:银行鼓励人们在考虑抵押贷款债务时,只考虑他们每个月能支付多少钱,以及最长能把贷款年限拉长到多少年,而不是考虑还款的总金额。一个给定的月度还款额可以承载截然不同的债务数额,这取决于利率和还款持续的时间。例如,每月1000美元的付款的购买力,随着债务的持续和利率的下降,几乎增加了两倍。

事实上,银行越来越不急于收回贷款了。去年,将近一半的人在购买第一套住房时被允许0首付贷款,许多购房者得到了所谓的只付利息的贷款,对实际债务的支付被分期付款推迟了数十年。少数人甚至选择了"负偿还"贷款,这种贷款方式下的本金余额增长而非下降。额外的利息被添加到本金中,而总债务可以无限期地增长。与此同时,美联储二十多年来一直在推动利率下降。

美国国税局通过允许税收减免——例如众所周知的住房抵押贷款抵扣税款——来帮助创造对债务的需求,这可以将贷款变成一个有吸引力的避税手段。事实上,商业房地产投资者将他们的大部分经济租隐藏在建筑物的"折旧"撇账中,即使这些建筑物获得了市场价值。其借口是,建筑物就像任何其他工业投资一样,会磨损或过时。但实际情况是,建筑物可以一次又一次地折旧,甚至在其市场价值增加时也是如此。

地方和州政府也推波助澜,以所得税和销售税的形式将税收负担从财产转向劳动和消费。自1929年以来,税收负担的比例完全逆转了。

不过,近年来,对房屋所有权的最大激励不是拥有房屋本身,甚至不是避税,而是出人头地、阶级跃升的永恒希望。如果一套20万美元的房子在某一年猛涨15%,业主将实现3万美元的资本收益。许多这样的业主通过办理房屋抵押贷款,花费了未来的资本收益。对于那些实际工资停滞不前或下降的家庭来说,以较高的房产价格为抵押进行借贷,感觉就像从已经赚取利息的银行账户中取钱一样。在去年的一项研究中,艾伦-格林斯潘和詹姆斯-肯尼迪发现,仅在2004年,新的房屋产权贷款就为美国经济增加了2000亿美元。

同样不值一提的是,资本收益在没有任何实际劳动或工业投资的情况下"赚取"的经济租金,越来越不被征税。

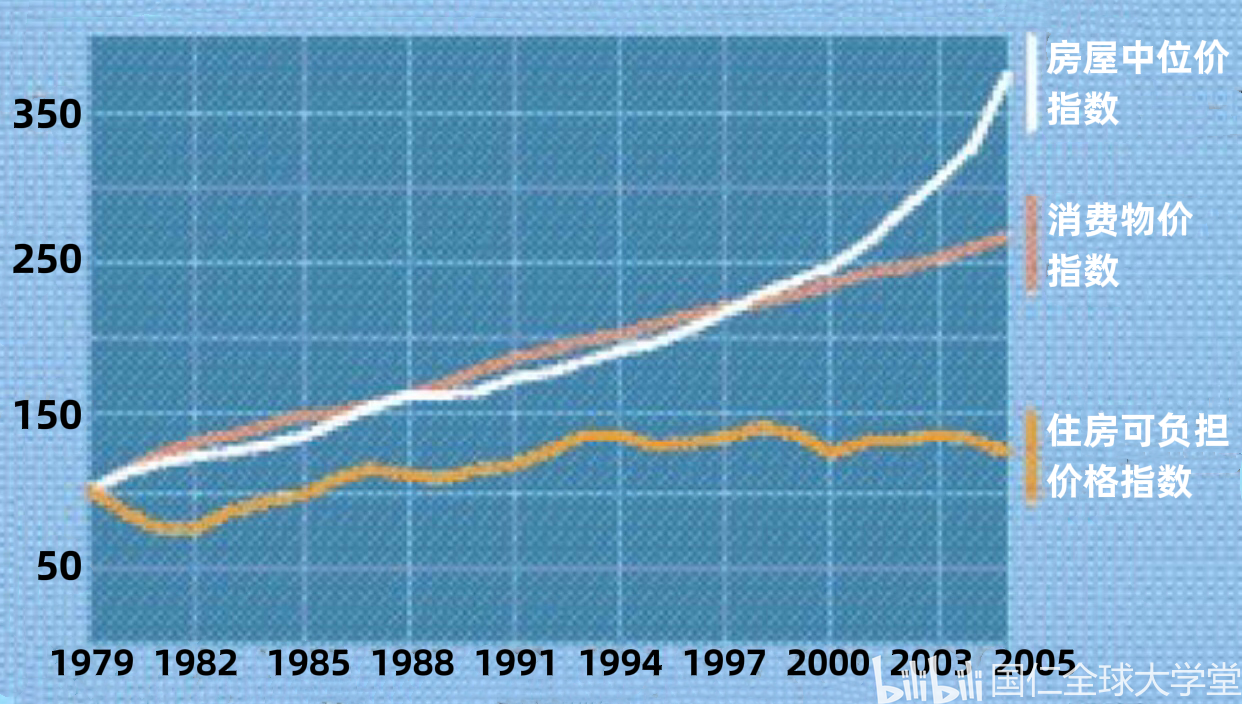

所有这些因素结合在一起,吸引了创纪录的买家进入房地产市场,而房价也相应攀升。在过去的十年中,房屋的中位价已经翻了一番多,从1995年的10.9万美元到2005年突破20.6万美元的高峰。这一增长速度远远超过了消费者价格指数,尽管住房负担能力——对月度住房成本的衡量——一直保持不变。

这听起来是个好消息。但是,这些不断上涨的价格也意味着,越来越多的人欠银行的钱已经突破历史最高点。这不仅仅是指11.8万亿美元的未偿抵押贷款额度,而且是指抵押贷款债务占国民经济的比例。这些债务有望在本十年(指2010年)结束时超过美国国内生产总值的规模。

这笔巨额债务也可能看起来不那么糟糕,因为巨大的资本收益在未来向我们招手。但是,这种繁荣不可能永远持续下去。当增长停止时,市场将崩溃。不过,要了解个中原因,需要快速回顾一下经济理论。我们通常认为 “经济”不过是生产者和消费者之间的一个闭环。雇主雇用工人,工人创造商品和服务,雇主向他们支付工资,工人用这些钱购买他们创造的商品和服务。

不过,正如我们所看到的,政府在经济中也发挥着重要作用。增加税收从生产者和消费者之间的资金循环中抽走资金,使过热的经济放缓。赤字支出则将更多的收入注入这一流动,帮助停滞不前的经济走出衰退。这就是与约翰-梅纳德-凯恩斯有关的古典政策模式。

第三个因素也影响着国家的财富。经济学家称其为FIRE部门,是金融、保险和房地产的简称。这些行业是如此共生,以至于商务部将它们的收益作为一个综合体来统计。银行要求抵押贷款持有者为他们的财产投保。同时,房地产公司正以房地产投资信托基金(REITs)的形式将自己变成证券公司,而这些公司又由投资银行承保。FIRE部门的主要产品是信贷。金融部门在提取利息和其他费用时,将信贷注入经济。

与生产/消费和政府部门相比,FIRE部门有两个显著优势。首先是利息财富呈指数级增长。这意味着,随着时间的推移,利息的复利使债务翻倍再翻倍。十八世纪哲学家理查德-普莱斯发现了复利的这一奇迹,并有些沮丧地指出,如果他能够回到耶稣出生的那一天,存下一分钱,按照5%的利息,每年复利计算,他将为自己赢得一个比地球大1.5亿倍的纯金球。

金融部门的另一个优势是,利息可以迅速回收转化为更多的债务。贷款人支付的利息越多,银行的贷款就越多。而这些新的贷款反过来又能进一步推动对房地产的需求,使房主们能够获得更多的贷款,以期待未来的资本收益。有些人称这种永动机为"后工业经济",但更准确一点,它应该被称为食租经济。人们梦想着FIRE部门将惠及每个美国人的财富——我们不需要工作或生产任何东西,也不需要为国家的新技术或基础设施进行投资。我们当然也不需要交税。我们只需要投身于这场食租的繁荣泡沫。复利的奇迹将使我们每一个人都跃身为食租者,在利息、红利和资本收益上大快朵颐。

可惜的是,在现实中,我们不可能都成为富人。正如伏尔泰所说,富人需要大量的穷人,贵族阶层需要大量的债务人。别无他法。事实上,在过去20年里,绝大多数美国人看到他们在租金蛋糕中的份额减少了,即使房地产蛋糕作为一个整体已经做大。每个人都变得更富一点,但富人变得更富。

我们将很难保持这种半幸福的状态。像任何生物体一样,实体经济不会以指数方式增长,甚至不会线性增长。它会渐渐变成S型曲线,成为自身成功的牺牲品。当生意好的时候,对劳动力、原材料和信贷的需求增加,这导致价格和利率的大幅跳升,而价格和利率的跳升反过来又会压制经济。这就是复利的奇迹的创始者。虽然两千年前确实有很多人存钱生息,但至今还没有人获得哪怕一个地球体积的黄金。原因是,当商业周期转入低谷时,债务人无法支付利息和贷款,因此债务人的债务与投资于这些不良贷款的所有储蓄一起,在破产浪潮中被抹去。

日本在九十年代得到了这个教训。随着土地价格的上涨,银行借出的钱超过了人们支付利息的能力。最终,没有人能够买得起更多的土地,需求下降,资产价格也相应下降。但债务仍然存在。人们在价值跌剩一半的房屋上欠下了数十亿日元。许多商业业主干脆取消了抵押品赎回权,给银行留下的不仅是实际上已经死亡的"不良贷款",还有没有人愿意购买或有能力购买的房屋。英国类似的债务经济引发了一个干巴巴的俏皮话:"对不起,你失业了。希望你在你的房子上赚了大钱。"

我们已经达到临界点。截至去年秋天,甚至连艾伦-格林斯潘都在住房市场上发现了"泡沫的迹象"。他说,在一些地方,房屋价格已经"上升到不可持续的水平",如果不是"只需付息的贷款急剧增加"和 "其他更奇特的可调整利率的抵押贷款形式","使资格有限、高杠杆率的借款人能够以膨胀的价格购买房屋",房屋价格早就超出了许多美国人的承受能力。如果这一趋势继续下去,房主和银行都"可能面临重大损失"。与此同时,利率已经开始攀升。

所以,美国在住房市场下降的情况下持有创纪录的抵押贷款债务。即使是这样,起初看起来也没有问题:我们可以在漂亮的新房子里度过风暴。事实上,对于那些很久以前就买了房子,并且看着他们的房子价格翻了一番又一番的房主来说,情况不会太差。但是,对于最近的购房者来说,他们是在高位接盘的,现在面临着几十年的房屋贷款,而这些房屋的价值很快就会低于他们支付的价格。危机正在酝酿。而他们并不是一群无足轻重的蝼蚁。

对于最近的购房者来说,问题不仅仅是房价在下跌;而是房价在下跌的同时,购房者的总抵押贷款却没有变化甚至增加。最终,房子的价格将低于房主的欠款,这种状态被经济学家称为负资产。负资产的房主进退两难。他们无法出售房子,因为不断下跌的市场价格无法弥补他们欠银行的贷款,但他们仍然必须支付不断增长的月供。他们唯一的"选择"是削减其他方面的开支,或者以取消抵押品赎回权的方式失去房子和他们为之付出的一切。

自由市场的前提是“选择”。但越来越多的房主发现,他们的选择越来越少。以"财务自由"的承诺开启的房地产热潮,会以越来越多的工人被锁定在一生的债务偿还中而结束,这些债务吸走了每一分钱。事实上,会议委员会的一项研究发现,从1997年到2002年,拥有可自由支配收入的家庭比例已经从53%下降到52%。不断上升的利率、不断上涨的燃料成本和不断下降的工资,只会让债务人的生活更加拮据。

但房主并不是唯一要付出代价的人。整体经济都会萎缩。2004年流入实体经济的2000亿美元已经花光了,未来也没有资本收益来推动更多这样的宽松货币进入实体。不断增加的偿债支出将进一步分流流向消费支出的收入。这些因素叠加在一起,将使实体经济进一步萎缩,使那些已经下降的实际工资继续下降,并使债务缠身的经济陷入日本式的停滞,甚至更糟。

然后只有债务本身会遗留下来,成为一座痛苦的碑,纪念我们对躺着实现财富自由的狂热。