Мани менеджмент при торговле криптовалютами. Теория и практика

Специально для канала [Coin_Trade]🚀Сделаем иксы вместе!

Все из вас слышали о том что Мани менеджмент (money management) или управление капиталом, управление рисками — это самое главное в торговле. Если не соблюдать мани менеджмент - ваш депозит обречён на слив.

Не секрет что невозможно выигрывать в каждой сделке. Каждый прогноз имеет свою вероятность успеха. Бывает такое что у трейдера может случиться 10 убыточных сделок подряд. Если не соблюдать мани менеджмент - можно слить весь депозит на такой серии.

Чтобы обезопасить себя, в каждой сделке нужно рисковать фиксированным процентом от депозита, например 2%. Если нас настигнет серия из убытков - нам она не страшна. Главное чтобы мы выигрывали больше 50% сделок.

Но мало кто знает как делать это на практике. Далее в статье речь пойдёт именно об этом.

Существует много стратегий манименеджмента. Я расскажу об основных:

Фиксированная ставка.

В этом случае берётся фиксированный процент риска, и не изменяется на протяжении всего времени торговли, независимо от того растёт депозит или нет.

Эта стратегия подходит для тех людей, кто собирается выводить всю прибыль с торговли сразу.

Пример. Допустим, мы выбрали для себя фиксированный процент риска в каждой сделке - 2%. Наш депозит 1000$.

2% от 1000$ = 20$. Значит в каждой сделке мы должны рисковать не больше чем 20$.

Предположим что в процессе торговли мы заработали 250$, и наш депозит уже 1200$. Мы не пересчитываем ставку, и торгуем таким образом, как будто наш депозит всё ещё 1000$. То есть мы всегда будем рисковать 20$.

Плавающая ставка.

В этом случае мы изменяем ставку пропорционально росту или уменьшению нашего депозита, исходя из процента риска который мы себе выбрали.

Пример. Предположим что мы решили пересчитывать ставку каждые 20% от депозита. Депозит 1000$. Риск в каждой сделке - 2%, т.е. 20$.

Мы заработали 20% - 200$, и теперь наш депозит 1200$. При данной стратегии нам необходимо пересчитать лот, исходя из размера депозита. То есть теперь мы считаем 2% не от 1000$, а уже от 1200$. Получается что ставка выросла - теперь мы рискуем по 24$

Плюс данной стратегии в том что наш депозит растёт в геометрической прогрессии. Ведь ставка растёт, значит растёт и прибыль.

Но есть очень большой минус. Он заключается в том что при убытках нам будет сложнее восстановить депозит.

Приведу пример. Предположим, мы потеряли 20% - 200$, и наш депозит теперь равен 800$. Чтобы потерять 200$ - мы совершили 10 убыточных сделок подряд, со ставкой 20$.

2% от 800$ = 16$. Значит нам нужно уменьшить ставку. Чтобы восстановить наш депозит 1000$, с такой ставкой нам нужно совершить 13 прибыльных сделок.

Чтобы потерять 200$, мы проиграли 10 раз подряд, и теперь чтобы вернуть эти 200$ - нам нужно выиграть уже 13 раз. Понимаете логику? Нам становится сложнее выйти из просадки, чем войти в неё. Это и есть минус данной стратегии.

Нарастающая ставка.

Я использую эту стратегию.

Мы увеличиваем ставку при росте депозита, и не снижаем при уменьшении.

Пример. Риск 2%. Депозит всё тот же - 1000$. Начальная ставка 20$. Мы заработали 20% - 200$, и теперь наш депозит 1200$. Мы пересчитываем ставку - теперь она равна 24$. Депозит растёт, прибыль растёт. Всё хорошо)

Другой пример. Мы проиграли 20%, и наш депозит теперь равен 800$. Ставку при этом не пересчитываем, и торгуем так, как будто наш депозит всё ещё 1000$. Мы проиграли 10 раз подряд, и теперь чтобы нам выйти из просадки - нам нужно выиграть тоже 10 раз подряд.

Допустим, мы отыграли наши убытки и вышли в плюс на 20% от первоначального депо, и теперь наш депозит 1200$. Увеличиваем нашу ставку, теперь она равна 24$. Если мы снова проиграем 20%, то мы не будем пересчитывать ставку. Даже если наш депозит будет равен 1000$ или 800$, мы всё равно будем торговать так словно у нас всё ещё 1200$.

На мой взгляд, это самая оптимальная стратегия. Она даёт нашему депозиту свободно расти, и при этом не препятствует быстрому выходу из просадки.

Выбирайте процент риска на каждую сделку, исходя из размера депозита и вашей психологической готовности ставить большие лоты. Не рекомендую ставить риск более 5%.

Пересчитывать ставку вы можете хоть каждую сделку.

Переходим к практике.

В начале мы поговорим о Стоп-лоссах.

Стоп-лосс (Stop-loss) - это биржевая заявка, выставленная трейдером с целью ограничить возможный убыток.

Для примера возьмём биржу Poloniex.com. Но вы сможете использовать данный подход на любой бирже.

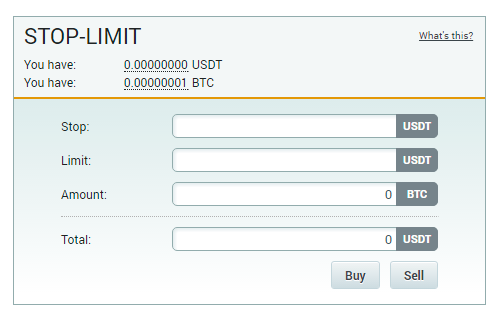

Чтобы выставить Stop-Loss на бирже Poloniex, нам необходимо использовать ордер STOP-LIMIT.

Как работает данный ордер?

Всё очень просто. Как только цена достигнет той цены, которую вы поставили в графе Stop, биржа поставит ордер на покупку или продажу по той цене, которую вы указали в графе Limit.

При этом биржа будет пытаться купить или продать в стакане ордеров по максимально выгодной для вас цене.

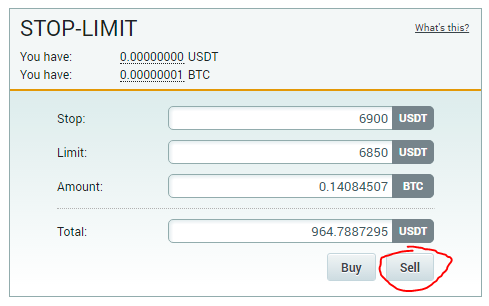

Пример. Вы купили Биткоин по 7100$, на 1000$.

Price - цена покупки.

Amount - количество Биткоинов.

Total - количество долларов.

Вы думаете что он вырастет, но хотите перестраховаться и не потерять слишком много в случае падения, и продать когда цена достигнет 6850-6900$.

Для этого нужно использовать ордер STOP-LIMIT

Stop - цена, при достижении которой биржа будет ставить ордер на покупку или продажу.

Limit - цена, на которую биржа поставит ордер на покупку иди продажу.

Amount - количество Биткоинов.

Total - количество долларов которые вы потратите при покупке, или получите при продаже.

В случае если цена Биткоина достигнет уровня 6900$, который мы указали в строке Stop, автоматически выставится заявка на продажу по цене 6850$ (указали в графе Limit). При этом биржа будет пытаться продать наши Биткоины тем людям, кто выставил заявки на покупку выше цены 6850$, по максимально выгодной для нас цене.

Оставлю небольшое видео про ордер Stop-Limit, если вдруг я непонятно объяснил:

Для биржи Bittrex:

Вы спросите, почему я не могу использовать обычный ордер SELL?

Объясняю. Дело в том что мы не можем выставить заявку на продажу в стакане ниже текущей цены, используя обычный ордер SELL. Выше - можем, а ниже - нет.

Теперь о самом главном. Как рассчитывать лот, с учётом Стоп-лосса?

Ставка - это та сумма, которую мы можем позволить себе потерять, исходя из % риска.

Лот - это та сумма которую мы тратим на покупку в итоге, с учётом стоп-лосса. Т.е. если цена достигнет уровня стоп-лосса, мы потеряем нашу ставку.

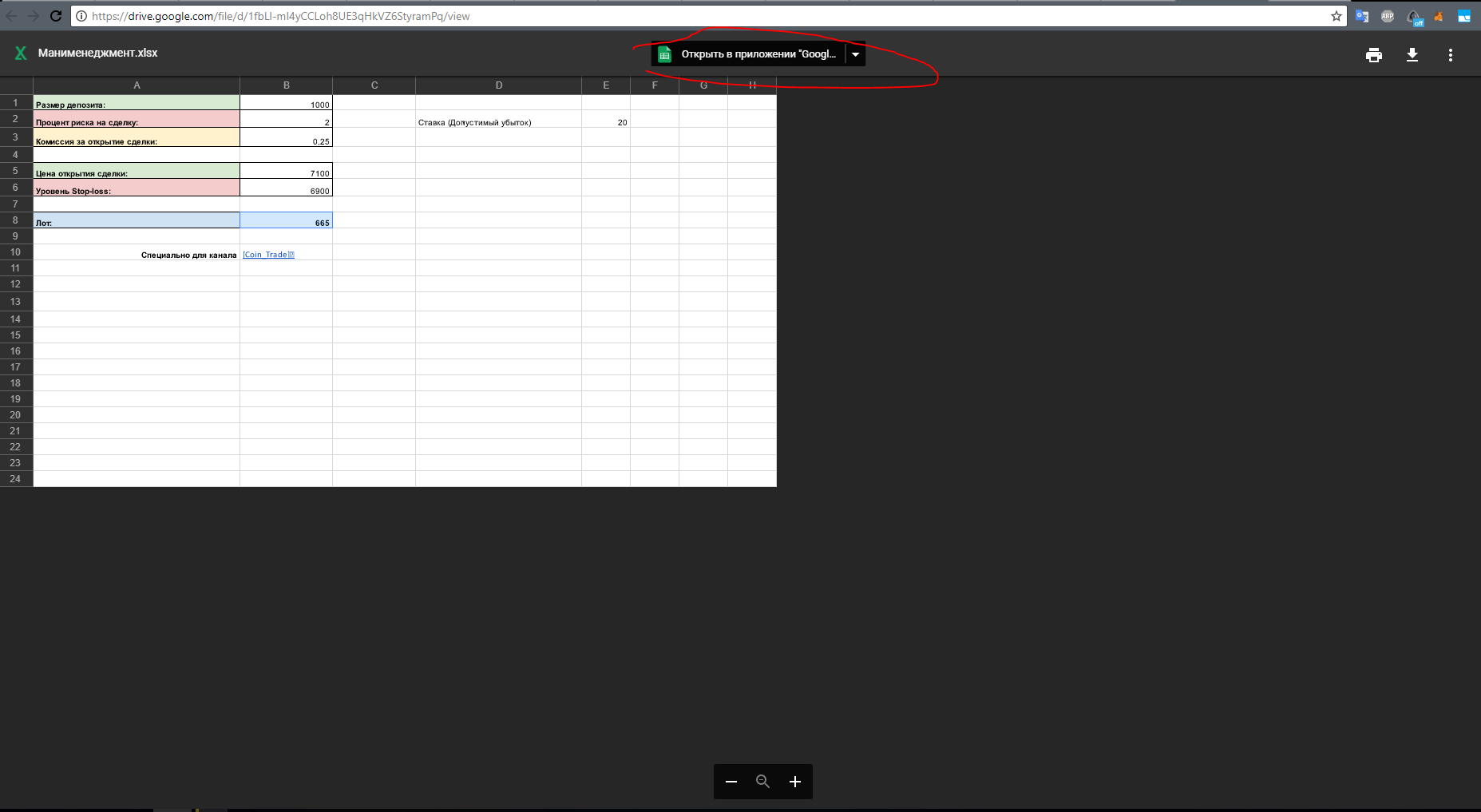

Пример. Размер депозита 1000$, риск 2%. Мы купили Биткоин по цене 7100$, и выставили стоп-лосс на уровне 6900$. При этом нужно учитывать комиссию биржи за открытие сделки - 0.25%. Исходя из этих параметров, нам нужно купить Биткоин на 665$. Тогда, в случае если сработает стоп-лосс, мы потеряем 2% от депозита, т.е 20$.

Как я это посчитал?

Специально для Вас, дорогие подписчики, я сделал таблицу для удобного расчёта лота. Вам больше не придётся ломать голову с калькулятором. Просто подставляйте свои значения, и таблица сама рассчитает лот. Её можно использовать как для долларового депозита, так и в случае если валюта вашего депозита Биткоин.

Важно. Когда вы вписываете дробные значения, используйте для разделения только запятую, иначе таблица не будет работать.

Вы можете свободно пользоваться ею, и посмотреть какие формулы я использовал для расчёта. Таблица всегда будет доступна по этой ссылке.

Чтобы начать ей пользоваться - нужно перейти по ссылке, и нажать Открыть в приложении "Google Таблицы":

Я буду постоянно дополнять её. Скоро добавлю таблицу для расчёта торгового лота с учётом кредитного плеча.

Если у Вас возникнут вопросы - заходите в наш дружный чат:

У меня большая просьба. Если копируете данную статью, оставляйте ссылку на источник - канал [Coin_Trade]🚀