Инвестиции в криптовалюту: как повысить доход и снизить риск

https://t.me/criptovaluta

В этом году я решил добавить в свой портфель криптовалюты. Причина, конечно, в их высокой доходности. Но опыт говорит мне, что высокая доходность никогда не бывает бесплатной. За нее приходится платить высоким риском. Рынок везде устроен одинаково - чем больше возможность заработать, тем выше шансы все потерять. Понятно, что все мы покупаем криптовалюты в надежде на высокий доход, но при этом не хотим оказаться в числе овец, которых с удовольствием постригут опытные спекулянты, маркет-мейкеры или обычные скамеры. Поэтому возникает вопрос: можно ли как-то обыграть рынок? Существует ли стратегия, которая позволяет снизить риск и не потерять высокую доходность? На самом деле такая стратегия есть.

Высокая доходность - это плата за высокий риск.

Главным способом снижения рисков является всем известная диверсификация. Главное правило: не кладите все яйца в одну корзину. Диверсификацией мы снижаем риск того, что лишимся всех денег из-за смерти какого-то одного проекта или одной валюты. Я уверен, что практически все разумные люди имеют портфель из разнообразных валют и диверсифицируют свои вложения. Любая валюта может уйти на дно за несколько дней. Вспомните, историю с биткоином в декабре 2014 года. Это справедливо и для фиатных валют. Аналогичная ситуация произошла с российским рублем, когда в ноябре-декабре 2014 года он обесценился в 2 раза. На тот момент я уже имел диверсифицированной портфель, часть которого находилась в долларах, поэтому в отличие от многих сограждан скорее выиграл, чем потерял на девальвации.

Не кладите все яйца в одну корзину.

Однако, диверсификация - это не все, что нужно для снижения риска. Диверсификацией мы снижаем риск падения одного или двух активов в портфеле, но никак не защищаем себя от рыночного риска, то есть от обвала всех валют одновременно Поэтому разумно иметь портфель, который состоит из активов, которые никак не связаны между собой. Я имею в виду, например биткоин и доллар. Эти две валюты никак не связаны. Например, если биткоин упадет в два раза, то стоимость доллара останется прежней. Вообще, при составлении портфеля лучше оперировать не конкретными активами, а классами активов. Примеры конкретных активов: доллар, рубль, евро, биткоин, эфир, золото, серебро, акции и т.п. Примеры классов активов: фиатные валюты, криптовалюты, драгоценные металлы, индекс рынка акций. Это важно потому, что между классами активов нет связи, а внутри классов активов связь есть. Например, резкое падение биткоина в два раза, скорее всего, сильно ударит по цене всех криптовалют, хотя бы потому, что большинство из них оцениваются через биткоин. Но если рынок криптовалют упадет в два раза, то рынок фитатных валют, рынок акций или рынок драгоценных металлов это никак не заденет. Подход, при котором мы создаем портфель с различными классами активов, по-научному называется asset allocation.

Asset Allocation - это вложения в различные классы активов.

Во всей этой истории с диверсификацией есть один важный момент, с которого я начал пост. Мы приходим в криптовалюты из-за высокой доходности. Но распределяя портфель по другим активам (не криптовалютам) мы эту доходность снижаем. Например, мы имеем портфель где 50% в долларах и 50% в биткоинах. При росте цены на биткоин в 2 раза, наш портфель вырастет только в 1,5 раза. Мы не дополучим прибыль. Правда у этой ситуации есть и обратная сторона. Если биткоин упадет в два раза, то мы потеряем только четверть портфеля. Заметьте, важную вещь, что наш портфель обесценится в 2 раза только если биткоин упадет до нуля. Это и есть главная страховка от риска.

Но дальше еще интереснее. Если биткоин упадет в два раза, то мы сможем купить его на дне за имеющиеся у нас доллары, которые останутся в портфеле. Так мы снова приведем наш портфель в соотношение 50/50. Эта операция называется ребалансировкой. В результате мы получим выгоду от того, что биткоин упал, так как сможем купить больше биткоинов по низкой цене. Если бы наш портфель состоял только из биткоинов, мы не смогли бы так сделать.

Ребалансировка - покупка или продажа активов для восстановления изначально выбранного соотношения.

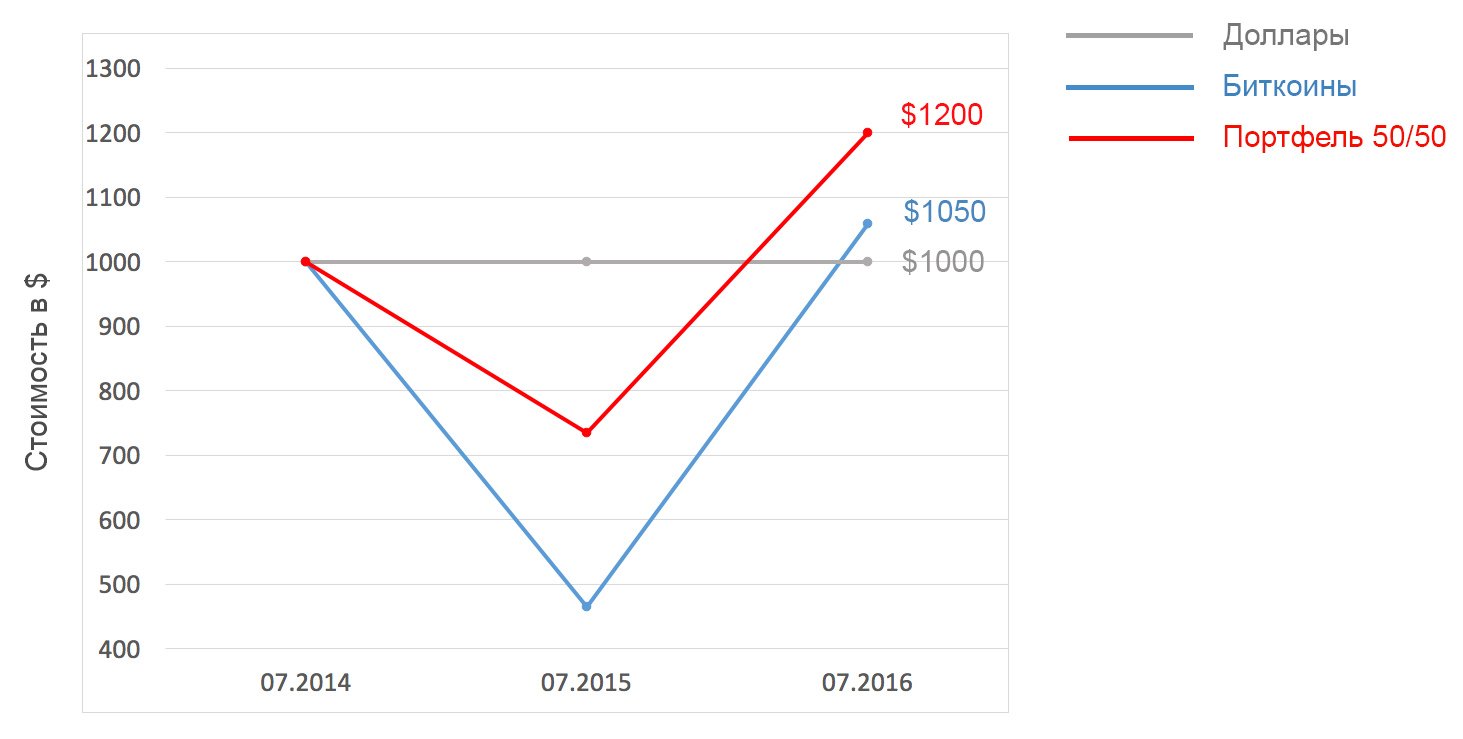

Ниже я построил график, на котором приведены три варианта инвестиций для условной суммы $1000, которую мы бы инвестировали два года назад, то есть 15 июля 2014 года:

- Вариант 1. Мы просто оставляем деньги в долларах.

- Вариант 2. Мы просто покупаем биткоины на всю сумму.

- Вариант 3. Мы делаем портфель, который на 50% состоит из долларов и на 50% состоит из биткоинов. Важное условие, что портфель приводится к соотношению 50/50 каждый год 15 июля (день публикации этого поста). Дата выбрана условно, можно взять любую другую. Процедура ребалансировки состоит в том, что когда биткоинов становится больше, чем долларов, мы меняем часть долларов на биткоины, или наоборот.

Что мы видим:

- Доллары, естественно, не изменили свою стоимость. Для упрощения пока вынесем инфляцию за скобки. Просто имеем $1000.

- Цена на биткоин с 15 июля 2014 года выросла всего на 5%. Это дало нам $1050.

- Наш портфель с 15 июля 2014 вырос на 20%. То есть мы не только в 2 раза снизили риск потерять деньги, но и в 4 раза увеличили доходность (20% по портфелю против 5% по биткоину). По факту мы имеем $1200.

И это все при том, что в портфеле с биткоином я поставил доллар, который по понятным причинам сам по себе не растет в цене. Если вместо доллара поставить какой-то доходный актив, например, золото или акции, то ситуация может быть намного интереснее.

Подписываемся на канал о Криптовалюте