Пройдите обучение и получите пакет акций стоимостью до 25 000 ₽

AlaoisMCАкция 18+

Только для РФ

Только для НОВЫХ пользователей, открывших брокерский счет с 1 февраля по 31 марта 2021 года

Приступим!

Для того, что бы проходить обучение по инвестициям нам нужен брокерский счет.

1) Оформляем брокерский счет → по этой ссылке

Если вы уже являетесь клиентом Тинькофф, то нажмите галочку в соответствующем поле

Важно! Если во время оформления будет звонить менеджер с предлогом "помочь", сразу отказывайтесь и скажите что заполните заявку сами, это важно! (Иначе бонус вы можете не получить)

Для открытия брокерского счета и получения подарочных акций не требуется карта (в некоторых регионах просят) Тинькофф банка, но она понадобится, чтобы вывести деньги с брокерского счета, так-что сразу после оформления брокерского счета оформляйте дебетовую карту Тинькофф Black. Открыть карту → по этой ссылке (Если у вас нет карты)

А после получения не забудьте перейти на бесплатный тариф 6.2, написав в чат поддержки, в приложении. А также отключить оповещение о транзакция за 50+- рублей в месяц (если вам они не нужны)

2) Сквачиваем приложение на телефон:

Android → Скачать

iOS → Скачать

3) Заходим по номеру телефона который указали в заявке и ждем как на главной странице появится акция с «Уроками».

4) В конце каждого «Урока» будет тест. Поговаривают, что чем больше правильных ответов, тем дороже акции падают! Так-что внимательнее проходите «Уроки», ведь каждый трейдер должен разбираться в инвестициях!

За каждый пройденный опрос дадут акцию стоимостью до 2500 рублей!

В первый день доступны 3 урока, затем по 1 каждые 2 дня.

Как продать подарочные акции ?

Для продажи подарочных акций нужно совершить сделок с ценными бумагами на 15000 рублей!

Т.е. купить акций или облигаций на 15000 рублей, но есть способ проще:

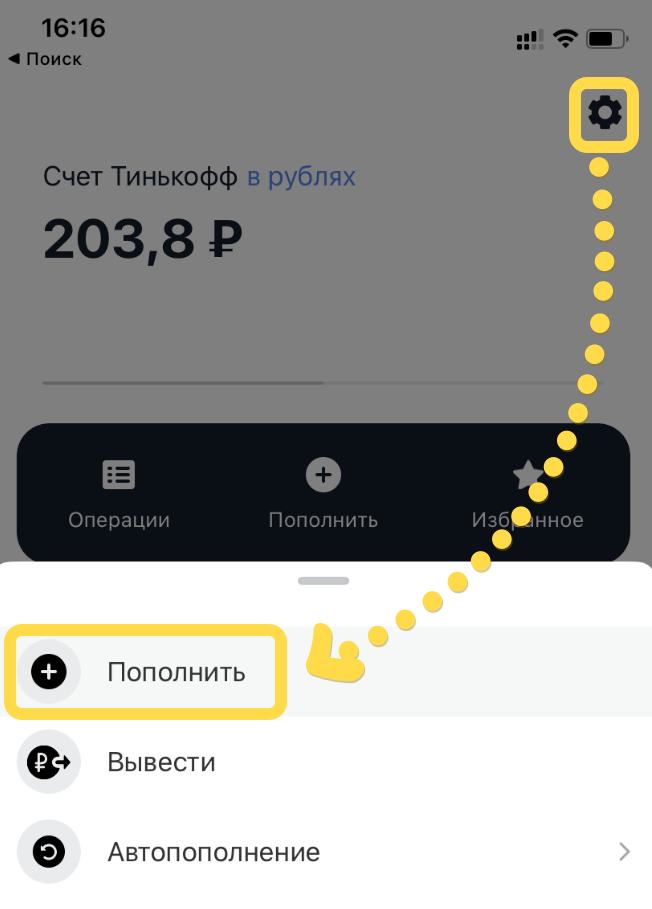

1) Пополняете брокерский счет с карты на 500+ рублей (Чем больше депозит, тем удобнее).

2) Покупаете акции через:

Что купить → Акции → Российские. И покупаем акции любой компании на весь наш депозит.

После чего, их продаем и покупаем еще акции, но уже другой компании и так пока у нас не будет покупок на 15 000 рублей, на все про все уйдет не много времени, но имейте в виду, что "Купил и сразу продал, потом опять купил" лучше не делать! Делайте перерыв 1 час +-

Купили акцию → подождали час → продали акцию → подождали ещё час и т.д, пока не наберете 15000 оборота (Потери составят +- 90-120 рублей)

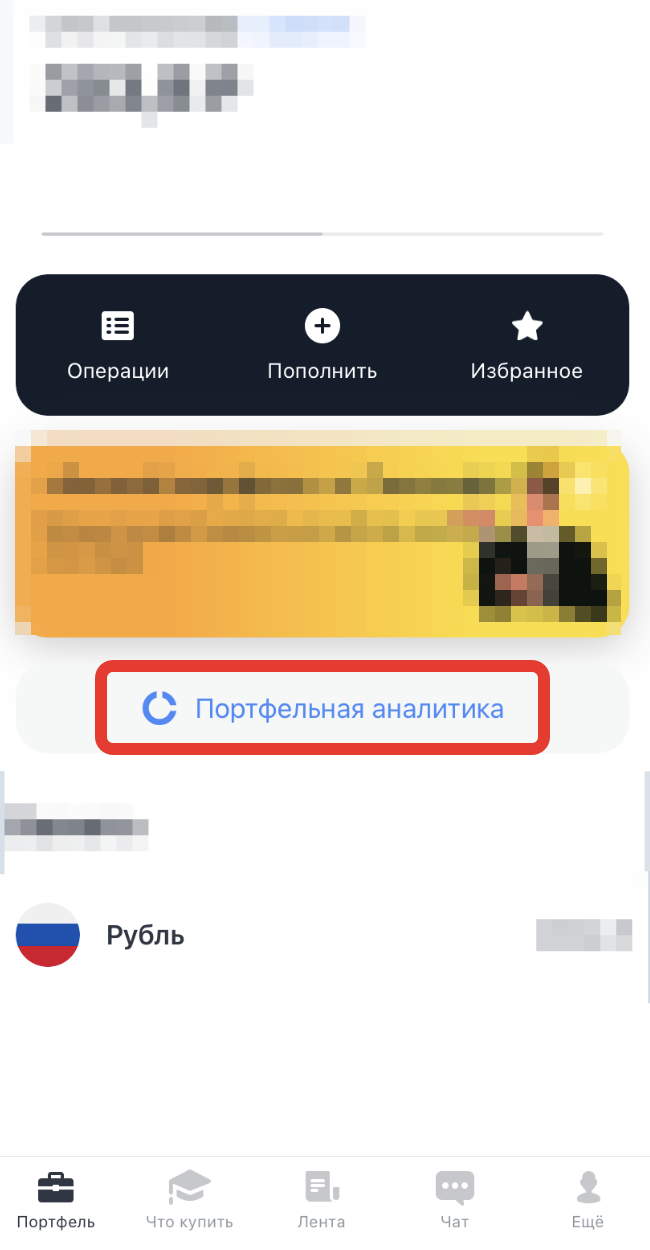

Проверить свой оборот можно так: Портфельная аналитика → Портфель

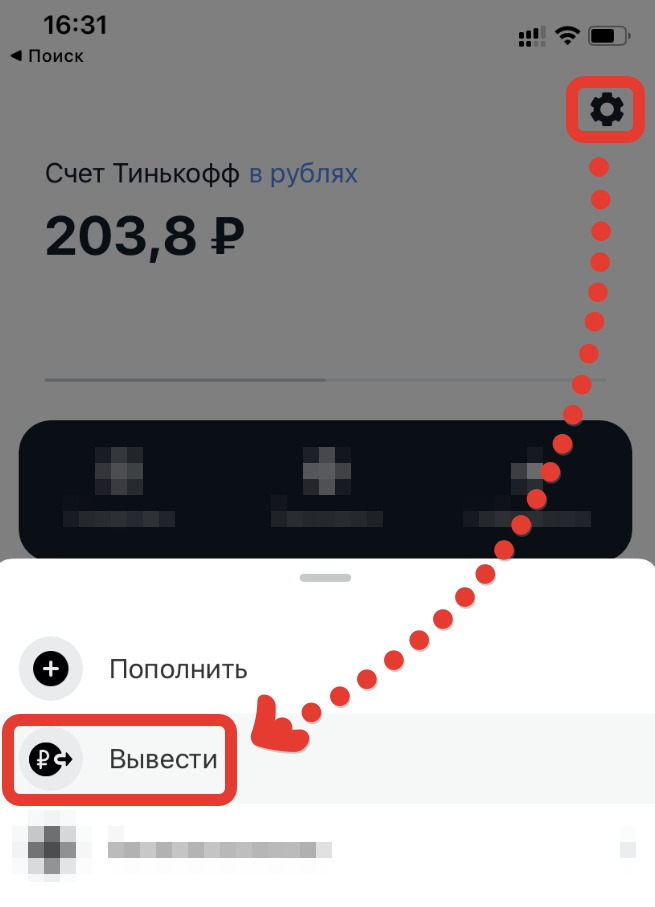

Если не отображается статистика (Так бывает), то то качаем отчет Портфель → В правом верхнем углу Шестеренка → Отчеты Тинькофф → Брокерский счет. На предпоследней странице найдете сумму покупок.

6) Продаем акции, которые нам подарили и выводим на карту вместе с депозитом.

ТУТ БУДУТ ОТВЕТЫ:

— Первый вопрос Введение:

Чтобы шикануть как на миллион в 2014 году нужно: 1 450 000 р.

Тест к уроку 2

— Вопрос 1: Работодатель заплатил за Игоря 46 800 р. НДФЛ за год. В конце года Игорь вносит на ИИС 400 тысяч рублей. Сколько денег он сможет вернуть из налоговой в следующем году?

Ответ: 46 800 р.

— Вопрос 2: Ирина открыла ИИС положила на него 350 тысяч за три года и заработала на продаже ценных бумаг 500 тысяч рублей. Итого на счете – 850 тысяч рублей. Вычетами она еще не пользовалась, поэтому может выбрать между вычетом А и Б. Какой ей лучше выбрать?

Ответ: Вычет Б -Освободится от налога на заработанное.

— Вопрос 3: Саша открыл ИИС три года назад и вложил на него за это время миллион рублей. Сейчас он хочет вывести со счета половину, а оставшиеся деньги сохранить на ИИС. Получится?

Ответ: Нет, потому что частично вывести деньги с ИИС нельзя – счет закроется автоматически.

— Вопрос 4: Олег внес на ИИС миллион рублей за год. Сколько он может забрать у налоговой с помощью вычета А, если уплаченный НДФЛ позволяет ему забрать по максимуму?

Ответ: 52 000 р. По вычету А есть ограничение – максиму 52 000 за год.

— Вопрос 5: Маша открыла ИИС и сразу внесла на него 400 тысяч рублей. В следующем году она получила от налоговой 52 тысячи, а потом ей срочно понадобились деньги. Что случится, если она закроет счет и выведет деньги с ИИС, пока не прошло три года?

Ответ: Придётся вернуть вычет, который она уже получила.

Тест к уроку 3.

— Вопрос 1: Что должен сделать владелец облигаций, чтобы получить номинал и последний купон в дату погашения?

Ответ: Ничего. Погашение происходит автоматически, без участия владельца облигации.

— Вопрос 2: Страхует ли АСВ ( агентство по страхованию вкладов) вложения в облигации?

Ответ: Нет. Это инвестиции, какие тут гарантии?

— Вопрос 3: Чтобы снизить риск инвестиций в облигации, нужно ?

Ответ: Выбирать надежных эмитентов и не вкладывать все деньги в бумаги одного эмитента.

— Вопрос 4: Допустим вы хотите вложится в облигации так, чтобы вернуть деньги в конце 2021 года. Важна надежность: рассматриваем облигации, которые выпустило государство или крупные корпорации. Какая облигация подойдет лучше?

Ответ: Роснано БО-002Р-01, погашение 1 декабря 2021 года.

— Вопрос 5: Допустим, вы купили пятилетние облигации с безотзывной офертой через два года. Что произойдет через два года?

Ответ: Если вам нужны деньги через два года, вы досрочно погасите облигацию, и компания вернет вам наминал.

Тест к уроку 4.

— Вопрос 1: Вы услышали о разработках нового препарата для лечения рака. Препарат может стать революцией в сфере медицины. Руководство компании, которая занимается его разработкой, прогнозирует рост выручки на 30% в год. Акции компании уже подражали на 10%. Ваши действия?

Ответ: Сначала изучу компанию.

— Вопрос 2: Вы начинающий инвестор. Какой для вас лучший способ инвестировать в акции в начале пути?

Ответ: Вложиться в биржевые фонды (ETF)

— В опрос 3: Инвестор держит акции алмазодобывающей компании “Алроса”. На одном из рудников случается авария. Производство закрывают, а когда восстановят – не знают. Что делать инвестору?

Ответ: Почитать новости: Какая авария, что за рудник.

— Вопрос 4: От чего в долгосрочной перспективе зависит цена акции?

Ответ: От будущих доходов или убытков компании.

— Вопрос 5: Допустим, вы все-таки решили инвестировать в акции отдельных компаний. Какой из этих советов подойдет новичку?

Ответ: Вложить в акции только часть денег.

Тест к уроку 5.

— Вопрос 1: Кто создает биржевые фонды?

Ответ: Управляющая компания (провайдер).

— Вопрос 2: Вы видите, что расходы на содержание фонда — 0.6% в год. Что это значит ?

Ответ: Платить ничего не нужно, комиссия ежедневно по чуть-чуть вычитается из активов фонда.

— Вопрос 3: Акции, в которые инвестирует фонд, подорожали за год на 30%. Расходы фонда на управление — 1% в год от активов фонда. Как изменится цена акций фонда к концу этого года ?

Ответ: Вырастет чуть меньше, чем на 30%

— Вопрос 4: Какой из этих фондов может больше всего минимизировать риски и приносить регулярный доход?

Ответ: Фонд "Вечный портфель USD»

— Вопрос 5: Платят ли дивиденды те фонды, которые есть на Московской бирже?

Ответ: Большинство не платит.

— Вопрос 6: А что фонды делают с дивидендами, если не выплачивают их инвесторам ?

Ответ: Покупают на эти деньги еще ценных бумаг.

Тест к уроку 6.

— Вопрос 1: В долгосрочной перспективе наибольшую доходность в среднем дает рынок акций, но и риск акций выше. Это значит, что:

Ответ: Часть портфеля стоит держать в акциях, если инвестор вкладывается надолго и/или готов к риску.

— Вопрос 2: Инвестиционный портфель Николая разделен между акциями "Газпромнефти", "Лукойла", "Роснефти" и облигациями "Альфа-банка". Что думаете о таком портфеле ?

Ответ: Так себе: он плохо диверсифицирован.

— Вопрос 3: Максим инвестирует, чтобы через 5 лет построить дом. Свою готовность к риску он оценивает как среднюю: если портфель временно подешевеет на 20%. Максим это нормально перенесет, но более сильное падение стоимости портфеля неприемлемо. Какой инвестиционный портфель из предложенных ему подходит лучше всего ?

Ответ: Облигации — 50%, акции — 50%.

— Вопрос 4: А теперь давайте поможем Анне. Она инвестирует, чтобы обеспечить себе финансовую независимость через 20 лет - создать крупных капитал и жить на доход от него. Она согласна на высокий риск, потому что хочет доходность заметно выше инфляции. Анна уверена, что в случае кризиса падение портфеля на 40-50% ее не испугают. Какой портфель из предложенных может ей подойти?

Ответ: Акции - от 70 до 100% портфеля, облигации - до 30%.

Тест к уроку 7.

— Вопрос 1: Какая налоговая ставка чаще всего используется для налогообложения доходов от инвестиций?

Ответ: 13%

— Вопрос 2: Чтобы законно не платить налог с дивидендов, надо...

Ответ: Налог с дивидендов неизбежен.

— Вопрос 3: Вы купили ОФЗ 26212 за 1080 рублей за штуку и продали 1150 за штуку. Удержат ли налог с дохода от этой сделки ?

Ответ: Да. Купили дешево, продали дорого - есть доход, есть налог.

— Вопрос 4: Вы купили 100 акций Сбербанка по цене 200 рублей за штуку и еще заплатили комиссию 60 рублей. Через два года вы продали все акции по цене 300 рублей за штуку, а комиссия составила 90 рублей. Сколько составил НДФЛ с дохода от сделки ?

Ответ: 1 281 ₽

— Вопрос 5: Кто считает налоги с дохода от сделок и платит их, если инвестор живет в России, а инвестирует через иностранного брокера ?

Ответ: Сам инвестор.

Тест к уроку 8.

— Вопрос 1: У Антона есть кредит под 19% годовых, но он хочет инвестировать. Что вы ему посоветуете ?

Ответ: Сначала погасить кредит.

— Вопрос 2: Алена хочет накопить на отпуск, деньги понадобятся через полгода. Что посоветуете ?

Ответ: С таким горизонтом лучше вообще не держать деньги на бирже. Максимум - подобрать надежные облигации с погашением через полгода.

— Вопрос 3: Игорь накопил подушку безопасности и думает, где ее лучше хранить. Какие мысли ?

Ответ: Вклады с возможностью снятия и карты с процентом на остаток.

— Вопрос 4: Что нужно обязательно включить в инвестиционный план?

Ответ: Все выше перечисленное.

— Вопрос 5: Доходность инвестиций Игоря - 15% годовых. В январе каждого года он инвестирует 100 тысяч рублей. Доход он реинвестирует - как мы советовали в уроке. Сколько будет на счете Игоря через 3 года таких инвестиций, если доходность не изменится ?

Ответ: 399 000 ₽

— Вопрос 6: Как часто обычному инвестору стоит следить за инвестиционным портфелем и совершать сделки ?

Ответ: Максимум раз в месяц - например, при пополнении портфеля или ребалансировке.

ЭКЗАМЕН.

— 1/15 (Валера решил инвестировать...)

Ответ: Открыть через брокера специальный счет и поручить ему купить акцию у биржи.

— 2/15 (Мы уже говорили, что у Валеры...)

Ответ: Нет. Подушка нужная на крайний случай, ее не стоит инвестировать.

— 3/15 (Как вы помните, инвестировать можно...)

Ответ: ИИС и вычет на взнос (ТИП А)

— 4/15 (Распределение денег между разными...)

Ответ: Облигации - 70%, акции - 30%

— 5/15 (А как Валере стоит менять...)

Ответ: Увеличивать долю облигаций, уменьшить долю акций.

— 6/15 (Валера хочет часть денег вложить...)

Ответ: Высокая надежность и погашение примерно через пять лет.

— 7/15 (Среди облигаций Валера увидел...)

Ответ: Номинал облигаций вернут не одним платежом в конце срока, а небольшими частями вместе с купонами.

— 8/15 (Если Валера решит включить акции...)

Ответ: Купить парочку акций дивидендных аристократов и парочку фондов акций из разных стран.

— 9/15 (Валера хочет вложиться и в акции...)

Ответ: FXUS, SBMX, Microsoft, Сбербанк

— 10/15 (Валера задумался. как часто стоит...)

Ответ: Раз в месяц.

— 11/15 (Валера только начала инвестировать...)

Ответ: Ребалансировать портфель - докупить эти фонды акций, чтобы восстановить их долю в портфеле.

— 12/15 (Ура, Валера впервые получил...)

Ответ: Реинвестировать - купить дополнительные ценные бумаги.

— 13/15 (Валера собирается начать инвестировать в конце 2020 года...)

Ответ: 52 000 ₽

— 14/15 (Валера задумался о налогах при инвестициях...)

Ответ: Налоги есть во многих случаях, обычно все считает и удерживает брокер.

— 15/15 (Валера открыт ИИС в конце 2020 гожа...)

Ответ: 695 тысяч рублей.