биток

По мнению аналитиков криптовалютного фонда Adamant Capital https://www.adamantcapitalfund.com/, цена биткоина действительно прошла дно, и в настоящее время происходит стадия накопления – первый этап будущего бычьего рынка, когда инвесторы начинают подготовку к следующему булрану.

Более того, говорят авторы доклада https://docsend.com/view/jwr8qwx Туур Демеестер и Михель Лескраувет, общие настроения инвесторов сменились с отчаяния на надежду. В поддержу этого утверждения исследователи приводят график взлетов и падений цены биткоина в комбинации с нереализованной прибылью и нереализованными убытками. Данный критерий основан на стоимости каждого биткоина, когда он последний раз перемещался (предположительно, в моменты покупки / продажи), аккумулируясь в «реализованную капитализацию». Это показатель затем был вычтен из фактической рыночной капитализации криптовалюты, в результате чего и была рассчитана нереализованная прибыль / убытки.

Исследователи также убеждены, что в данный момент биткоин недооценен. Так называемые «слабые руки», по их словам, ушли с рынка еще в ноябре 2018 года, и эта капитуляция заложила основу для следующего цикла рынка.

Начиная с этого момента «нереализованные убытки за считанные недели удвоились», вызвав ожидания быстрого восстановления рынка, говорится в докладе. Тем не менее, когда всего за месяц рынок потерял 48% капитализации, эти надежды быстро сменились на отчаяние. https://coinmarketcap.com/charts/

Это также подтверждают и данные Google Trends, согласно которым поисковые запросы по фразе «купить биткоин» упали ниже аналогичных показателей марта 2017 года. https://trends.google.ru/trends/explore?date=2017-12-05%202019-06-12&q=buy%20bitcoin

Негативные настроения преобладали и в социальных медиа – если первоначально многие инвесторы были убеждены, что ниже $6000 биткоин не упадет, дальнейшее развитие событие на рынках только усилило общий пессимизм.

В отчете также подробно описывается, как ноябрьская капитуляция изменила ландшафт долгосрочных и краткосрочных держателей криптовалюты.

Так, в начале 2018 года многие инвесторы держались за свои активы из-за так называемого эффекта диспозиции — склонности удерживать актив, который потерял ценность, в надежде продать его по более высокой цене. Ноябрьское падение цен, однако, стало для многих из них шоком. Например, в период с 14 по 16 ноября 2018 года было продано больше старых биткоинов, чем 23 февраля того же года, когда первая криптовалюта за сутки упала в цене почти на $900. https://coinmarketcap.com/currencies/bitcoin/#charts

Этот вывод аналогичен анализу неизрасходованных транзакций Delphi Digital, опубликованному в январе 2019 года, в котором также утверждалось, что биткоин находится в фазе накопления и что дно будет пройдено в первом квартале 2019 года.

Как бы то ни было, исследователи Adamant считают, что ситуация «заметно улучшилась к началу 2019 года» и все больше инвесторов снова начали удерживать позиции. Например, 1 апреля значительно выросло число длинных позиций на биткоин-фьючерсы от CME Group.

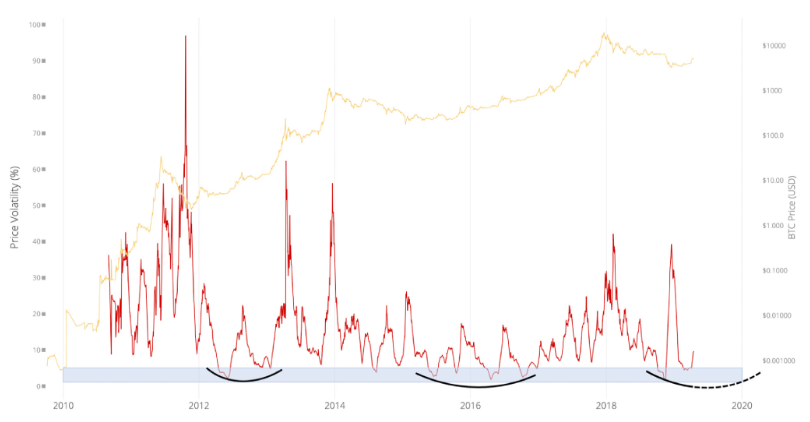

Авторы доклада также проводят параллели с предыдущими рыночными циклами, которые, по их словам, подкрепляют тезис о том, что мы снова вернулись к ситуации, когда можно говорить о недооцененности биткоина.

Еще один аргумент исследователей – волатильность рынка. На момент публикации доклада 60-дневный уровень волатильности биткоина находился на уровне ниже 5%, чего не было с 2016 года. По мнению Adamant, это подкрепляет гипотезу, что розничные инвесторы в своем большинстве покинули рынок, и теперь там доминируют долгосрочные инвесторы.

Исследователи подчеркивают, что их выводы не означают, что биткоин не может снова упасть до значений ноября прошлого года или даже ниже.

Среди факторов, которые могут привести к снижению цены, называется, например, возможность нового крупного взлома какой-либо крупной биржи, как это было в случае с Mt. Gox. Также свою роль могут сыграть макроэкономические факторы, хотя в долгосрочной перспективе, считают авторы отчета, биткоин будет тихой гаванью для инвесторов. Другие риски включают в себя уход с рынка майнеров (хотя это будет компенсироваться растущей сложностью), регуляторные угрозы, продолжающийся процесс гражданской реабилитации Mt. Gox.

Когда именно следует ждать нового бычьего рынка, исследователи не говорят, однако указывают на определенные индикаторы, которые могут помочь определить фазу аккумуляции: более высокие ценовые минимумы, вызванные тем, что слабые руки начинают продавать во время новых ралли, а также сильные руки, приобретающие не только эти монеты, но и покупающие биткоины во время снижения цен, не давая тем самым им упасть еще ниже.

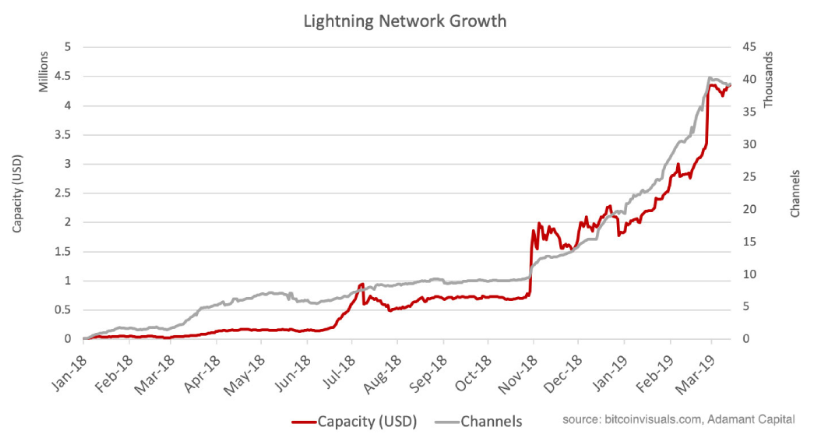

Кроме того, исследователи обращают внимание на технические инновации, которые подкрепляют их выводы о недооцененности биткоина. В их число входят сеть Lightning Network с ее 45-процентным ежемесячным ростом, а также сайдчейны как все более актуальное и эффективное решение масштабирования. Также отмечается растущий интерес к криптовалюте со стороны институциональных инвесторов.

Наконец, еще одним драйвером будущего роста цены биткоина, скорее всего, станет поколение миллениалов. Успевшие застать экономический кризис 2008 года, они все менее склонны доверять банкам и правительствам, выбирая такие альтернативы, как биткоин.

«Основывая свои выводы на 10-летнем развитии инфраструктуры, мы считаем, что все готово для того, чтобы течение следующих пяти лет случилось действительно массовое принятие [биткоина]. По нашим оценкам, в этот период биткоин станет более широко признаваемым инструментом хеджирования инвестиционных портфелей, все больше будет рассматриваться как резервный актив, а также существенно усилит свой статус платежной сети», — заключают авторы доклада.