Заметки в инвестировании. Книга об инвестициях и управлении капиталом. 3-е издание, переработанное и дополненное скачать бесплатно epub pdf

БИБЛИОТЕКА••••

Получить доступ

Как получать знания из этой книги

Если бы информация из этой книги была у меня на 20 лет раньше, я был бы раз в пять богаче (хотя я не жалуюсь на свое благосостояние).

Инвестор

Здесь представлена квинтэссенция более чем 20-летнего опыта инвестиций целой команды профессионалов, их знаний, практики, ошибок и их анализа. Вы можете посмотреть оглавление и начать читать книгу с любого материала, который показался Вам интересным. В ходе личных встреч мы рассказывали клиентам о своих взглядах на инвестиции и в какой-то момент решили записывать их. Большинство материалов появилось как обоснование и объяснение инвестиционной философии и подходов, используемых компанией при осуществлении инвестиций и управлении капиталом.

В результате накопился большой объем статей и материалов, которые мы решили объединить и расставить в определенной логической последовательности: от смысловых и стратегических вопросов к более техническим. Внутри главы материалы располагаются от простых к более сложным. В результате получилась целая книга об инвестициях!

Многие материалы (и советы) будут полезны и тем, кто занимается инвести– рованием самостоятельно. Мы также хотим уберечь своих читателей от возможных ошибок и подводных камней, связанных с инвестированием, в том числе, от недобросовестных участников рынка и откровенных мошенников.

Мы хотим, чтобы у наших граждан сформировалось правильное представле– ние о финансовом рынке и о том, какую пользу он может принести каждому конкретному человеку и обществу в целом.

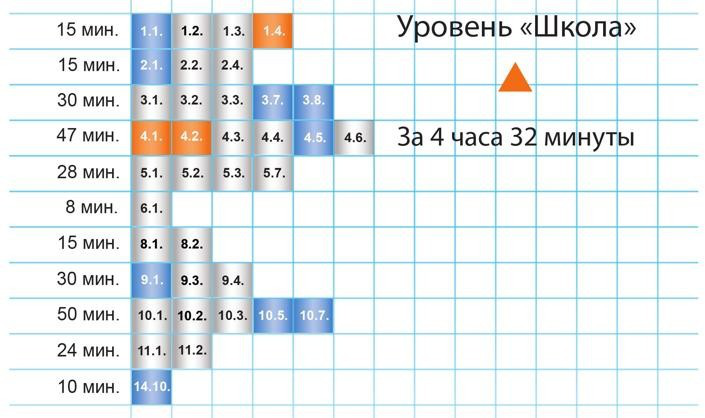

Для удобства читателей составлено 4 курса по уровню сложности.

Короткий базовый курс «Школа» позволяет за 4,5 часа получить начальные знания о смысле и общих правилах инвестирования.

Материалы этого курса обозначены в оглавлении значком ▲.

Материалы, не вошедшие в предыдущие издания, выделены оранжевым маркером, а обновленные – голубым.

Программа курса «Университет» (■) рассчитана на тех, кто серьезно интересуется фондовым рынком. Ориентировочное время для изучения – 11 часов.

Особое внимание уделено оценке качества управления, правилам самостоятельного инвестирования и факторам, от которых зависит курсовая стоимость акций.

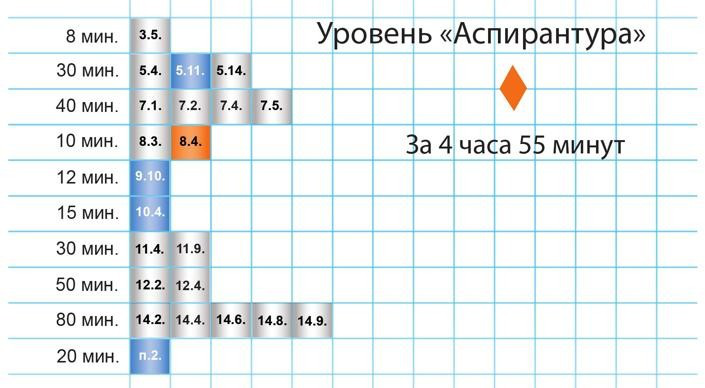

Курс «Аспирантура» (♦) дает углубленные знания по фундаментальному анализу и методикам компании по управлению капиталом. Ориентировочное время для изучения – 5 часов.

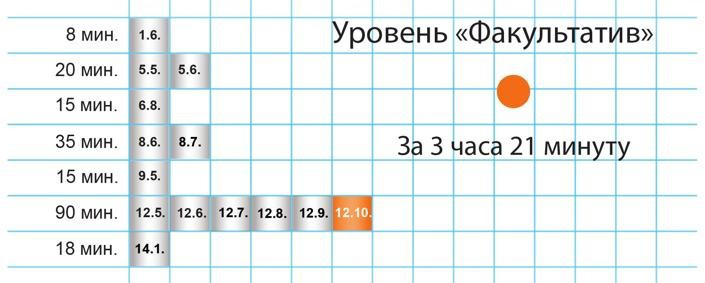

В рамках курса «Факультатив» (●) затрагиваются общефилософские вопросы инвестирования, некоторые спорные вопросы фундаментального анализа, а также приводится ряд методик, применяемых в УК «Арсагера».

Ориентировочное время для изучения – 3 часа.

Глава 1. Ваш самый главный актив

1.1.Инвестиции, почему они необходимы?

Какими способностями должен обладать человек, чтобы быть успешным в современном мире? Например, в 17 веке надо было уметь скакать на лошади и владеть шпагой, сейчас такие навыки – экзотика и особо жить не помогают. Зато в 80-х годах прошлого века умение работать на компьютере, как и умение управлять трактором, было всего лишь одним из вариантов профессиональной деятельности. Сейчас умение пользоваться компьютером – это необходимый навык даже не успешного, а просто обычного современного человека.

Чтобы быть успешным, надо быть профессионалом в своем деле – это позволит Вам обеспечить себе достойный уровень оплаты труда.

Но зачастую весь заработанный доход человек тратит на потребление – живет «от зарплаты до зарплаты». Более того, многие пользуются кредитами, на обеспечение которых может уходить большая часть этого дохода. Таким образом, человек попадает в зависимость от работодателя, государства, банка. Кроме того, мало быть просто высокооплачиваемым специалистом. Опыт многих людей показывает – быть профессионалом своего дела недостаточно. К примеру, Ван Гог и известный бразильский футболист Гарринча умерли в нищете.

Поэтому крайне важный навык для успешного человека в современном мире – умение распоряжаться результатом своего труда. Рано или поздно некоторые из нас задумываются о накоплениях, о том, чтобы стать финансово независимым человеком, обеспечить себе достойную старость, позаботиться о будущем своих детей. Как этого достичь?

В какой-то мере о нас заботится государство. Определенная часть нашего ежемесячного дохода попадает в пенсионный фонд, а при наступлении пенсионного возраста каждый получает гарантированную пенсию. Но размеры пенсионных выплат настолько малы, что не позволяют пенсионерам даже обеспечить себя.

В развитых странах ситуация совершенно иная. Все видели улыбающихся и довольных туристов из-за рубежа, большинство из которых составляют пожилые люди. Это не банкиры и не олигархи в отставке. Это обыкновенные люди – такие же, как и мы с Вами. Что же позволяет им наслаждаться жизнью, а не думать о том, как дотянуть до зарплаты или пенсии в следующем месяце?

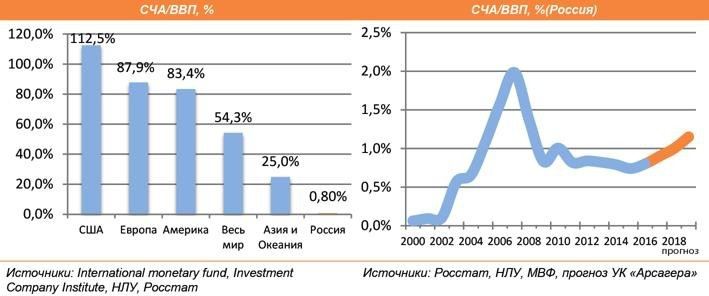

Дело в том, что в развитых странах очень хорошо развито такое понятие как инвестирование. Большинство жителей этих стран начинает инвестировать еще в молодости. В США, например, 80% населения имеют вложения в ценные бумаги, а объем вложений в инвестиционные фонды в 2 раза превышает объем депозитов. В России объем ПИФов в десятки раз меньше, чем объем депозитов, и только около 1% населения вкладывает деньги в ценные бумаги.

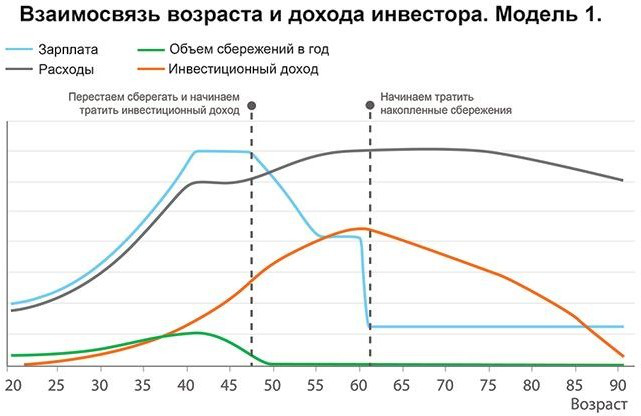

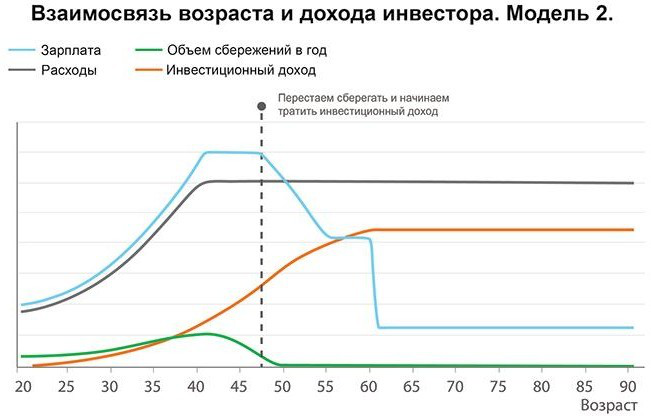

Инвестиции позволяют со временем получать не только доход от своей профессиональной деятельности – «зарплату», но и инвестиционный доход. На графиках ниже видно, что инвестор, в отличие от человека, не занимающегося инвестициями, получает дополнительный инвестиционный доход, который со временем может намного превосходить размер заработной платы.

Первая модель предполагает расходование инвестиционного дохода и сделанных ранее сбережений за предполагаемый период жизни. Вторая модель показывает ситуацию, при которой инвестор тратит только инвестиционный доход, сохраняя сбережения для потомков.

Многие думают: «инвестиции – это для избранных», «чтобы инвестировать и получать инвестиционный доход, необходимо обладать большим объемом средств». Однако инвестиции можно осуществлять и имея небольшой капитал. Это достигается путем инвестирования средств в паевые инвестиционные фонды (ПИФы).

Паевые фонды аккумулируют средства пайщиков и профессионально инвестируют их. Средства ПИФа инвестируются в ценные бумаги – акции и облигации различных российских предприятий, либо в недвижимость. Стоит отметить, что также существуют ПИФы, инвестирующие в инструменты денежного или товарного рынков, ипотечные, кредитные инструменты и т. д.

В странах с высоким уровнем жизни населения большая часть жителей инвестирует именно посредством инвестиционных фондов. Приведенные далее графики показывают соотношения размера стоимости чистых активов (СЧА) фондов к ВВП страны (данные представлены по состоянию на конец 2016 года). По данному соотношению (СЧА/ВВП) можно судить об инвестиционной активности населения.

В совокупности объем средств, которые граждане других государств инвестируют в экономику своих стран, огромен. Эти инвестиции приводят к ускорению роста экономик и дальнейшему повышению жизненного уровня населения. Таким образом, инвестируя в экономику своей страны, мы способствуем повышению собственного жизненного уровня.

Не забывайте, что Ваши деньги работают на Вас 24 часа в сутки и могут работать на Ваших детей и внуков. Инвестируйте и создавайте основу для Вашего будущего капитала, вкладывая в активы, увеличивающие Ваше благосостояние.

Выводы

– Умение грамотно инвестировать становится навыком, необходимым для того, чтобы быть успешным человеком в современном мире.

– Инвестиции позволяют получать дополнительный инвестиционный доход, который со временем может намного превосходить размер заработной платы.

– Инвестиции – это вовсе не прерогатива богатых, как думают многие. Инвестиции доступны всем. В паевые инвестиционные фонды возможны вложения, к примеру, от 1000 рублей.

1.2.Ваш самый главный актив – это Вы сами!

В рамках социально-корпоративных отношений наша энергия, знания и способности в зависимости от их ценности обмениваются на реализацию наших желаний и потребностей. Как же понять, сколько Вы стоите, как определить оптимальную структуру человеческого и финансового капитала в Вашей жизни? В этом материале мы дадим ответ на эти вопросы, которые, без сомнения, касаются каждого человека в трудоспособном возрасте.

Чаще всего оценка Вашего человеческого капитала происходит при приеме на работу. Работодатель оценивает Вашу производительность и сообщает, сколько готов за нее платить. В результате Вы получаете регулярный поток доходов, который обеспечивает Вашу жизнь, а работодатель получает Ваш труд и прибыль, которую этот труд генерирует.

Оценка Вашего человеческого капитала осуществляется в банке при выдаче кредита. Банк пытается понять, сможет ли Ваш человеческий капитал обеспечить обслуживание кредита.

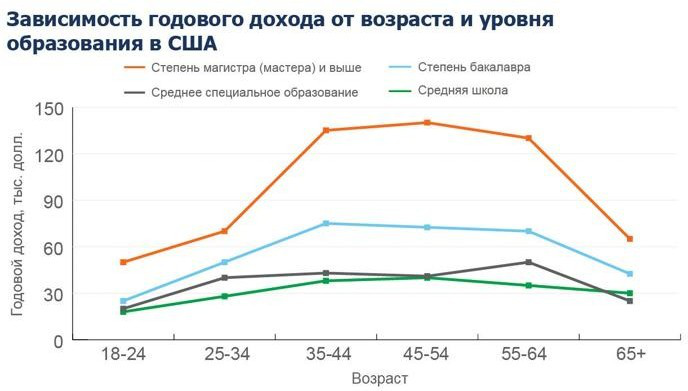

От чего зависит стоимость человеческого капитала? Cреди множества факторов одним из наиболее важных является образование. Статистика показывает: чем лучше образование, тем больший денежный поток Вы способны генерировать. Именно поэтому так важно заранее позаботиться об образовании своих детей и сформировать необходимую для этого сумму.

Теория Человеческого Капитала использует разные подходы и методики, но есть очень простой способ. Допустим, Ваш годовой доход составляет 1 млн руб. Какой суммой необходимо обладать, чтобы получать такой же доход? Если ставка по депозиту составляет 10%, Вам надо иметь 10 млн рублей. Такая сумма позволит заместить Ваш человеческий капитал, но если ставки в банках снизятся до 5%, Вам уже потребуется 20 млн рублей.

С помощью инвестиций происходит трансформация человеческого капитала в финансовый. Доходы от инвестиций со временем могут позволить Вам заместить доходы от человеческого капитала.

Финансовый капитал – это не только накопленные деньги и депозиты в банке. Обычно они не защищают Ваш финансовый капитал от инфляции. У большинства людей в развитых странах финансовый капитал составляют акции, облигации, паи, недвижимость. Эти активы имеют накопительную (созидательную) природу и при правильном использовании могут не только защитить от инфляции, но и увеличить Ваше реальное благосостояние.

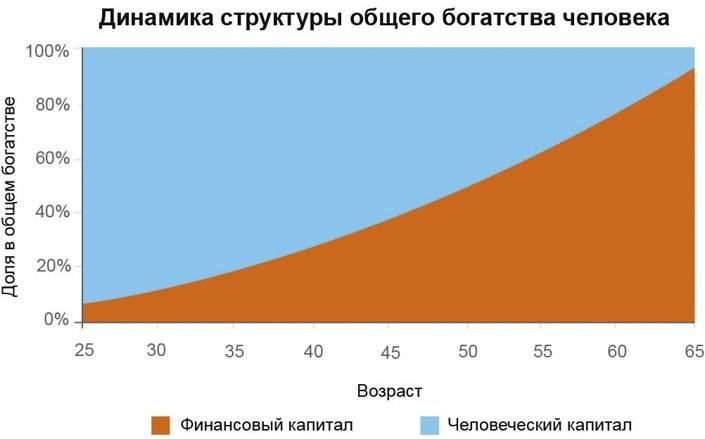

По ходу жизни человеческий капитал как генератор регулярного дохода вначале возрастает, а потом уменьшается, в то время как финансовый капитал – при условии инвестирования части трудового дохода – постепенно возрастает и к определенному возрасту становится главным активом в общем портфеле человека.

Основная задача человека в вопросе личных финансов – осуществлять на протяжении жизни регулярные сбережения части трудового дохода, то есть переводить свой человеческий капитал в финансовый, который и станет основным источником регулярного дохода, когда Ваш человеческий капитал иссякнет. По сути, человеку необходимо планомерно заместить одну форму капитала другой.

Как именно осуществлять замещение человеческого капитала финансовым? Какой уровень риска при формировании финансового капитала может быть приемлем для Вас? Можно подойти к решению этих вопросов нестандартно и сравнить человека с финансовым инструментом.

У большинства людей человеческий капитал похож на банковский депозит или надежную облигацию: из периода в период он приносит стабильный фиксированный доход. Есть профессии, где доход от человеческого капитала тесно связан с событиями, происходящими в тех или иных отраслях экономики.

Например, динамика доходов человека, работающего в нефтегазовом секторе, тесно связана с состоянием рынка нефти, а динамика доходов риэлтора – с состоянием рынка недвижимости.

Поэтому человеческий капитал этих людей отчасти напоминает акцию (а точнее – актив с повышенной волатильностью). Человеческий капитал абсолютного большинства людей по своей структуре напоминает «бросовую» облигацию: в стабильные времена он ведет себя как облигация, а в нестабильные – как акция.

Специалисты Ibbotson Associates, Inc. пришли к выводу, что человеческий капитал среднестатистического инвестора на 70% является облигацией, а на 30% – акцией.

Особенности использования своего человеческого капитала необходимо учитывать при инвестировании финансового капитала. Если Ваша деятельность приносит стабильный доход, можно позволить себе более высокие риски при инвестировании финансового капитала. И наоборот, если у Вас «то густо, то пусто», лучше вкладывать деньги в высоконадежные активы. То есть, если Ваш человеческий капитал больше похож на облигацию (депозит), Вы вполне можете большую часть своих денег инвестировать в акции, и наоборот.

Выводы

– На протяжении всей жизни человеку необходимо планомерно заместить человеческий капитал финансовым.

– Наиболее эффективными формами финансового капитала являются акции, облигации, паи, недвижимость. Эти активы могут не только защищать от инфляции, но и увеличивать благосостояние их владельцев.

– При формировании финансового капитала необходимо учитывать структуру Вашего человеческого капитала.

1.3.Как Вы будете жить на пенсии?

То, как меняется Ваш доход при выходе на пенсию, называется коэффициентом замещения (покрытия). Он зависит от того, насколько эффективно в течение своей жизни Вы трансформировали свой человеческий капитал в финансовый.

Не надейтесь на государственное пенсионное обеспечение – оно обеспечит 5-15% от Вашего текущего дохода. То есть Ваш уровень жизни снизится на 85– 95%.

Кроме того, рост цен (инфляция) обесценивает Ваши сбережения. Для сохранения коэффициента замещения сбережения должны инвестироваться с доходностью, как минимум равной инфляции. А лучше – выше.

Что Вы можете сделать, чтобы обеспечить себе приемлемый уровень жизни на пенсии:

Способ № 1: снижение потребления.

Со снижением потребления сталкивается большинство людей при выходе на пенсию. Недостаток средств (низкий коэффициент замещения) приводит к тому, что человек просто вынужден меньше потреблять. С другой стороны, сокращение потребления в продуктивный период жизни позволяет увеличить уровень потребления на пенсии, увеличивая коэффициент замещения.

Способ № 2: наращивание качества своего человеческого капитала, а проще говоря – получение человеком как можно большей зарплаты.

Высокая зарплата, конечно же, сформирует определенный образ жизни, однако в сегодняшних деньгах для комфортной жизни на пенсии человеку было бы достаточно 40 000 рублей в месяц, что при зарплате в 100 000 рублей предполагает коэффициент замещения в районе 40%.

Более высокая зарплата позволит не только повысить норму сбережения для пенсии (скажем, еще на 10%), но и обзавестись всем необходимым имуществом в процессе трудовой деятельности. Однако этот способ работает только при условии вложения своих сбережений с достаточной отдачей.

Способ № 3: увеличение периода сбережения до пенсии.

Для этого либо сам человек должен начинать как можно раньше сберегать, либо за него это должны начать делать родители. Другой вариант – более поздний выход на пенсию.

Способ № 4: инвестирование в активы, которые потенциально способны обеспечить доходность выше инфляции.

Максимизация среднегодовой доходности инвестиций необходима, чтобы компенсировать разрушительный эффект инфляции. В пенсионном фонде наличие спонсирования позволяет человеку принимать меньшую доходность инвестиций в обмен на удвоение (утроение) нормы сбережения и практически гарантированную доходность. Однако, после достижения предела в спонсировании сбережений, человеку необходимо выбирать такие финансовые инструменты, которые потенциально способны обеспечить доходность выше инфляции в долгосрочной перспективе. Это, как правило, не может обеспечить банковский депозит или облигации. Среди имеющихся активов такими инструментами могут являться лишь акции и недвижимость. Это подтверждается и статистическими исследованиями как российского рынка, так и зарубежного.

Для того чтобы обеспечить себе комфортный уровень жизни на пенсии, необходимо:

– инвестировать средства с доходностью выше инфляции. Этого можно добиться, осуществляя вложения в акции и недвижимость;

– сберегать минимум 20% от дохода.

– осуществлять трансформацию человеческого капитала в финансовый (откладывать средства на пенсию) нужно с самого начала трудовой деятельности. Чем больше времени в запасе, тем меньше может быть норма сбережений.

При оптимистичном варианте развития событий и персональной норме сбережений в 20% от дохода все, что Вы сможете «отложить» («сберечь») в течение полутора лет трудовой деятельности, будет обеспечивать Вас в течение примерно одного года жизни на пенсии.

1.4.Пенсия или автомобиль?

«Живи сейчас!», «Побалуй себя!», «Живи полной жизнью!» – классические лозунги маркетинга в современном обществе потребления. Люди готовы тратить деньги, которые они даже еще не заработали. Плюс к этому можно добавить правило жизни: «чтобы было не хуже, чем у других»! В итоге о финансовом благополучии в будущем можно забыть навсегда.

Окружающее общество поддерживает данную парадигму жизни. Большинство просто не знает об иной реальности, живут «здесь и сейчас» и не думают о себе в будущем. В результате даже при достойном уровне доходов, но неправильном распоряжении ими, многие так и не могут обрести финансовое благополучие.

Рассмотрим интересный пример с пенсией и автомобилем.

Считаем, эта история будет поучительна людям без сбережений, с которых они получают достойный доход или будут получать его в будущем. Судя по тому, сколько дорогих автомобилей, приобретенных в кредит, ездит по улицам, в России таких людей не мало.

У человека всегда есть альтернатива – либо потратить деньги, либо сберечь и инвестировать. Является ли владение автомобилем необходимостью или это излишество?

Конечно, качество Вашей жизни улучшится после приобретения автомобиля. Ваша самооценка возрастет – «перед друзьями будет не стыдно показаться», но не высока ли цена? В принципе для большого мегаполиса, как Петербург или Москва, наличие автомобиля не однозначный позитив (пробки, парковка, стресс на дороге, риск уголовного дела, расходы и т.д.). Деньги, потраченные на автомобиль – это расходы на потребление.

Автомобиль – это не актив, который Вам приносит деньги (если, конечно, Вы не решите поработать таксистом). Автомобиль – это крупный единовременный расход при покупке, а также постоянные расходы на содержание и обслуживание. Автомобиль – это собственность, которая ухудшает финансовое благополучие человека, то есть своего рода анти-инвестиция.

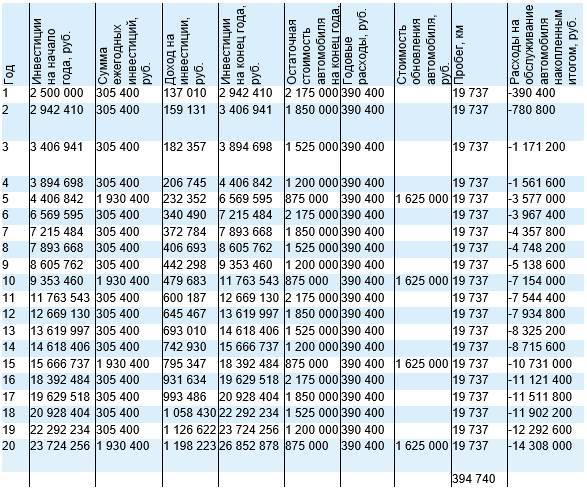

Рассмотрим в качестве примера приобретение автомобиля стоимостью 2,5 млн рублей, а также сколько будет потрачено на его эксплуатацию в последующие 10 лет (при проведении операции трейд-ин через 5 лет придется добавить еще 1,6 млн руб. для обмена на новый автомобиль).

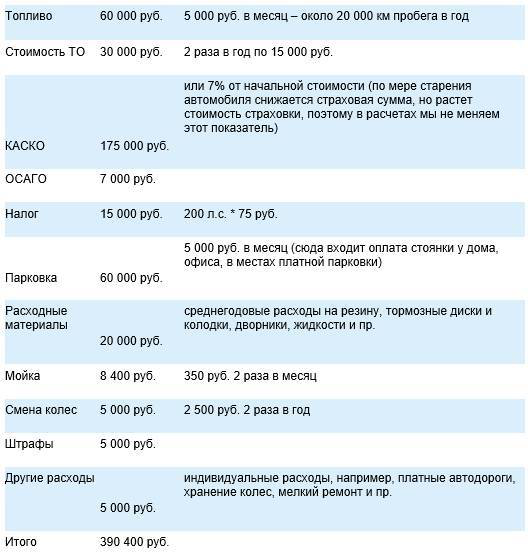

Далее приведены параметры, определяющие размер ежегодных расходов на эксплуатацию автомобиля.

В нашем расчете мы должны учитывать, что человек, не имеющий автомобиля, все равно несет расходы, связанные с транспортом. Мы заложили 85 000 рублей в год – это ежедневное перемещение на двух видах транспорта туда и обратно: 45 000 рублей в год или 125 рублей в день и еще 40 000 рублей на такси – это 100 поездок по 400 рублей.

Эту сумму мы вычитаем из ежегодных расходов на содержание автомобиля, а разницу рассматриваем как сумму ежегодных инвестиций.

В качестве альтернативы рассмотрим инвестирование данной суммы. В нашей модели в качестве примера взяты акции, как наиболее подходящий класс инвестиций на длинных временных интервалах. Реальная доходность (то есть превышение уровня инфляции) на исторических данных составляет порядка 5%. Для простоты расчетов мы принимаем, что инфляция равна нулю, то есть все цифры по факту будут в сегодняшних ценах.

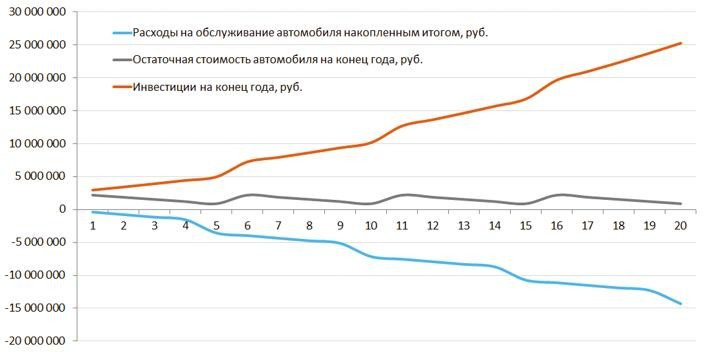

На графике приведены изменения стоимости автомобиля, накопленный итог расходов на содержание автомобиля и трейд-ин, а также суммы инвестиций с учетом роста активов и дополнительных взносов (расходы на содержание автомобиля минус расходы на перемещение на такси и общественном транспорте).

Рассмотрим два случая: Александр (35 лет) решил инвестировать, а Василий (34 года) решил купить автомобиль. Через десять лет, при прочих равных условиях, у Василия на руках будет пятилетний автомобиль, который он сможет продать не дороже 900 тыс. руб., а у Александра активы стоимостью почти 12 млн рублей. Василий в 44 года рассчитывает исключительно на зарплату, а Александр в 45 лет, может получать только одними процентами (5% в год), не расходуя накопленные сбережения, около 40 тыс. рублей в месяц (в сегодняшних деньгах)!

Сравните 40 тысяч рублей с текущей государственной пенсией в 10-12 тысяч. Только это доход, который Вы можете платить себе не в 60 лет, а значительно раньше, и кроме того, он практически бесконечен, в отличие от государственной пенсии, которую нельзя передать по наследству.

Если продолжить данный пример еще на десять лет, то на отрезке в 20 лет цифры получаются еще более впечатляющими. Время и сложный процент хорошо работают на инвесторов.

Через двадцать лет у Василия на руках будет всё тот же пятилетний автомобиль, на который за все эти годы он потратил более 14 млн руб., а у Александра будут активы стоимостью около 27 млн рублей. Александр может получать только процентами с этого капитала около 100 тыс. рублей в месяц. Получение аннуитетных платежей до 95 лет – это пенсия уже в 115 тыс. рублей в месяц. Пенсионный план выполнен!

Василию в 54 года ничего не остается, как дальше работать. Старый, вымотанный и без накоплений, он грустно будет брести домой под дождем с ближайшей стоянки, понимая, что время уже не вернуть.

И это лишь одно инвестиционное решение – купить автомобиль или инвестиро– вать данные средства. Не захотелось продать своего прожорливого друга?

К сведению, по данным расчетам (километраж около 20 000 км в год) выходит, что стоимость 1 км пути на автомобиле с учетом амортизации и всех расходов на обслуживание составит около 35 руб. На метро дешевле и быстрее, да и стоимость такси составляет около 20 рублей за километр.

Для людей, которые решат купить авто в кредит, картинка еще более грустная – сумма расходов вырастет на 400 тыс. руб. за каждые 5 лет кредита (при первоначальном взносе 50% и ставке 11% годовых).

Выводы неутешительны! Покупая дорогую и красивую игрушку, которой можно будет похвастаться перед окружающими, Вы лишаете себя финансового благополучия в будущем. Вам придется и дальше участвовать в «крысиных бегах» вместо того, чтобы просто выйти из этого круга. Кроме того, автомобиль несет прямую опасность для Вашей жизни. Ежегодная статистика смертей на дороге ужасает. Общественный транспорт все же безопаснее.

Уже сейчас многие продвинутые молодые люди делают выбор в пользу сбережений, полностью отказываясь от владения автомобилем. И чувствуют себя по-настоящему свободными, передвигаясь на метро и такси, обладая при этом хорошим объемом сбережений.

Капитал вместо машины дает спокойствие, так как это хорошая финансовая

«подушка» безопасности. При проблемах с работой или здоровьем гораздо легче жить при наличии акций на 10 млн рублей. В случае владения автомобилем Вам придется туго, так как он не кормит, а только пожирает ваши деньги.

Инвестиции – это по определению ограничение текущего потребления ради потребления в будущем. Оглядываясь на опыт состоятельных людей в развитых странах, можно смело заявить, что данная парадигма работает гораздо лучше модели потребления «всё и сразу». Часто даже долларовые миллионеры приобретают автомобиль гольф-класса от демократичного производителя вместо представительского авто элитных марок.

Купив автомобиль, еще не имея сбережений – Вы губите свое финансовое благополучие!

Выводы:

– Необходимо сформировать существенный объем сбережений, прежде чем покупать автомобиль.

– Приобретая автомобиль, надо быть готовым потратить почти такую же сумму в течение следующих пяти лет на его содержание и эксплуатацию. При этом сам автомобиль подешевеет за эти пять лет более чем на 50%.

– Инвестирование средств, предназначенных для приобретения и эксплуатации дорогого автомобиля, с доходностью превышающей инфляцию на 5% позволит в долгосрочной перспективе сформировать капитал, достаточный для обеспечения высокого уровня жизни на пенсии.

– Если после прочитанного Вы все же решитесь приобрести автомобиль, сопоставьте уровень расходов, связанных с его содержанием, и уровень расходов при перемещении на такси и общественном транспорте. Это поможет определить предельную стоимость автомобиля. Выбирайте автомобиль по средствам.

П.С. На сайте компании Вы можете использовать калькулятор, позволяющий посчитать Ваши индивидуальные расходы на содержание уже имеющегося или планируемого к покупке автомобиля.

▲ В рамках курса «Школа» следующим читайте материал 2.1. Зачем Вам деньги?