Мультивалютный прогноз от PFL (11.10.2017)

РынкиДеньгиВласть PFLДИСКЛЕЙМЕР

Прогноз PFL состоит из 2 частей:

1. Фундаментальный анализ

PFL прогнозирует курс рубля и других валют, основываясь на анализе фундаментальных трендов в экономике.

2. Риск-анализ

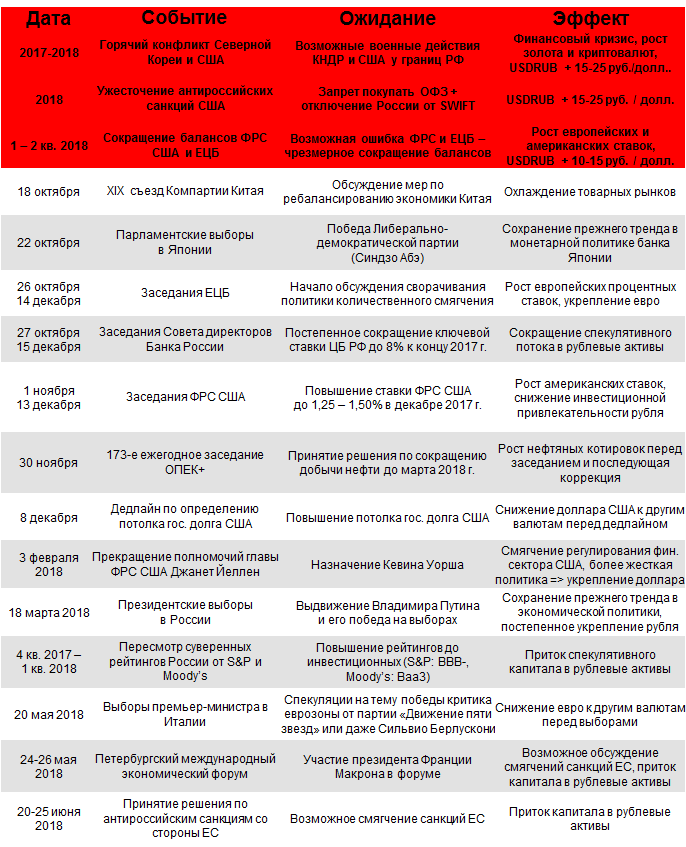

Этот раздел посвящен анализу опасностей, который могут привести к слому фундаментального прогноза. Вероятность таких событий мала, однако именно такие события всегда разочаровывали нас и заставляли бежать из рубля.

ФУНДАМЕНТАЛЬНЫЙ ПРОГНОЗ

РИСК-АНАЛИЗ

ПРОГНОЗ:

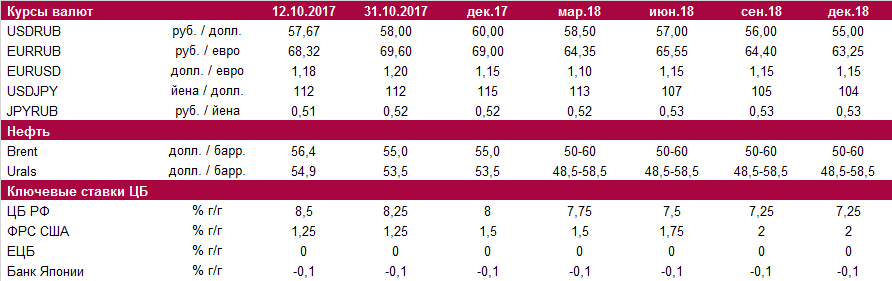

- В конце 2017 года рубль отступит на уровни 60-61 руб. / долл. (на фоне роста ставки в США и снижения ставки в России). Далее - постепенное укрепление до 55 руб. / долл. до конца 2018 года (благодаря стабильной нефти и структурным изменениям).

- В краткосрочном периоде (1 месяц) евро укрепится до 1.2 долл. / евро (на фоне намерений ЕЦБ о сворачивании политики количественного смягчения, которое приведет к росту европейских процентных ставок). Далее - ослабление до 1.15 долл. / евро к концу 2017 года, а потом и до 1.10 долл. / евро к марту 2018 года из-за спекуляций на тему слабого лидерства в Европе и особенно в Италии перед выборами премьер-министра.

РЕКОМЕНДАЦИИ:

- Экспортерам РФ - хеджирование рубля против доллара и особенно против евро (страховка от укрепления на 1 год стоит менее 2% от объема).

- Импортерам РФ - хеджирование рубля до конца 2017 года (стоимость хеджа от ослабления до конца года 6% годовых), далее использовать хеджирование от шоков (резких ослаблений рубля).

- Рублевые облигации на горизонте года интереснее долларовых, покупайте наш портфель (подробнее https://t.me/AK47pfl/240).

НАШЕ ВИДЕНИЕ ТРЕНДОВ

НЕФТЬ

ОПЕК+ держит слово - фактор ЗА рост цены нефти и укрепление рубля

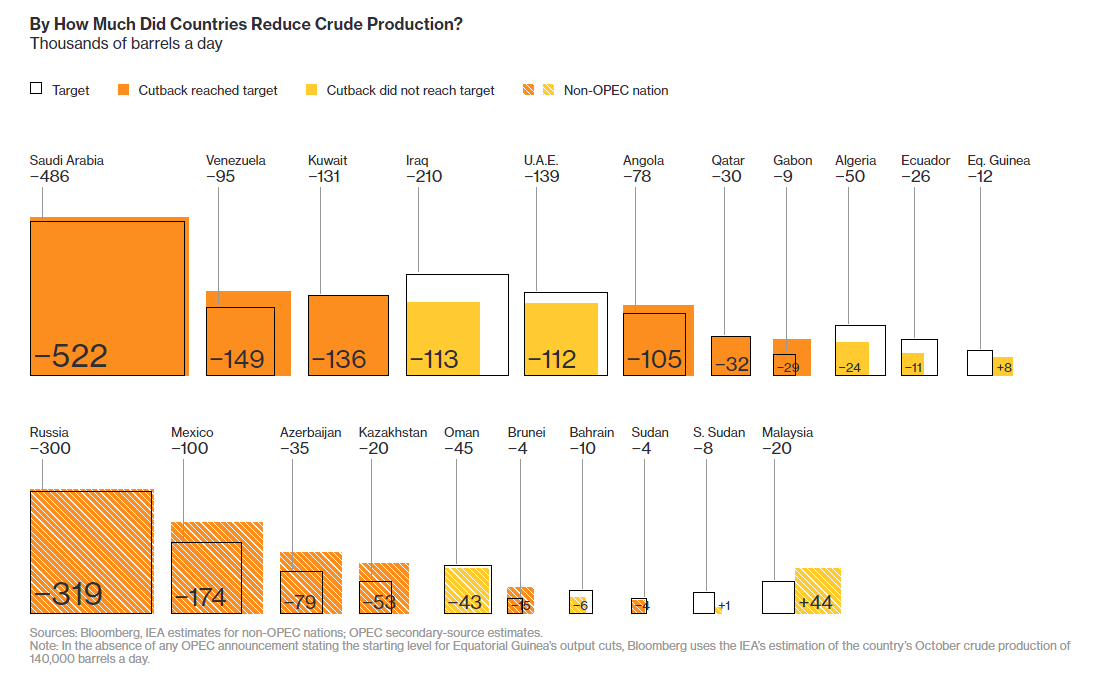

ОПЕК, Россия и другие присоединившиеся к соглашению о сокращении добычи (ОПЕК+) держат слово. ОПЕК договорились держать добычу на уровне 32.5 млн баррелей в день. Решение ОПЕК поддержали сокращением добычи Россия, Мексика и ряд других стран. Пока все крупнейшие договорившиеся страны держат слово.

Кроме того, страны-участники готовы продлить сокращение как минимум до конца 2018 года на ближайшей встрече ОПЕК+ в Вене (30 ноября).

Россия захватила лидерство на Ближнем Востоке - основном регионе по добыче нефти в мире (35% мировой добычи). А после исторического визита короля Саудовской Аравии в Москву, новые союзники будут еще более эффективно координировать действия участников ОПЕК+, управляя предложением на рынке нефти. Поэтому такие события, как заседания ОПЕК, не должны принести сюрпризов.

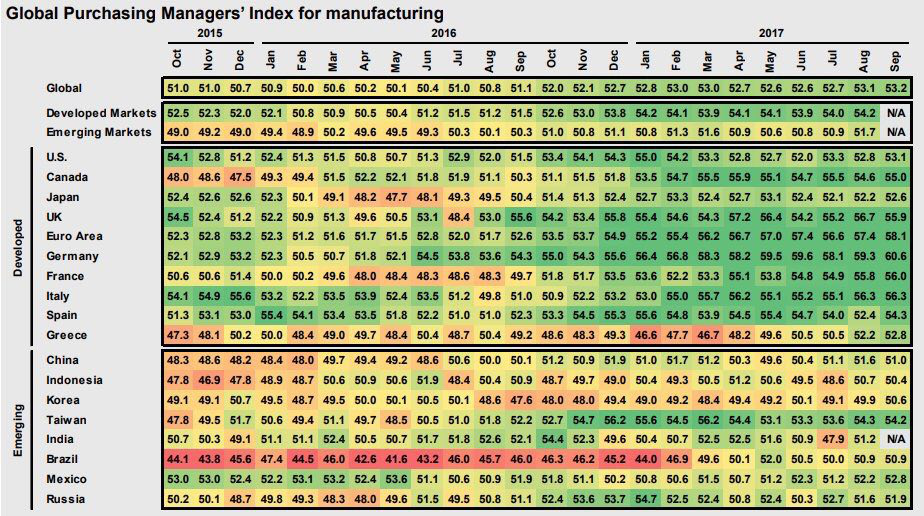

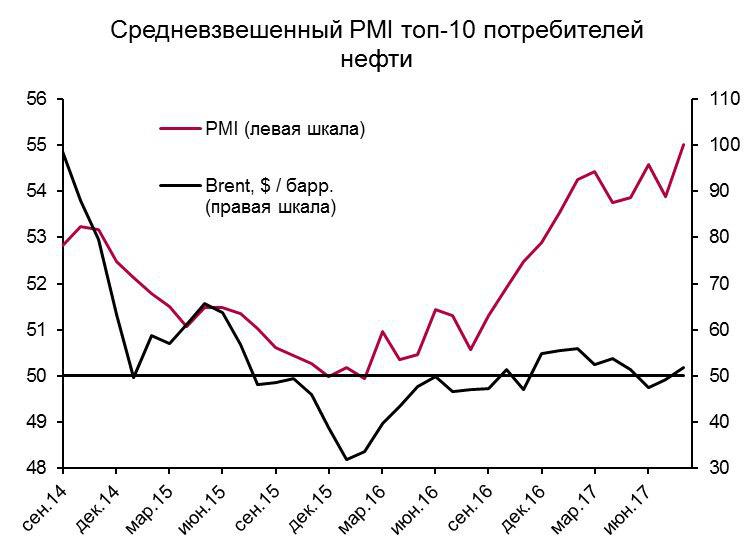

Мировая экономика синхронно растет, увеличивая спрос на нефть - фактор ЗА рост цены нефти и укрепление рубля.

Согласно прогнозу ОПЕК, спрос на нефть в мире в 2018 году вырастет на 1.4 млн баррелей в день до 98.2 млн баррелей в день.

Однако фактор экономического роста менее надежен, нежели договоренности стран экспортеров нефти. Мировой экономический рост может подвести политическая нестабильность в развитом мире (http://telegra.ph/Makro-obzor-ot-PFL-Evropa-10-02).

И ближайшее политическое событие в западном мире, способное шокировать, - выборы в Италии в мае 2018 года.

Негативный для мирового роста политический сюрприз может прийти и из Китая (второй экономики мира). Поднебесная может поменять экономический курс и приступить к охлаждению роста и сдуванию кредитного пузыря после XIX съезда Компартии Китая (18 октября).

Рост производства в США - фактор ЗА снижение цены нефти и ослабление рубля.

Очевидными сдерживающими факторами для роста цен на нефть будут: растущие производство и экспорт американской нефти.

Согласно прогнозу ОПЕК, производство нефти за пределами ОПЕК (в основном благодаря стараниям США) в 2018 году вырастет на 0.9 млн баррелей в день до 98.2 млн баррелей в день.

По мнению самих стран ОПЕК для того, чтобы ограничить рост сланцевой добычи, цена нефти должна остаться на уровне менее $55 за баррель.

Итог по нефти: экономический рост в 2018 году увеличит спрос на нефть до 98.2 млн баррелей в день (+1.4), производство вне ОПЕК вырастет до 58.6 (+0.9). Чтобы рынок был сбалансирован (спрос был равен предложению) ОПЕК должны произвести не более 33.1 млн баррелей. Так как страны ОПЕК договорились ограничить добычу на уровне 32.5, ребалансирование рынка нефти в пользу производителя, начавшееся в начале 2017 года, продолжится.

Мы считаем, что нефти Brent удается выбраться в более высокий, чем мы ранее думали, диапазон: вместо $45-55 нефть в следующие 12 месяцев будет в диапазоне $50-60.

Что это означает для рубля?

Согласно нашей статистической модели, стабилизация нефти в новом диапазоне $50-60 означает стабилизацию фундаментального уровня курса рубля в диапазоне 54 - 62 руб. / долл.

МОНЕТАРНАЯ И БЮДЖЕТНАЯ ПОЛИТИКА РФ

Жесткая монетарная политика ЗА крепкий рубль.

Центральный банк России ведет очень жесткую монетарную политику, цель которой - задушить инфляцию.

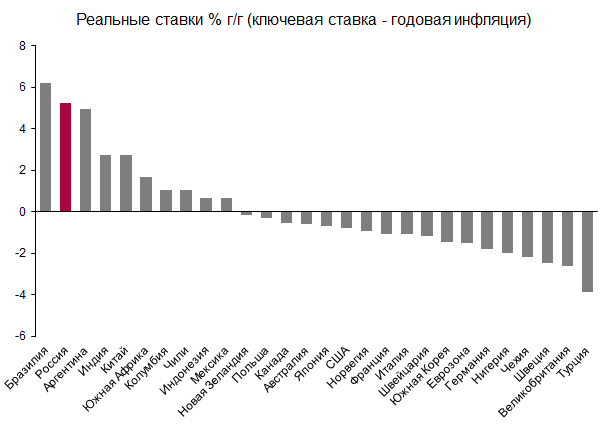

Ключевая ставка в России - 8.5%, ставка по 10-летним ОФЗ - 7.6%. При инфляции уже в 3% разница между ключевой ставкой и инфляцией, так называемая, реальная процентная ставка, в России одна из самых высоких в мире.

В США ключевая ставка - 1.25%, по 10-летним облигациям - 2.4%. При инфляции всего 1.9%.

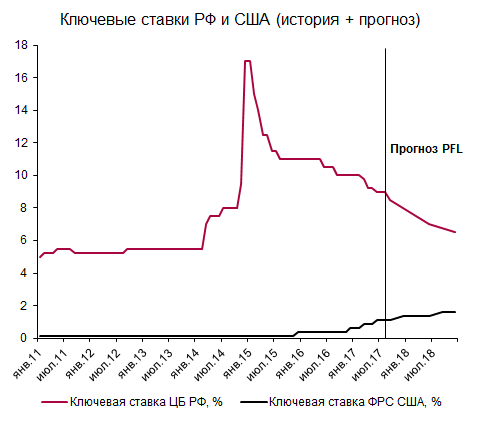

Существующая разница в ставках будет меняться. Центральный банк России будет снижать ставку до целевого уровня 7%, а инфляцию держать ниже 4%. ФРС США будет медленно повышать ставку до 2%, а инфляция в США будет ускоряться до 2%.

Из ближайших событий: ФРС США в октябре начнет сокращать баланс. В декабре ФРС с вероятностью 90% повысит ставку, а также намекнет на как минимум 2 повышения ставки в 2018 году. Наш ЦБ до конца года снизит ставку до 8%.

Однако разница между ставками продолжит оставаться высокой и играть ЗА рубль.

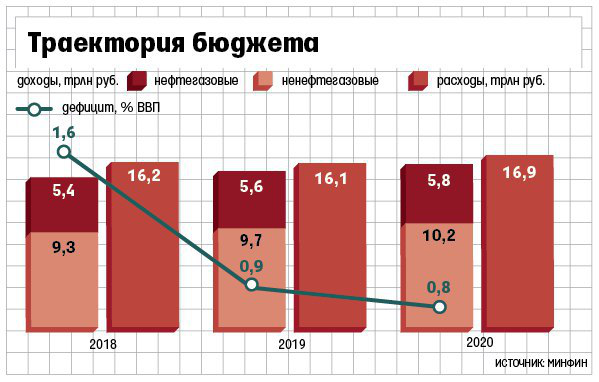

Консервативная бюджетная политика тоже ЗА крепкий рубль.

Россия планирует придерживаться консервативной бюджетной политики. Расходы будут стагнировать.

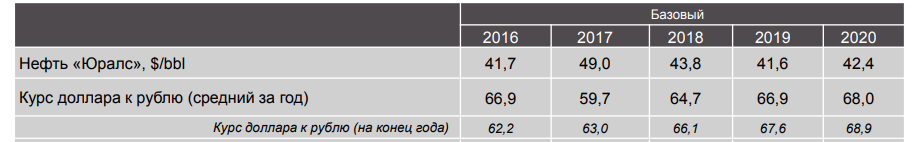

В доходы бюджета заложены весьма консервативные допущения по ценам на нефть.

Добавим к этому то, что государственный долг России лишь около 13% ВВП (в США 130%) и уже не удивительно, что российские ОФЗ так полюбились зарубежным спекулянтам (их даже рекомендует для инвестиций Джим Роджерс - подробнее https://t.me/AK47pfl/238).

Но здесь есть риск события: новые санкции против гос. долга России (американским инвесторам запретят покупать ОФЗ).

Итог по монетарной и фискальной политикам: декабрьское повышение ставки ФРС и начало постепенного сворачивания баланса ФРС США, а также снижение ставки в РФ могут краткосрочно качнуть рубль к 60-61 до конца 2017 года, особенно учитывая большое количество спекулятивных позиций нерезидентов в ОФЗ и рубле. Однако в целом монетарная и фискальная политики в США и России будут в пользу укрепления рубля.

СТРУКТУРНЫЕ ИЗМЕНЕНИЯ В ЭКОНОМИКЕ РФ

Государство в экономической политике придерживается векторов импортозамещения, стимулирования экспорта и повышения финансового суверенитета РФ. Все эти факторы будут играть за рубль в долгосрочной перспективе.

Импортозамещение и стимулирование экспорта - факторы ЗА крепкий рубль.

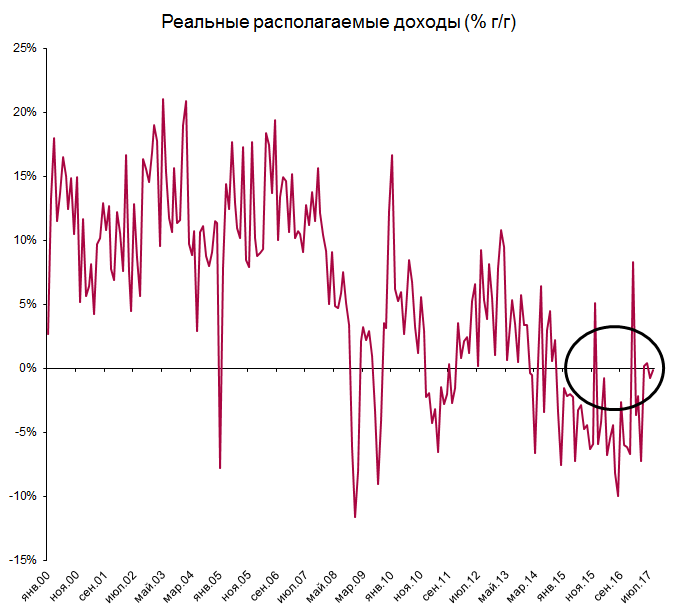

В результате выбранного вектора экономической политики благосостояние населения стагнирует, но конкурентоспособность Made in Russia на локальном и мировом рынке возрастает.

Держаться такого политического вектора позволяет высокий рейтинг президента, который, как мы считаем, будет переизбран в марте 2018 года и продолжит держаться этого вектора.

Благодаря девальвации 2014-2016 гг. и низким темпам роста доходов, российский труд сегодня дешевле даже китайского:

Импортозамещению и экспорту помогают и точечные меры: субсидии и гарантии экспорту, личные поступки Президента РФ по продвижению российской продукции на внешних рынках (продажи оружия, атомных электростанций и др.).

Ярким примером направленности на поддержку несырьевого экспорта является закрепленные в бюджете 2018 года гарантии по обязательствам Российского агентства по страхованию экспортных кредитов и инвестиций (ЭКСАР) в размере $20 млрд (в предыдущем 3-х летнем бюджете на 2017-2019 годы таких гарантий вовсе не было предусмотрено). И это на фоне запланированной стагнации бюджетных расходов!

Результаты уже есть. Например, в импортозамещении потребительских товаров:

Импортозамещение и стимулирование экспорта сокращают накопленный за 2000-ые годы дефицит торгового баланса по не связанным с нефтью товарам и услугам:

В пользу укрепления рубля работают и меры по увеличению финансового суверенитета России.

В части финансового суверенитета Россия:

- Медленно, но верно растит долю золота в резервах (прямо как Германия перед Первой мировой войной), сокращает долю доллара

- Замещает SWIFT (российская платежная система SFPS для банков), Visa и Mastercard (российская платежная система МИР для физлиц)

- Переходит на прямые расчеты в рублях в торговых портах (поручение Путина перевести тарифы для стивидоров из долларов в рубли)

- Планирует взаимную торговлю с Китаем и Венесуэлой в рублях и юанях

- Запускает биржевые торги валют торговых партнеров на Московской бирже: китайский юань, турецкая лира, японская йена, вьетнамский донг, иранский риал.

Итог по структурным изменениям экономики РФ: постепенный уход от долларовой и нефтяной зависимости приведет к стабилизации курса рубля до 55 руб. / долл. к концу 2018 года.

НАШЕ ВИДЕНИЕ ЧЕРНЫХ ЛЕБЕДЕЙ

- Возможные военные действия между Северной Кореей и США приведут к финансовому кризису и к падению рубля до 70-80 руб. / долл. - так как если война и будет, то у наших границ.

- Ужесточение санкций США: запрет покупать американцам ОФЗ и отключение России от платежной системы SWIFT могут легко привести к спекулятивным продажам рубля до 70-80 руб. / долл. Самое негативное то, что наступление этих событий напрямую связано с одобрением Трампа в США. Если его рейтинг будет продолжать падать, то новые санкции могут быть введены.

- Чрезмерно сильное сокращение балансов ЕЦБ и ФРС (продажа облигаций рынку) - впервые за много лет крупнейшие центральные банки будут забирать ликвидность у рынков, а не давать ее.

Как финансовые рынки отреагируют на отключение от подпитки дешевой ликвидности - сейчас никто не знает. Ясное дело, что все кэрри валюты рухнут, в том числе и рубль уйдет на 65-70 руб. / долл. ЕЦБ и ФРС опасаются этого и будут осторожны, но кто сказал, что они не могут ошибиться?